Liebe Mit-Investoren!

Die derzeitige Lage am Aktienmarkt ist sehr angespannt. Die Kurse der Aktien reagieren nervös auf alle geopolitischen Entwicklungen. Vor allem die Gefahr eines Handelskrieges zwischen USA und China – dem sich auch Europa nicht entziehen könnte – lastet auf der Stimmung im Markt.

Der innere Wert der VERUS Capital Partners AG konnte sich diesem Umfeld im März knapp behaupten. Per Ende März betrug dieser innere Wert (NAV) einer Aktie 2.116 Euro. Dies ist ein Rückgang von 3,8% ggü. dem Jahresbeginn. Der DAX als Vergleichswert liegt im selben Zeitraum 6,4% zurück.

Die Nervosität an den Märkten geht stark von den USA aus. Wenn man sich die Entwicklung der verschiedenen Indizes ansieht, dann wird auch deutlich warum.

Der Dow Jones Index (blaue Fläche) ist in den letzten 3 Jahren von knapp 18.000 Punkten in der Spitze auf über 26.500 Punkte gestiegen. Dieser Anstieg resultierte aber vor allem aus der Zeit von Anfang 2017 bis Jänner 2018, das entspricht einem extremen Anstieg um ca. 50% in 13 Monaten! In den letzten 2 Monaten ist der Index jetzt um ca. 10% gefallen und steht damit immer noch über 1/3 höher als vor 3 Jahren.

Der DAX als Vergleichswert (rot) steht dagegen heute wieder auf dem Niveau, der vor 3 Jahren schon erreicht worden ist. Und das ist nur die halbe Wahrheit. Der Dow-Jones ist ein Kursindex, in den Dividenden nicht eingerechnet werden. Der DAX ist dagegen ein Performanceindex, der die Dividenden mit einrechnet. Nimmt man den (wenig bekannten) Kurs-DAX als Vergleichsmassstab (gestrichelte Linie), dann sieht man, dass dieser Index im Jänner gerade das Niveau vor 3 Jahren erreicht hat und jetzt 10% niedriger liegt als damals.

Dieses „Auseinanderlaufen“ der Kurse wäre nur dann gerechtfertigt, wenn sich die Gewinne und Perspektiven der amerikanischen Unternehmen deutlich besser darstellen würden, als die der deutschen Unternehmen. Das ist aber nicht der Fall.

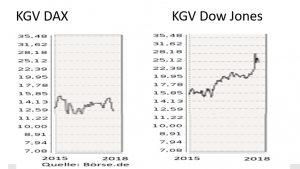

Das Kurs-Gewinn-Verhältnis (KGV) des DAX hat sich seit Anfang 2015 kaum verändert und steht heute bei nur ca. 12,5. Das KGV des Dow Jones ist dagegen in dieser Zeit von 15,8 auf über 25 gestiegen.

Das Kurs-Gewinn-Verhältnis (KGV) des DAX hat sich seit Anfang 2015 kaum verändert und steht heute bei nur ca. 12,5. Das KGV des Dow Jones ist dagegen in dieser Zeit von 15,8 auf über 25 gestiegen.

Der Vergleich macht deutlich, dass die Kurse in den USA stärker gestiegen sind als der echte Wertzuwachs der Unternehmen. Um auf das Beispiel des Hundes und Spaziergängers zurückzukommen – in den USA ist der Hund in diesen 13 Monaten deutlich schneller gelaufen als der Spaziergänger. Und da ist es nur normal, dass der Hund auch wieder einmal in die entgegengesetzte Richtung zurückläuft.

Jetzt kann man sich natürlich fragen, weshalb die europäischen Märkte denn so viel schlechter abgeschnitten haben – und jetzt in der Korrektur genauso stark dabei sind.

- Die Entwicklung des Dollars kann da sicher einen Erklärungsansatz liefern. Exportorientierte Firmen, wie wir diese vor allem in Deutschland finden, tun sich mit einem starken Euro natürlich schwerer. In Summe sind Währungsschwankungen aber meist (wenn sie nicht ganz extrem sind) ein temporäres Problem, an das sich die Firmen anpassen. Einen so starken Rückstand der Bewertungen kann das nicht erklären.

- Die Branchenstruktur spielt natürlich eine Rolle. KFZ-Hersteller (in Deutschland sehr stark) sind derzeit sehr niedrig bewertet. Technologiefirmen (in USA sehr stark) sind derzeit viel höher bewertet. Dieser Unterschied ist zum Teil sicher auch gerechtfertigt. Man muss aber auch bedenken, dass die Erwartungen entsprechend sind. Von deutschen KFZ-Herstellern wird erwartet, dass diese mit der Entwicklung zur Elektromobilität und zum autonomen Fahren große Probleme haben werden. Von den Technologiefirmen wird erwartet, dass diese über die nächsten Jahrzehnte weiterhin bestimmend sein werden. Beide Erwartungen könnten sich auch nicht erfüllen – mit entsprechenden Kursreaktionen.

In Summe ergibt sich ein Bild, bei dem die Bewertungen in Europa sicher nicht exorbitant hoch sind und über die nächsten 10 Jahre eine Rendite der großen Indizes von 7% erwartbar ist (was einer Verdoppelung in dieser Zeit entspricht). Für die USA ist diese langfristige Renditeerwartung deutlich kleiner (vgl. z.B. auch Finanz und Wirtschaft von 29.3.2018 – „Bewertung mahnt zur Vorsicht“)

Für VERUS bedeutet dies, dass der Fokus auf Sondersituationen bei europäischen Small- und Mid-Caps weiterhin die richtige Basis darstellt. Rückschläge wie derzeit bieten die Chance, sich in qualitativ hochwertige Unternehmen zu günstigen Preisen einzukaufen.

Ein Beispiel dafür möchte ich vorstellen. Es handelt sich um CORESTATE Capital Holding SA (CORESTATE). Das Unternehmen ist ein Investmentmanager im Bereich Immobilien mit einem verwalteten Vermögen von ca. EUR 22 Mrd. Als eine voll integrierte Immobilien-Plattform bietet CORESTATE seinen Kunden fundierte Expertise in den Bereichen Investment- und Fonds Management sowie Immobilien-Management Services aus einer Hand. D.h. das Unternehmen kauft nicht Immobilen auf eigene Rechnung (kein Bestandshalter), sondern ist ein Dienstleister, z.B. in der Form, dass ein Fonds aufgelegt wird und Corestate diesen Fonds verwaltet. Die Immobilien werden (für den Fonds, d.h für Rechnung und Risiko von Dritten) gekauft, werden verwaltet und am Ende der Fondslaufzeit wieder verkauft. Die Investoren sind meist institutionelle Anleger, wie z.B. Versicherungen oder Family Offices.

Das Geschäftsmodell von Corestate beruht damit zu 85% auf „recurring revenues“, d.h. Umsätze in Form von fix vereinbarten Betreuungsprovisionen ((typischerweise einen Prozentsatz des Volumens). Diese Umsätze sind für Corestate sehr gut planbar, da vertraglich fixiert. Darüber hinaus ergeben sich transaktionsorientierte Fees und Erfolgsbeteiligungen bei Exits (ca. 15% der Umsätze).

Wie sieht die Bewertung und die Kursentwicklung aus?

Das Unternehmen ist erst im November 2016 an die Börse gekommen. Der Kurs ist dann sehr schnell von 17,40 auf 55 Euro gestiegen. Insbesondere auch, weil es Corestate gelungen ist, mit Übernahmen (insb. Fonds der Hannover Leasing) in eine ganz neue Marktdimension zu wachsen. Heute ist Corestate mit 22 Mrd. Assets unter Management ein großer Player in einem ansonsten sehr fragmentierten Markt und kann deshalb in Zukunft über Zukäufe weiterhin stark wachsen.

Seit dem Hoch im Sommer 2017 ist der Kurs auf 45 Euro zurückgekommen – das entspricht einer Marktkapitalisierung von gut 1 Mrd. Euro. Das ist – nach meiner Einschätzung – ein guter Zeitpunkt und eine sehr attraktive Möglichkeit, sich an diesem Unternehmen zu beteiligen.

Das Unternehmen ist sehr profitabel. Im Jahr 2018 wird das Unternehmen ca. 230 bis 240 Mio. Euro Umsatz machen. Daraus wird ein Nettogewinn von ca. 125 Mio. resultieren. Das bedeutet, dass der Börsenwert derzeit ca. dem 9-fachen Gewinn von 2018 entspricht. Das ist für ein Unternehmen mit so hohem Anteil wiederkehrender Umsätze (Planungssicherheit und Konjunkturunabhängigkeit), mit einer so hohen Profitabilität (Nettoergebnis entspricht fast 50% des Umsatzes!) und mit diesen Wachstumsperspektiven einfach sehr günstig.

Natürlich gibt es auch Risiken bzw. Gründe, weshalb der Kurs so niedrig ist.

- Corestate fährt einen aggressiven Wachstumskurs und übernimmt dabei auch Problem-Portfolios. Es besteht immer das Risiko, dass damit auch Anfangsverluste verbunden sind und das „Drehen“ dieser Zukäufe nicht, oder nicht so schnell gelingt.

- Wenn gut laufende Portfolios zugekauft werden, dann muss das auch finanziert werden. Corestate hat gerade wieder eine 300 Mio. Anleihe für diese Zwecke aufgelegt.

- Es gibt Bedenken, dass der Immobilien-Boom mit steigenden Zinsen in Kürze zu Ende gehen könnte.

- In der Vergangenheit gab es viele Fondsinitiatoren für alternative Assets (v.a. Containervermietung, Schiffsfonds, …) die in der Folge Schwierigkeiten bekommen haben, als die zugrundeliegenden Assets sich schlecht entwickelt haben.

- Die von mir genannten Zahlen zu Umsatz und Gewinn entsprechen der Guidance des Unternehmens – diese sind aber vor Sonderaufwendungen, z.B. im Zusammenhang mit Akquisitionen zu verstehen. Die Zahlen inkl. dieser Sonderaufwendungen werden deutlich schlechter ausfallen.

Nach meiner Einschätzung überwiegen trotz dieser Argumente die Chancen bei weitem. Corestate hat bewiesen, dass sie Akquisitionen so umsetzen können, dass Aktionärswert entsteht. Ich sehe keinen Immoblien-Crash auf uns zukommen. Auch bei stagnierenden Immobilienpreisen kann Corestate die Profitabilität fast halten und über Zukäufe weiter wachsen.

Corestate erfüllt für mich die schon öfters genannten Kriterien für ein Investment (Quelle Warren Buffett):

- Businesses with strong competitive advantages

- Trading at fair or better prices

- With shareholder friendly managements

- That can be held for the long run

Vielen Dank für euer Vertrauen.

Helmut

Vaduz, 4. April 2018

—————————————————————————————————————————–

Investment Lessons by Warren Buffett and Charlie Munger:

“I never attempt to make money on the stock market. I buy on the assumption that they could close the market the next day and not reopen it for five years.”

“If you aren’t willing to own a stock for ten years, don’t even think about owning it for ten minutes”