Warum schneiden Aktien im Langfristvergleich so viel besser ab als z.B. Anleihen oder Immobilien? Ein wichtiger Aspekt ist eine spezielle Eigenschaft dieser Anlageklasse, die oft nicht richtig bedacht wird. Aktien können „compounden“ , d.h. in einer exponentiellen Funktion an Wert gewinnen, was bei anderen Anlageklassen wie Anleihen nicht und bei Immobilien nur sehr eingeschränkt möglich ist.

Wie funktioniert das? Unternehmen behalten einen Teil der erwirtschafteten Gewinne ein, um sie wieder in das Unternehmen zu investieren. Im Durchschnitt kann man annehmen, dass die Unternehmen etwa die Hälfte ihrer Gewinne als Dividenden ausschütten. Die nicht ausgeschütteten Gewinne werden in das Unternehmen re-investiert und steigern (bei richtiger Kapital-Allokation) den Wert der Unternehmen exponentiell. Dies ist bei keiner anderen Anlageklasse in der Form der Fall. Wenn man z.B. Anleihen besitzt, erhält man zwar eine Zinszahlung, aber diese wird nicht automatisch in die Anleihen reinvestiert. Und wenn man die Zinsen selber reinvestiert, dann erfolgt dies zu einem Zinssatz der „nur“ der niedrigen Effektivverzinsung des Bonds entspricht. Die Unternehmen (re-)investieren ihre Gewinne aber zu ROICs (Return on Invested Capital) in Höhe von mindestens der doppelten der Effektivverzinsung von Anleihen.

Diese Doppel-Struktur – Reinvestition der Erträge in das Wachstum des Unternehmens – zusätzlich zur Dividende – ist die Basis für eine exponentielle Wertsteigerung im Sinnes des Zinseszins-Effektes. Machen wir ein Beispiel: Zur Vereinfachung ein Unternehmen, das keine Dividende ausschüttet aber 20% Rendite auf das im Unternehmen eingesetzte Kapital (ROIC) erwirtschaftet. Wenn dieses Unternehmen diese Gewinne einbehält und zu 20% ROIC im eigenen Unternehmen reinvestiert, dann steigt der Gewinn (und damit der Unternehmenswert) um 20% pro Jahr. Dabei muss man bedenken, dass so ein Unternehmen deutlich über dem Buchwert bewertet sein wird. Einmal angenommen es notiert bei 3 mal Buchwert und diese Bewertungsrelation ändert sich nicht – dann wird mit jedem Euro der thesauriert wird, ein zusätzlicher Marktwert (Unternehmenswert) von drei Euro generiert. So ein Unternehmen schafft reale Werte. Hier ist es nicht die Änderungen der Bewertung, die der Investor sucht und bekommt, es ist eine echte Wert-Generierung für die Anteilsinhaber d.h. die Aktionäre.

Terry Smith – ein bekannter Investor – hat das das Verhältnis von Bewertungsänderung einerseits und „echter“ Wertsteigerung in einem Beispiel sehr schön ausgedruckt.

„If you bought the S&P 500 at a P/E of 5.3x in 1917, and sold it in 1999 at a P/E of 34x, your annual return would have been 11.6%. Only 2.3% p.a. came from the massive increase in P/E. The rest of your return came from the companies’ earnings and reinvestments.“ – Terry Smith

Man sieht: langfristig ist die Bewertungsänderung des Marktes fast irrelevant (diese oszilliert ja eh immer um einen Mittelwert). Es kommt viel mehr auf die echte Wertgenerierung an. In dem Beispiel von Terry Smith waren das 9,3% p.a. (11,6% minus 2,3%) (und das ist vor Dividenden, da diese im S%P 500 nicht eingerechnet werden!)

Investieren in Unternehmen mit hohen Kapitalrenditen

Wenn man diesen Gedanken zu Ende denkt, dann wird auch klar, dass es sehr wichtig ist, in Unternehmen zu investieren, die eine hohe Kapitalrendite und Wachstumspotential haben. Genau diese Unternehmen haben diese Fähigkeit, echte Werte für die Aktionäre zu schaffen. Wenn man als Investor – anstelle des Durchschnittes aus dem Index – genau solche Unternehmen besitzt, dann profitiert man überproportional von diesem Effekt. Das Unternehmen kann die erwirtschafteten Erträge mit einer hohen Verzinsung investieren – und zwar zum Buchwert. Damit wird bei hohen Kurs-Buchwert-Verhältnissen ein Mehrfaches an Marktwert geschaffen und wird der Zinseszinseffekt mit einem hohen Anstieg gestartet.

Eine Konsequenz dieser Überlegung ist, dass Unternehmen, das in der Lage sind, einbehaltene Gewinne mit einer hohen Rendite im Unternehmen zu investieren, gar keine Dividende ausschütten sollten. Das wäre eine schlechte Kapitalallokation. Am besten ist das bei Warren Buffetts Berkshire Hathaway zu sehen, die seit über einem halben Jahrhundert keine Dividende mehr gezahlt hat.

Auch wenn das Konzept inhaltlich total schlüssig ist: In der Praxis – in der Umsetzung – muss man natürlich mit Vorsicht vorgehen.

- Das Einbehalten von Gewinnen macht nur dann Sinn, wenn man die frei werdenden Mittel tatsächlich zu hohen Kapitalrenditen in das eigene Geschäft investieren kann – und zwar langfristig. Leider gibt es auch viele Beispiele von Unternehmen, die mit guten Renditen starten, dann aber die einbehaltenen Gewinne zu viel niedrigeren Sätzen investieren (z.B. auch für Akquisitionen) und damit Wert für die Aktionäre zerstören.

- Die Wirtschaftstheorie postuliert, dass es eine sog. „Mean Reversion“ gibt. D.h. dass Unternehmen, die hohe Renditen erwirtschaften, Wettbewerber anlocken, wodurch die Renditen in der Folge wieder auf den Durchschnitt oder sogar noch darunter sinken. Eine hohe Kapitalrendite zu einem bestimmten Zeitpunkt alleine ist noch keine Garantie für eine dauerhafte überproportionale Rentabilität. Man muss sich Unternehmen suchen, denen es gelingt, dieses ökonomische Gesetz der „Mean Reversion“ zu umgehen. Das sind Unternehmen die eine Art Verteidigung ihrer Marktstellung haben, die es ihnen ermöglicht, die Konkurrenz abzuwehren. Dies ist das oft zitierte Konzept des „Burggrabens“ („Moat“), das von Warren Buffett popularisiert wurde.

Wenn man aber ein Unternehmen identifiziert hat, dass tatsächlich fähig ist nachhaltig Kapital mit einem hohen internen Return zu investieren und dafür genug Wachstumspotential hat – dann hat man einen potentiellen Gewinner. Und dann auch einen Gewinner, der als Unternehmen exponentiell einen sehr hohen Wert generieren kann. Für uns Menschen ist die Wirkung des Zinseszinses überhaupt nicht intuitiv – man muss sich diesen Effekt deshalb immer wieder vor Augen führen. (Albert Einstein hat den Zinseszinseffekt etwas scherzhaft ja als das achte Weltwunder bezeichnet).

Fragen wir uns selber: Was ist attraktiver:

- Eine Million in Cash?

- Oder ein Cent der sich einen Monat lang verdoppelt?

Auch wenn die Million verlockend aussieht. Der sich 31 mal verdoppelnde Cent ist über 10 Mio. Wert!

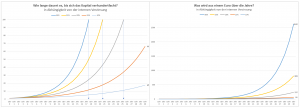

Eine Verdoppelung in so kurzer Zeit ist natürlich für die Re-Investitions-Rendite (ROIC) eines Unternehmens nicht realistisch. Aber sehen wir uns realistische Werte an:

Der Unterschied zwischen einem ROIC von z.B. 15% und 20% macht schon immens viel aus. Mit 10% wächst das Kapital in 30 Jahren – in einer Investorengeneration – um den Faktor 17. Mit 15% sind es schon Faktor 64. Mit 25% sind es aber gleich Faktor 800. Und alles was darüber ist geht in die Vertausendfachung in den 30 Jahren. Mit einer internen Verzinsung von 30% verhundertfacht sich das Kapital bereits nach 17 Jahren!

Dass diese Überlegungen für Investoren nicht nur reine Theorie sind, zeigt z.B. die Studie von Goldman Sachs (“Paying for Quality: Is the market Too Cynical?”). Die Analyse umfasst die gut 1000 Top-Unternehmen in der Goldman-Sachs-Datenbank über einen 5-Jahreszeitraum. Die Unternehmen werden mit Hilfe der realisierten Rentabilitäten (ROIC – Return on invested Capital) in Kategorien eingeteilt. Und was klar herauskommt – Unternehmen mit einem höheren ROIC haben – selbst über einen so kurzen Zeitraum wie 5 Jahre – eine bessere Performance als solche mit niedrigerem ROIC. Und – was ebenso wichtig ist – Unternehmen mit einem sehr hohen ROCI haben eine deutlich höhere Wahrscheinlichkeit in der nächsten Periode wieder ein herausragendes Ergebnis zu erzielen. Wirklich gute „Compounder“ können ihren Wettbewerbsvorsprung mit hoher Wahrscheinlichkeit halten und sind deshalb tatsächlich in der Lage über viele Jahre zu „compounden“. Wenn das nicht der Fall wäre, dann wäre diese Kennzahl für einen Investor ziemlich nutzlos. Wenn man hohe Rentabilität als Basis für die Aktienauswahl verwendet, dann muss diese Kennzahl nachhaltig auch in der Zukunft gegeben sein. Zyklische Aktien dann zu kaufen, wenn die Rentabilität am höchsten ist (in der Spitze des Konjunkturzyklus) ist sicher keine gute Investment- Idee. Aber Qualitätsaktien zu kaufen, die unabhängig vom Konjunkturzyklus hohe Renditen erwirtschaften, bietet eine hervorragende Chance, die Compounding-Eigenschaften von Aktien zum eigenen Vorteil zu nutzen.

Nun könnte man natürlich argumentieren, dass diese positiven Eigenschaften dieser Aktiengruppe (zumindest nach der Theorie effizienter Märkte) immer bereits im Aktienpreis enthalten ist und man für diese Qualitätsaktien deshalb viel höhere Bewertungen zahlen muss, die die Vorteile bzw. die Qualität dieser Unternehmen egalisieren.

Es gibt einige Hinweise darauf, dass das nicht der Fall ist:

Überbewertung von Aktien mit großem Hebel

Untersuchungen von David Cowen und Sam Wilderman von GMO legen nahe, dass Anleger volatile Aktien (d.h. Aktien mit hohem Beta) nutzen, um quasi gehebelt zu investieren. Man hat das (höhere) Aufwärtspotential mit der Absicherung (oder besser begrenztes Risiko) nach unten. D.h. man investiert nicht nur in die Aktie, sondern zusätzlich in eine Option. Eine Long-Position am Markt, die zu gleichen Teilen mit Fremd- und Eigenkapital finanziert wird, bietet beispielsweise doppelt so viel Aufwärtspotenzial wie eine Position ohne Hebelwirkung, birgt aber auch das Risiko eines Verlusts von bis zu 200 % des Eigenkapitals des Anlegers. Eine Anlage in Aktien, die volatiler sind als der Markt, kann das gleiche Aufwärtspotenzial bieten, wobei das Verlustrisiko jedoch auf 100 % des Eigenkapitals des Anlegers begrenzt ist. Risikoreiche Aktien, die quasi unbegrenzte Gewinnchancen ohne das zusätzliche Verlustrisiko bieten, sind daher tendenziell überbewertet. Im Gegensatz dazu bieten „langweilige“ Qualitätsaktien oberflächlich betrachtet nur begrenzte Chancen (haben aber immer noch ein 100%iges Verlustrisiko). Dies ist für viele Anleger eine offensichtlich unattraktive Kombination, was erklärt, warum solche Anlagen (trotz höherer Bewertung) unterbewertet sind.

Subjektive Wahrscheinlichkeit

Stellen Sie sich vor, Sie haben einen schwerkranken Angehörigen und bekommen die Möglichkeit, eine Behandlung zu bekommen, die seine Überlebenschancen um 10 % erhöhen würde. Was würden Sie dafür bezahlen? Untersuchungen zeigen, dass dies von der Ausgangs-Überlebenschance (ohne die Behandlung) abhängt. Wenn die Chancen vor der Behandlung 50/50 wären, d. h. 50 % Überlebenschance oder Tod, dann wäre eine 10 %ige Verbesserung sicherlich wertvoll. Aber wenn die Ausgangs-Wahrscheinlichkeit des Überlebens gleich Null ist? Die Behandlung würde den Kranken aus einer Situation des sicheren Todes in eine Situation mit einer gewissen Überlebenschance bringen. Untersuchungen zeigen, dass wir in dem Fall deutlich mehr zahlen würden, d.h. die Überlebenschancen von 0% auf 10 % zu bringen ist uns mehr wert als diese Wahrscheinlichkeit von 50% auf 60 % zu erhöhen. In ähnlicher Weise würden die meisten Menschen laut dieser Untersuchung mehr für Sicherheit bezahlen. Konkret: wenn ein Angehöriger eine Überlebenschance von 90 % hätte, diese aber durch eine Behandlung auf 100 % erhöht werden könnte, wäre dies ebenfalls wertvoller, als eine Erhöhung von 50-60 %. Dies erklärt auch warum Anleger eine Anleihe kaufen, die eine geringere Rendite als eine Aktie desselben Unternehmens abwirft. Die Anleihe wird einen bestimmten Kupon zahlen, die Dividende kann schwanken, die Anleihe sollte bei Fälligkeit zurückgezahlt werden, aber der Kurs der Aktien ist nicht vorhersehbar.

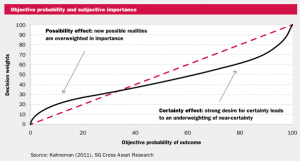

Dieses Konzept der „subjektiven Wahrscheinlichkeit“ ist in Daniel Kahneman’s book “Thinking, fast and slow” mit dem folgenden Chart veranschaulicht.

Die gepunktete rote Linie zeigt die objektive Wahrscheinlichkeit eines Ereignisses an – in diesem Fall das Überleben des Patienten. Die durchgezogene Linie ist die „Entscheidungsgewichtung“ – d.h. die psychologische Bedeutung, die jeder Wahrscheinlichkeitsstufe beigemessen wird, abgeleitet aus Laborexperimenten. Man sieht, dass bei einer Überlebenswahrscheinlichkeit von etwa 0-30 % mehr bezahlt wird, als das objektiv gerechtfertigt ist. Bei einer Wahrscheinlichkeit von 30 % bis fast 100 % ist man weniger bereit zu bezahlen, als dies gerechtfertigt wäre. Aber ab einer Wahrscheinlichkeit von 90 % bis zur 100%-Gewissheit steigt der relative Betrag, den man bereit ist zu zahlen, sehr stark an.

Wie lässt sich diese menschliche psychologische Konditionierung auf die Aktienwelt anwenden?

- Betrachtet man Kahnemans Diagramm in der Mitte bei ca. 50% Wahrscheinlichkeit. so zeigt sich, dass eine Erhöhung der der objektiven Wahrscheinlichkeit (rot) 50% auf 60 % (10 Punkte) nur eine eine Erhöhung der subjektiven Gewichtung (schwarz) von nur sechs Punkten nach sich zieht.

- Eine Erhöhung der Wahrscheinlichkeit von 90 auf 100 % führt jedoch zu einer Erhöhung der subjektiven Gewichtung von 71 auf 100 % – eine Erhöhung um 29 % oder fast das Fünffache des wahrgenommenen Wertes der Erhöhung von 50-60 %.

- Umgelegt auf Aktien bedeutet das, dass „nur fast sichere“ Investitionen (gegenüber tatsächlich sicheren) Investitionen unterbewertet sind. Obwohl die Wahrscheinlichkeit für eine Übernahme z.B. 90% ist, wird der Wert mit einem Abschlag von z.B. 20% gehandelt. Die eingereichten Aareal-Stücke sind dafür ein gutes Beispiel. Obwohl die Abfindung zu 33 Euro fast sicher ist, bezahlt man im Moment nur gut 30 Euro für diese Aktien – das entspricht einer Verzinsung von fast 10% für einen Zeitraum von vermutlich wenigen Monaten. Diese Bewertungsanomalie betrifft aber auch Qualitätstitel, die regelmäßige, anleiheähnliche Renditen und eine geringe Volatilität des Aktienkurses haben. Es sind aber immer noch Aktien, bei denen Ungewissheit über den Aktienkurs und die Dividendenzahlungen herrscht, während Anleihen eine relative Sicherheit in Bezug auf Rückzahlungswerte und Kupons haben.

Diese psychologische Grunddisposition erklärt, warum „langweilige“ Qualitätsaktien in der Regel eher unterbewertet sind (selbst wenn diese „objektiv“ teurer aussehen), und diese Unterbewertung trägt langfristig zu einer überdurchschnittlichen Performance bei, da den Anlegern die Möglichkeit geboten wird, für das eingegangene Risiko mehr Rendite zu erzielen, als sie eigentlich sollten. Wir sind in der Lage, für jede Einheit Cashflow, die wir von diesen Aktien erhalten, weniger zu bezahlen, verglichen mit dem, was es uns kosten sollte, wenn die Anleger die Sicherheit der Rendite konsequent einpreisen.

Was bedeutet das für uns als Anleger

Die „angebliche“ Sicherheit von Anleihen, Immobilien oder Gold wird mit einer deutlich schlechteren Performance erkauft. Ja, Aktien sind unsicherer – aber nur dann, wenn man die kurzfristigen Schwankungen betrachtet. Wenn man diese Schwankungsunsicherheit ausblenden kann (und Phasen schlechter Performance aushalten kann), dann sind Aktien im Aggregat als Assetklasse betrachtet viel sicherer im Sinne von ertragreicher bzw. vermögenserhaltender. Wer langfristig denkt und Vermögen aufbauen will ist auf den Zinseszinseffekt angewiesen und kann von diesem mit Investitionen in erfolgreiche Unternehmen überproportional profitieren. Nur Aktien als Anlageklasse bietet diesen einzigartigen Vorteil. Für den einzelnen Anleger bedeutet dies: Wer bereit ist die Unsicherheit aus der Fluktuation der Kurse „zu erleiden“, der wird überproportional belohnt. Vermeintliche Sicherheit führt dagegen dazu, dass man einen niedrigeren Erwartungswert im Hinblick auf die Wertentwicklungen des Vermögens in Kauf nehmen muss.