Wer sucht sie nicht, die Aktien die sich in Wochenfrist verdoppeln, verdreifachen oder über ein paar Jahre auch verzehnfachen. Nur sehr sporadisch bekommt man als Aktien-Jäger, auch wenn man oft auf der Pirsch ist, ein solches seltenes Exemplar vor die Flinte. Vor kurzem ist mir das mit Newron Pharmaceuticals so ergangen.

Im Rahmen der Baader Helvea Konferenz in Bad Ragaz am 20. Jänner 2023 hatte ich die Gelegenheit an einer Präsentation des Unternehmens durch den CEO Herrn Weber teilzunehmen. Grundsätzlich gibt es bei so einer Konferenz ja Präsentationen ganz vieler Unternehmen aus denen man sich als Teilnehmer diejenigen heraussuchen kann, die man für spannend hält. Nachdem ich mich für den Bereich Biotechnologie/Pharma (und deren Zulieferer) interessiere (und ich meinen Cercle of Competence in dem Bereich erweitern will) habe ich mich für Newron entschieden. Nicht, weil ich Newron für einen aktuell interessanten Case gehalten habe, sondern weil ich etwas lernen wollte.

Was Herr Weber da präsentierte hat, hat mich dann aber fasziniert.

Newron ist ein kleines biopharmazeutisches Unternehmen, das sich auf die Entwicklung neuartiger Therapien für Patienten mit Erkrankungen des zentralen Nervensystems (ZNS) und Schmerzen konzentriert. Das Ziel von Newron ist es, innovative Therapien zu entwickeln, um die Lebensqualität von Patienten mit ZNS-Erkrankungen zu verbessern. (Das Unternehmen ist an der SIX Swiss Exchange unter dem Kürzel NWRN und auf XETRA unter dem Kürzel NP5 notiert).

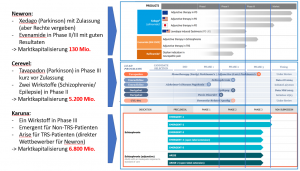

In der Vergangenheit hatte Newron mit den Forschungsergebnissen schon großen Erfolg. Xadago® (Safinamid) hat im Jahr 2015 die Marktzulassung für die Behandlung der Parkinson-Krankheit in der Europäischen Union und Schweiz sowie 2017 in den USA erhalten. Das zeigte sich auch im Kursverlauf – und zwar am Kursverlauf bis ins Jahr 2015 (linker Teil des Schaubildes):

In der Zeit von 2012 bis Mitte 2015 hatte sich der Kurs innerhalb von gut drei Jahren von drei CHF auf über 30 CHF verzehnfacht. Damals im Jahr 2015 waren die Hoffnungen extrem groß. Das Medikament Xadago war gerade vor der Zulassung und Lizenzdeals für Vermarktungsrechte wurden abgeschlossen (in Europa: Zambon; USA: Supernus; Kanada: Valeo Pharma; etc).

Danach kam die Ernüchterung! Obwohl das Medikament wie geplant die Zulassung bekommen hat. Die Lizenzdeals waren nicht so lukrativ wie erhofft und nächste Medikamentenkandidaten in der Pipeline waren noch extrem weit von der Zulassung entfernt. Der Kurs sank über Jahre auf nur noch 6 CHF Anfang 2020. Als dann im Jahr 2020 auch noch der nächste Medikamenten-Kandidat Sarizotan in der Phase II floppte, stürzte der Kurs nochmals um 80% auf Kurse von weniger al 1,5 CHF ab. Im ganzen Jahr 2022 lag der Kurs im Range von 1,2 bis 1,75 CHF.

Am 3. Januar dieses Jahres sprang der Kurs auf über 3 CHF und lag zwei Wochen später – zum Zeitpunkt der Konferenz, bei der ich auf Newron aufmerksam wurde – bei 2,4 bis 2,7 CHF (vgl. ganz links im Chart).

Was hat Newron berichtet, das diese Verdoppelung ausgelöst hat?

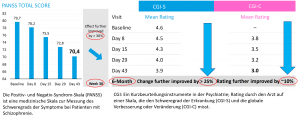

Newron hat einfach eindrucksvolle Sechs-Monats-Zwischenergebnisse der klinischen Studie (014) mit Evenamide als Zusatztherapie für Patienten mit behandlungsresistenter Schizophrenie bekanntgegeben (vgl. hier). Vereinfacht zusammengefasst sieht das so aus:

Ohne im Moment auf die technischen Details der Studie (Relevanz, Stichprobe, Zielgruppe, Methodik) einzugehen (vgl. dazu später) – die Ergebnisse zeigen, dass bei den beobachteten Patienten ein positiver Effekt des Medikamentes nicht nur über die ersten 1,5 Monate eingetreten ist, sondern dass die positiven Effekte sich mit verlängerter Verabreichung (6 Monate) weiter signifikant verstärkt haben. Um das zu messen, werden in solchen Studien die Patienten vom Arzt in regelmäßigen Abständen nach unterschiedlichen Kriterien beurteilt – aus der Summe der Symptome, Beschwerden, Verbesserungen etc. ergeben sich diese Scores (PANNS und CGI). Bei diesen Patienten hat sich somit der Gesundheits-Zustand (oder Krankheits-Beschwerden) innerhalb dieser 6 Monate signifikant verbessert.

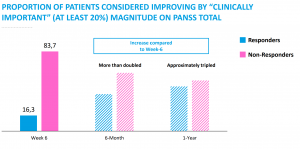

In der Zwischenzeit (am 17. Februar) hat Newron weitere Daten veröffentlicht. Für die ersten 100 Patienten liegen jetzt Werte für eine Behandlungsdauer von einem Jahr vor. Dabei hat sich der PANNS weiter signifikant verbessert und liegt jetzt schon über 50% unter der Baseline (gegenüber über 30% nach 6 Monaten). Und der CGI-Wert hat sich ebenfalls von >25% auf >50% (CGI-S) verbessert. Wichtig auch: Die Anzahl der Responders (also der Patienten, die eine signifikante Verbesserung verspürt haben) hat nach 6 Wochen bei 16% gelegen. Nach 6 Monaten hatte sich dieser Wert bereits verdoppelt. Und jetzt nach einem Jahr sogar verdreifacht.

Die Anleger reagierten sofort euphorisch. Bei Vorlage der 6-Monats-Daten sprang der Kurs von 1,3 auf über 3 CHF. Zum Zeitpunkt der Baader-Konferenz lag der Kurs bei 2,4-2,7 CHF. Ich konnte damit für VERUS einen Anfangsbestand zu diesen Kursen aufbauen. Danach stieg der Kurs innerhalb von Tagen auf 4,5 CHF. Seit der Bekanntgabe der neuen 1-Jahres-Daten für die ersten 100 Patienten am 16. Februar schoss der Kurs bereits auf 8 CHF hoch. Das ist jetzt schon das 6-fache des Kurses zum Jahresanfang.

Ist das gerechtfertigt? Wie weit kann die Ralley noch gehen? War das absehbar? Und was kann man als Investor aus so einer Situation lernen? Auf diese Fragen möchte ich in der Folge eingehen.

Zuerst muss man sich als Investor bewusst sein, dass solche Studienergebnisse keineswegs bedeuten, dass das Medikament am Ende wirklich zugelassen wird. Es gibt ganze Friedhöfe von Pharma-Kandidaten die in Phase II und Phase III scheitern. Auch Newron musste mit Sarizotan diese Erfahrung machen. Am Ende geht man als Investor immer ein unternehmerisches Risiko ein – dafür sind die Erträge am Aktienmarkt auch langfristig deutlich besser als bei sogenannten „sicheren“ Veranlagungen. Es kommt aber immer darauf an, dass die Chancen deutlich höher sind als die Risiken und dass man dann aus dem Portfolio an solchen unternehmerischen Risiken eine gute Rendite erwirtschaftet.

Als ich auf Newron aufmerksam wurde war klar, dass dieses Chance-Risiko-Verhältnis – trotz der Kursverdoppelung in den zwei Wochen davor – ein extrem Gutes war. Ich möchte das erläutern:

Chancen:

Schizophrenie als Indikation: Man glaubt es kaum, aber 1% der Weltbevölkerung leidet (mehr oder weniger stark ausgeprägt) an dieser Krankheit! Die Krankheit tritt meist in jungen Jahren (in den 20ern) auf und erfordert lebenslange Behandlung. Die Kosten für die Gesellschaft werden in den USA alleine auf einen dreistelligen Mrd.-Betrag geschätzt.

Der Markt für Schizophrenie-Medikamente: Der Gesamtmarkt für Psycho-Pharmaka beträgt über 23 Mrd. US$ pro Jahr. Es gibt zwar über 30 Medikamente am Markt. 30% aller Patienten sprechen allerdings überhaupt nicht auf die bestehenden Medikamente an, die alle nach dem selben Wirkungsprinzip (Dopamin/Serotonin-Hemmer: D2/5HT2) arbeiten. 40% sind sog. „poor responders“. Zusammengenommen kommt man damit auf bis zu 70% „Treatment-Resisistent“ – oder „TSR-Patienten“. Nur 30% sprechen gut auf die bereits am Markt befindlichen Medikamente an. Die Komplikation ist aber auch bei diesen, dass es selbst bei diesen guten „Responders“ (Non TSR) extrem starke „Abnützungserscheinungen“ gibt. Dh wenn ein Patient einmal vom Arzt auf ein Medikament eingestellt ist, dann bedeutet das nicht, dass er damit eine Lösung hat. Schon nach wenigen Jahren geht die Wirkung verloren (die Hemmungswirkung des Dopamin lässt nach) und es muss ein neues Medikament für diesen Patienten gefunden werden.

Das Wirkungsprinzip: Evenamide reguliert die Glutamate im Gehirn (und hat nicht Dopamin/Serotonin-Rezeptoren als Target). Dass Über- und Unterproduktionen von Glutamaten an Psychosen beteiligt ist, gilt seit längerem als eine sehr valide Hypothese (vgl. z.b. hier ), es ist aber nicht bewiesen. Wenn eine geplante randomisierte und placebokontrollierte Studie diese Ergebnisse bestätigt, wäre Evenamide das erste Medikament, das zusätzlich zu einem Antipsychotikum eingesetzt werden könnte, um die Symptome bei behandlungsresistenter Schizophrenie zu mildern. Da die Evenamide Behandlung eine Normalisierung (nicht Unterdrückung!) der bei TSR-Patienten abnormen Glutamataktivität bewirkt, wäre Evenamide kein Konkurrenz-Produkt von 30 bereits am Markt befindlichen Produkten – Evendamide würde zusätzlich zu diesen verabreicht und würde die Lebensqualität vieler Menschen verbessern.

Partner mit Riskoteilung: Die auf die Bewertung von Pharma-Unternehmen spezialisierte Bewertungsfirma ValuationLab geht von Peak-Sales für Evenamide (im Fall einer Zulassung) von 1,1 Mrd. Dollar aus (Disclaimer: Die ValuationLab-Studie wurde von Newron in Auftrag gegeben). Newron wäre natürlich zu klein, um so eine Vermarktung selber zu stemmen. Es ist klar, dass es zu einer Lizenzierung mit einem großen Pharma-Partner kommen wird. Die große Frage ist aber, wann dies erfolgen wird und zu welchen Konditionen. Der CEO – Herr Weber – hat auf der Konferenz klar kommuniziert, dass die große Zulassungsstudie bereits mit einem Partner gemacht wird. Das bedeutet, dass die Risiken der weiteren Zulassung bereits mit einem Partner geteilt werden. Und es bedeutet, dass so ein Partner noch dieses Jahr präsentiert werden wird. Hinsichtlich der ökonomischen Rahmenbedingungen geht ValuationLab dabei in deren Hochrechnung davon aus, dass der Partner in Summe 260 Mio. zahlt (Entwicklung, Zulassung, Meilensteine) und zusätzlich 15% der Nettoerlöse des Medikamentes an Newron fließen werden. Nach den Ausführungen von Herrn Weber könnte es aber auch gut sein, dass ein Partner für die Zulassung nur einen Teil des Weltmarktes bearbeiten darf und die weiteren Regionen erst später (ggf. erst nach der Zulassung) auslizenziert werden. Der Hintergrund dieser Lizenzierungsstrategie ist klar: Je sicherer die Zulassung ist, desto höher fallen die Lizenzgebühren für Newron aus. Er hat insbesondere angemerkt, dass es für die Aktionäre am profitabelsten wäre, wenn die Rechte für den US-Markt erst mit der gesicherten Zulassung vergeben werden, weil dann der beste Deal möglich ist. So hätte man beide Ziele erreicht: geteiltes Risiko in der Zulassungsstudie mit bereits vereinnahmter Upfront-Zahlung und einen attraktiven Lizenzdeal für die USA mit der erfolgten Zulassung.

Passende Rahmenbedingungen: Newron hat bereits ein Medikament in den USA zur Zulassung gebracht. Herr Ravi Anand – der Chief Medical Officer von Newron – versteht sein Handwerk und hat Erfahrung. Die Finanzierung passt ebenfalls. Per Mitte 2022 lagen 28,4 Mio. CHF an liquiden Mitteln vor. Der Cash-Burn im 1. HJ 2022 betrug 6,2 Mio. Die verfügbaren Barmittel, zusätzlich der Lizenzeinnahmen und den F&E-Steuergutschriften finanzieren damit die geplanten Entwicklungsprogramme und Kosten bis weit ins Jahr 2024 – und damit über die wichtigen Studienergebnisse hinaus. Die Gefahr, „mit dem Rücken zur Wand“ mit Partnern verhandeln zu müssen, besteht damit nicht.

Last but not least – Die Bewertung: Zum Zeitpunkt des VERUS-Kaufes bei 2,8 CHF im Schnitt betrug die Marktkapitalisierung (trotz Verdoppelung davor) nur 50 Mio. CHF. Dafür erhält man – zusätzlich zu den bisher ausschließlich angesprochenen Projektchancen aus dem Medikament Evenamide – folgende Assets:

- Die Cash-Reserven (abzüglich des EIB-Entwicklungsdarlehens): Der Cash wird per Ende 2022 vermutlich bei 20 Mio. liegen. Das EIB-Darlehen (aus dem EU-Junker-Plan) beträgt 40 Mio. (dafür hat die EIB gut 800 Tsd. Warrants bekommen die allerdings erst bei einem Strike von 9,25 CHF wandelbar sind).

- Die zukünftigen Liquiditätszuflüsse aus dem auslizenzierten Medikament Xadago®: Der Barwert der Lizenzerlöse aus Xadago® beträgt laut der ValuationLab-Analyse 78 Mio. (aus den bisher schon zugelassenen Indikationen; das Zusatzpotential für in Entwicklung befindliche Anwendungen PD-LID beträgt zusätzlich Mio.).

- Einen Verlustvortrag von 262 Mio. CHF – so viel Geld ist bereits in Newron investiert worden bzw. in die Forschung geflossen.

Aus diesen Zahlen wird klar, dass bei einer Marktkapitalisierung von 50 Mio. Evendamide in keiner Weise abgebildet war. Die fiktive Liquidation des Unternehmens würde schon fast 60 Mio. ergeben (ohne Verwertung der Verlustvorträge und ohne Evenamide). Die Entwicklungspipeline bekam man zu diesem Zeitpunkt damit als Gratien-Option.

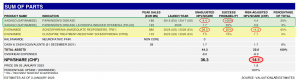

Mit dem Kursanstieg auf über 7 CHF – und damit einer Marktkapitalisierung von 130 Mio. CHF hat sich das natürlich verändert. Dafür sind jetzt aber auch neue zusätzliche Studiendaten bekannt geworden, die die Chancen der Pipeline größer machen. ValuationLab hat sehr detaillierte Hochrechnungen (hier noch auf Basis der bekannten Daten per 3. Januar 2023) gemacht – mit folgendem Ergebnis:

Der Bruttoertragswert der erwarteten Lizenzeinnahmen für das bereit zugelassen Parkinson-Medikament (Xadago: grün unterlegt) beläuft sich auf 4,4 CHF je Aktie (rote Elipse links oben). Die Zusatzindikation für das Medikament, die derzeit noch in der Studienphase ist (Zeile darunter) und deren Zulassung 2026 erwartet wird, würde im Falle der erfolgreichen Zulassung einem zusätzlichen Wert von 1,6 CHF je Aktie entsprechen. ValuationLab geht hier aber nur von einer 35% Wahrscheinlichkeit aus, so dass der Erwartungswert aus dieser Zusatzzulassung nur 0,6 CHF je Aktie entspricht. In Summe (im Bild oben grün unterlegt) hat Xadago® damit einen (Erwartungs-)Wert von ca. 6 CHF je Aktie (noch vor Kosten).

Evenamide (gelb unterlegt) soll auch für zwei Indikationen eine Zulassung bekommen. Die Haupt-Zulassung ist für TSR-Patienten wie oben beschrieben. Der Bruttowert dieser Zulassung beträgt 28,5 CHF je Aktie. Unter den Annahme einer 50%-Chance für die Zulassung ergibt sich ein Erwartungswert von 14,3 CHF als Wert für Newron (Annahme 15% Lizenzeinnahmen). Neben dieser Indikation will Newron für einen kleinen Nischenbereich (clozapine treatment-resistant schizophrenia – CTRS) das Medikament in den USA selber zu vermarkten. Hier geht es um Patienten, die aus heutiger Sicht gar keine Behandlungsoption haben und auch mit dem Alt-Medikament Clozapine nicht behandelt werden können (das selber schon extrem kritische Nebenwirkungen hat und deshalb nur dann verschrieben wird, wenn sonst gar nichts mehr wirkt.) Für diesen Nischenbereich würde der Gewinn zwar 50% des Umsatzes ausmachen (gegenüber 15% Lizenzeinnahmen), hier kalkuliert ValuationLab aber nur mit einer 15% Zulassungswahrscheinlichkeit.

Unter Einrechnung des Barwertes der Kosten (8 CHF je Aktie) und des vorhandenen Cash-Bestandes ergibt sich ein (derzeitiger) „Wert“ nach dieser Sum-of-parts Bewertung von gut 14 CHF je Aktie. Mit jeder zusätzlich bekannt werdenden Information aus den Studien verändern sich die Zulassungswahrscheinlichkeiten und steigt (oder sinkt) dieser Wert. Ein Börsenkurs von 14 CHF würde einer Marktkapitalisierung von 250 Mio. CHF entsprechen. Das ist für eine Firma in diesem Stadium nicht wirklich viel. Es entspricht nicht einmal ganz dem Betrag 267 Mio. der bisher an Geld in Newron geflossen ist. (Pre-IPO, IPO, Grants, etc.).

Interessant vor diesem Hintergrund jetzt ein Vergleich mit anderen Firmen in diesem Segment:

Ceverel Therapeutics ist wie Newron auf Neuroscience spezialisiert und hat Wirkstoffe gegen Schizophrenie, Alzheimer und Epilepsie in der Pipeline. Ein Wirkstoff (Emaraclidine) ist ebenfalls vielversprechend im Einsatz gegen Schizophrenie und ebenfalls in Phase II. Der Wirkstoff im Einsatz gegen Alzheimers ist bereits in Phase III und kurz vor der Zulassung. Die Markterwartungen im Hinblick auf mögliche Umsätze (auch weil es viele Wettbewerber mit ähnlicher Wirkung gibt) sind hier aber viel niedriger als für einen innovativen Schizophrenie-Wirkstoff. Ein echter Alzheimer-Game-Changer wäre natürlich eine andere Sache, aber das wird von Emraclidine nicht erwartet. In Summe ist die Pipeline sicher etwas spannender als die von Newron – aber die Marktkapitalisierung von Ceverel beträgt satte 5,2 Mrd. US$ – gegenüber etwa 130 Mio. für Newron

VERGLEICH PIPELINE NEWRON MIT CEVEREL UND KARUNA

Die Situation bei Karuna ist ähnlich. Der Schizophrenie-Wirkstoff (KarTX) hat sehr gute Ergebnisse in der bisherigen Entwicklung gezeigt und basiert – so wie auch der Wirkstoff von Newron – auf einem neuartigen Prinzip (gegenüber den bisherigen Medikamenten, aber ganz anderes Prinzip als Newron). Karuna zielt (wie Newron) auch ganz explizit auf die bisherigen Non-Responders. Und Karuna ist schon einen Schritt weiter als Newron – der Wirkstoff ist schon in Phase III und die Zulassungsunterlagen für die erste Indikation soll schon Mitte 2023 eingereicht werden. Koruna hat zudem ein extrem dickes Cash-Polster von 1,2 Mrd. so dass die Kommerzialisierung in keiner Weise in Gefahr ist. Trotzdem – eine Marktkapitalisierung von 6,8 Mrd. im Vergleich zu 130 Mio. ist schon ein Wort. Und diese Marktkapitalisierung ist nicht „schon immer“ da gewesen. Im Jahr 2019 vor der Publikation von vielversprechenden Daten betrug diese gerade einmal 400 Mio. Koruna ist ein gutes Beispiel dafür, wie der Unternehmenswert so einer Firma sich mit gutem Newsflow zu Studienergebnissen schon lange vor einer Zulassung extrem stark steigern kann. (Bei dieser Bewertung wäre die Firma aber für mich keinesfalls ein guter Investment-Case).

In Summe zeigt sich, dass Newron bei einer Marktkapitalisierung von 130 Mio. bzw. einem Kurs von 7 Euro noch sehr viel Luft nach oben hat – wenn (ja, nur wenn) die weiteren Studienergebnisse die bisherigen positiven Daten bestätigen. Das ist ein nicht zu unterschätzendes Risiko, auch wenn es im Moment nicht danach aussieht. Für mich gibt es zwei Aspekte die die Wahrscheinlichkeit negativer Daten relativiert:

- Ein großer Teil der gescheiterten Wirkstoffe sind nicht aufgrund der fehlenden Wirkung, sondern aufgrund der Sicherheit (d.h. aufgrund aufgetretener negativer Nebenwirkungen) gescheitert. Evenamide wurde von der FDA am Anfang kritisch gesehen und Newron musste bereits Vor-Studien zur Sicherheit machen (z.T. an gesunden Freiwilligen) um die Sicherheit abzuprüfen. Aufgrund dieser Auflagen gibt es jetzt schon über 500 Menschen, die den Wirkstoff erhalten haben – mit fast keinen Nebenwirkungen. Das Sicherheitsprofil scheint wirklich sehr gut zu sein. Ein Indikator dafür ist auch, dass ganz wenige Patienten die Behandlung abbrechen – hier hat Newron einen Spitzenwert vorlegen können.

- Die Wirkung von Evenamide zeigt sich in den Studien nicht sofort, sondern steigt mit der Länge der Behandlungszeit stetig an (zumindest bis zu einem Jahr, wie die letzten Daten gezeigt haben). So ein kontinuierlicher Wirkungsaufbau ist viel nachhaltiger als ein Kurz-Zeit-Effekt. Ein Wehrmutstropfen dabei ist, dass selbst der Chief Medical Officer von Newron – Herr Anand – die Ursache dieser Langzeit-Wirkung nicht erklären kann. Er hat selbst bei der letzten Pressekonferenz gesagt, dass die Regelung der Glutamate alleine (das ist das Wirkungsprinzip von Evenamide) diese kontinuierliche Langzeit-Verbesserung nicht erklären kann und er im Moment die Frage der konkreten Ursache nicht beantworten kann.

Den risikodämpfenden Faktoren steht gegenüber, dass es noch keine „echte“ Placebo-kontrollierte Studie bei Newron gegeben hat.

- Die erste Studie (eine Proof of Concept-Studie POC) mit 89 Patienten deren Ergebnisse schon 2017 veröffentlicht wurden war Placebo-kontrolliert (40 Patienten mit Placebo). Die Ergebnisse dieser kleinen POC-Studie unterstütze erstmalig mit Menschen als Patienten die Hypothese, dass Evenamide als Zusatz zur derzeitigen antipsychotischen Behandlung die Symptome bei Patienten verbessern kann, die nicht mehr angemessen auf die Standardbehandlung ansprechen.

- Die darauf folgenden Studien (Studie 008 mit 138 erkrankten und Studie 010 mit 56 gesunden Probanden) wurden von der FDA gefordert um die Sicherheitsbedenken auszuräumen. Der Wirkungsnachweis stand dabei nicht im Fokus. (Studie 008 war zwar Placebo-kontrolliert – aber eben nicht im Hinblick auf die Wirkung, sondern nur im Hinblick auf die Nebenwirkungen)

- Die jetzt im Fokus stehenden Ergebnisse kommen aus der Studie 014/015. Diese Studie ist eigentlich die letzte von der FDA geforderte Sicherheitsstudie vor Beginn der zulassungsrelevanten Phase-III-Studien. Es handelt dabei es sich um eine randomisierte, offene und einfach-verblindete Studie mit Evenamide als Zusatztherapie zu einem Antipsychotikum (außer Clozapin) bei Patienten mit mittelschwerer bis schwerer behandlungsresistenter Schizophrenie, die nicht mehr auf ihre aktuelle antipsychotische Medikation ansprechen. Diese Studie ist aber nicht Placebo-kontrolliert.

Erst die jetzt anstehenden Studien 008A und 003 werden den Standards entsprechen, die eine Zulassung möglich machen.

- Die „Studie 008A“ läuft schon seit September 2021 und zielt auf Patienten mit unzureichendem Ansprechen bei nicht behandlungsresistenter Schizophrenie (non-TRS) – d.h. hier geht es um Evenamide als Zusatzwirkstoff zu bereits auf dem Markt befindlichen Medikamenten. Es handelt sich um eine internationale, vierwöchige, doppelblinde, Placebo-kontrollierte, zulassungsrelevante Phase-IIb/III-Studie zur Bewertung der Wirksamkeit, Verträglichkeit und Sicherheit. Der primäre Endpunkt ist die Verbesserung des PANSS-Gesamtscores gegenüber dem Ausgangswert. Die ersten Ergebnisse werden für zweite Halbjahr 2023 erwartet.

- „Studie 003“ bei TRS d.h. bei Patienten mit behandlungsresistenter Schizophrenie (einschließlich der Spezial-Indikation CTRS). Das ist die entscheidende Phase-II/III-Studie für den Wirkstoff Evenamide als Therapie bei TRS-Patienten. Die Studie wird mindestens 450 erwachsene TRS-Patienten in eine randomisierte, doppelblinde, Placebo-kontrollierte, 10-wöchige globale Studie einbeziehen. Ziel ist es die Wirksamkeit und Sicherheit von zwei festen Dosierungen (15 mg und 30 BID) Evenamide zu untersuchen. Der primäre Wirksamkeitsendpunkt ist der PANNSS-Gesamtscore am Endpunkt. Der wichtigste sekundäre Wirksamkeitsendpunkt ist die Veränderung des Clinical Global Impression Change (CGI-C) gegenüber dem Ausgangswert. Die „Studie 003“ soll jedenfalls noch im Jahr 2023 beginnen, und die ersten Ergebnisse werden etwa 18 Monate später erwartet. Die Kosten werden auf etwa 20 Mio. EUR geschätzt – deshalb wird diese Studie bereits mit einer Vereinbarung zu einem Entwicklungspartner kombiniert werden.

Aus dieser Darstellung der Studien wird klar, dass eine Zulassung alles andere als sicher ist – trotzdem spricht aus heutiger Sicht sehr viel dafür, dass das gelingt. Ganz wichtig für den weiteren Kursverlauf in diesem Jahr werden jedenfalls die Ergebnisse der Studie 008A und der Start der Studie 003 – und damit zusammenhängend die Bekanntgabe eines Partners – sein.

Um auf die Ursprungs-Fragen zurückzukommen:

Ist der Kurssprung gerechtfertigt? Aus meiner Sicht ganz klar – ja! Mit dem heutigen Stand der Ergebnisse aus Studien lässt sich ein Kurswert von 14 CHF bzw. 250 Mio. CHF jedenfalls argumentieren. Klar, wenn die weiteren Ergebnisse floppen sollten, dann würde der Kurs extrem einbrechen – wenn diese aber positiv ausfallen, dann steigt der faire Wert weiter sehr stark an.

Wie weit kann die Rallye noch gehen?

Das Ende der Fahnenstange kann man an der Börse nicht voraussagen. Die Gier und Angst können zum Teil abstruse Ausmaße annehmen. Klar ist aber, dass mit den bisherigen Ergebnissen auch eine weitere Verdoppelung auf 14 CHF fundamental nichts verändern würde. Und er News-Flow wird intensiv bleiben. Folgende Eckpunkte sind zu erwarten:

- Finale Ergebnisse der Studie 014/15 mit Ergebnissen für alle 161 Patienten: Ende März (vorläufige Ergebnisse wurden schon im Januar/Februar publiziert) – hier wird neben den konkreten Daten (bisher sind ja nur Ranges bekannt gegeben worden) vor allem interessant sein, ob in welchem Ausmaß die zusätzlich auswertbare Patientengruppe mit einer 30mg-Dosierung auf das Medikament reagiert hat.

- Generalversammlung mit entsprechenden Informationen – 18. April 2023

- Bekanntgabe eines Partners für die Studie 003 und Lizenzdeal – vermutlich noch im 1. Halbjahr 2023

- Ergebnisse der Studie 008A – zweites Halbjahr 2023

Mit jedem dieser neuen Informationen steigt (oder sinkt) der „faire“ Wert. Mit guten Studienergebnissen und einem guten Deal im Hinblick auf den Partner sollte der dieser „faire“ Wert sich auf über 30 CHF nochmals verdoppeln. In der Euphorie der Anleger kann der Wert in so einem Szenario natürlich auch z.B. auf 50 CHF steigen. Um das fundamental zu rechtfertigen, müsste sich aber schon aus den Daten abzeichnen, dass Evenamide ein überragendes Langzeit-Wirkungsprofil hat (mit einer kontinuierlichen Verbesserung der Wirkung und der Responderrate bei TSR und Non-TSR-Patienten).

Wenn die Studienergebnisse wider Erwarten schlecht ausfallen, dann würde der faire Wert (und der Wert an der Börse) aber auch massiv fallen. Eine Marktkapitalisierung von 50 Mio. (dem Kaufkurs von VERUS) wäre aber auch dann zu rechtfertigen (immerhin hätte man dann auch eine Risikoteilung mit einem Partner vereinbart).

War das absehbar?

Als ich die Grundlagen des Investment-Cases in Bad Ragaz von Herrn Weber erklärt bekommen habe, war mir sofort klar, dass das eine extrem interessante Chance ist. Weiteres Research in den Tagen danach haben zu dem Ergebnis geführt, das ich hier dokumentiert habe. Ein Kauf zu einer Marktkapitalisierung von 50 Mio. war zwar kein „no-brainer“ aber trotz der davor stattgefundenen Verdoppelung ein Investment mit einem erheblichen „Margin of Safety“ und hohen Chancen nach oben. Ich bin Ende Januar allerdings davon ausgegangen, dass erst Ende März neue Daten veröffentlicht werden und hatte vermutet, dass der initiale Spike des Kurses nach der Veröffentlichung am 3. Januar bei CHF 3,25 für diese Zeit die Obergrenze des Kurses darstellen würde. Ich hatte mich darauf eingestellt, dass ich die Konsolidierung bis dahin nutzen kann, um Stücke über Zeit zu sammeln. Durch den schnellen Anstieg in den Tagen darauf, habe ich leider nur eine Teil-Position erwerben können (die durch Kursanstiege aber schnell zu einer vollen Position werden kann).

Was kann man als Investor aus so einer Situation lernen?

Ich denke es sind mehrere wichtige Aspekte, die man mitnehmen kann:

- Man muss als Investor bei sich bietenden Gelegenheiten auch einmal schnell sein. Das kann man aber nur, wenn man sich seiner Entscheidung sicher ist. Sich in einem Feld auszukennen und damit sehr schnell in der Lage zu sein, eine Beurteilung der Chancen und Risiken zu machen, ist essentiell für den Erfolg. Ich war zum Zeitpunkt des (überraschend) auftauchenden „Jagdzieles“ noch zu unsicher, um ein volles Investment einzugehen. Als ich mich genug eingearbeitet hatte, war nur noch ein Teil der Beute zu bekommen.

- Der Kurs der Vergangenheit spielt für die Investitionsentscheidung keine Rolle. Grundsätzlich ist man als Investor immer zurückhaltend, wenn der Kurs sich gerade stark verändert hat. Wer will schon kaufen, wenn der Kurs sich grad verdoppelt hat? Oder wer will verkaufen, wenn der Kurs sich halbiert hat? Solche Kursveränderungen in kurzer Zeit kommen nicht ohne Ursache zustande. Meistens sind es gute oder schlechte Nachrichten, die das auslösen. Und diese Informationen verändern den „inneren“ Wert eines Unternehmens. Die Studienergebnisse, die am 3. Jänner und 16. Februar publiziert wurden, haben den inneren Wert von Newron massiv verändert. Der Kauf zu 2,5 war damit fundamental nicht „teurer“, als ein Kauf zu 1,25 zwei Monate vorher. Umgekehrt können schlechte Nachrichten (wie z.B. Verlust eines Großkunden, besseres Wettbewerbsprodukt, …) auch einen Einbruch des „inneren“ Wertes eines Unternehmens bedeuten. Ein Verkauf zu niedrigerem Kurs ist dann gerechtfertigt. Als Investor gilt es immer den Wert des Unternehmens mit dem Preis an der Börse zu vergleichen – unabhängig davon wie dieser Preis in den Wochen oder Jahren davor war.

Mancher Leser wird sich vielleicht auch fragen, wie Newron in das Portfolio eines Value-Investors passt. Aus meiner Sicht passt das sehr gut. Warren Buffett hat im Jahr 2008 in seinem Brief an Berkshire Hathaway Aktionäre geschrieben: „Ben Graham taught me that – Price is what you pay; value is what you get.“ Verbunden mit dem Prinzip des Margin of Safety bildet diese Unterscheidung von Kurs und Wert das Fundament des Value Investing. Newron ist natürlich viel risikoreicher als ein etablierter Marktführer (den man aber selten zu günstigen Preisen bekommt), Newron war bei Kursen unter 3 Euro bezogen auf den Erwartungswert aber ganz klar ein Value-Investment und hat auch bei Kursen um 7 Euro weiterhin ein gutes Chance-Risiko-Profil.