Wir sind heute alle mit sogenannten Fake News reichlich „überversorgt“. Es ist offensichtlich, dass z.B. im Bereich der Pandemiebekämpfung die Verbreitung solcher falschen Informationen verheerende – zum Teil tödliche – Auswirkungen haben kann (vgl. z.B. hier oder hier)

Aber auch im Bereich der Geldanlage werden viele Thesen als Fakten verkauft bzw. halten sich Mythen hartnäckig, die einer Überprüfung nicht standhalten. Das ist zwar nicht schädlich für die Gesundheit – aber es kann sehr schädlich für das eigene Vermögen sein. Ich möchte in diesem Beitrag ein paar dieser Mythen besprechen:

- Das Gelddrucken der Notenbanken wird zu einer Entwertung der Währung führen!

- Wenn die Notenbank die Zinsen erhöht, dann fallen die Aktienkurse!

- Der Markt ist überbewertet – eine Investition in Aktien lohnt sich erst nach einem Crash!

- Niemand kann den Markt auf Dauer schlagen!

1. Das Gelddrucken der Notenbanken wird zu einer Entwertung der Währung führen – richtig oder falsch?

Auf den Zusammenhang zwischen den expansiven Aktivitäten der Notenbanken und der Inflationsentwicklung bin ich ja schon öfter eingegangen (vgl. hier). Gerade jetzt in Zeiten in denen Inflationszahlen über 5% in den Zeitungen stehen, wird schnell der Schluss gezogen, dass die Notenbanken mit ihrem „billigen Geld“ die Ursache sind.

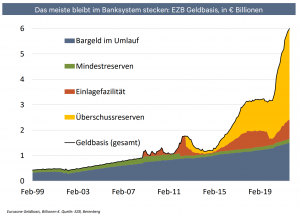

Und tatsächlich ist die Geldschöpfung der Notenbanken beängstigend hoch.

Aber bedeutet das, dass wir deshalb eine hohe Inflation und Geldentwertung bekommen werden?

Die Fakten belegen das nicht. Die EZB hat zwar als Reaktion auf die Krisen viel Liquidität angeboten. Ein großer Teil der Geldschöpfung bleibt aber im Finanzsystem hängen. Die Banken haben ihre Einlagen bei der EZB massiv aufgestockt.

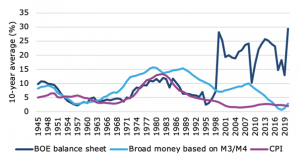

Dass der Zusammenhang zwischen Geldmenge und Inflation über die letzten Jahrzehnte keiner mehr ist, sieht man auch schön an der folgenden Grafik:

Ja, in der Vergangenheit Jahre gab es einen Geleichlauf zwischen Geldmenge und Inflation. Seit Mitte der 1990er Jahre – und damit schon lange vor der Finanzkrise – ist das aber nicht (mehr) der Fall (vgl. den Artikel mit Daten bis 1770 zurück hier).

Das bedeutet natürlich nicht, dass man nie mehr wieder in einen Zustand kommen wird, in der eine Erhöhung der Geldmenge auch direkt zu höherer Inflation führen wird. Im Moment gibt es aber keinerlei Evidenz dafür. Wieso soll jetzt plötzlich etwas wieder stimmen, das über Jahrzehnte falsch war und das eventuell auch die nächsten 10 oder 20 Jahre falsch sein wird?

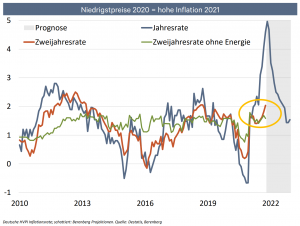

Wenn wir jetzt sehr hohe Inflationszahlen sehen, dann hat das andere Gründe – z.B. die gestörten Lieferketten, die hohen Energiepreise, in Deutschland zusätzlich der MWST-Effekt und – nicht zu vergessen – den Basiseffekt. Gerade der letzte Punkt wird in den Medien bei der Berichterstattung leider oft unter den Tisch gekehrt.

Die nominelle Inflationsrate ist in Deutschland im November auf 5,2% geklettert. Die Zahl ist aber nur deshalb so hoch, weil das Preisniveau (vor allem der Energie) vor einem Jahr so gedrückt war. Wenn man sich die Inflation über zwei Jahre ansieht (ockerfarben), dann liegt die Inflation im November nur bei etwa 2,3 % und wenn man die Zweijahresrate ohne Energiepreise nimmt, dann sind es sogar nur 1,8%.

Bedeutet das, dass wir für die nächsten Jahre eine höhere Inflation ausschließen können. Nein, ich gehe auch davon aus, dass wir uns auf höhere Inflation und weiterhin niedrige Zinsen einstellen müssen (vgl. meine Einschätzung dazu hier). Aber Angst vor einer galoppierenden Inflation zu haben und dabei auf die wachsende Geldmenge wie der Igel vor der Schlange zu blicken, führt sicher nicht zu guten Investitionsentscheidungen.

Was man sicher bedenken muss: Die „Waffe“ der Notenbanken gegen Inflation sind Zinserhöhungen. Wenn man also von höheren Inflationsraten ausgeht, dann stellt sich die Frage welche Auswirklungen diese möglichen Notenbank-Aktionen auf die Aktienkurse haben.

2. Wenn die Notenbank die Zinsen erhöht, dann fallen die Aktienkurse – richtig oder falsch?

An der Börse gibt es die allgemein anerkannte Warnung „Never fight the FED“. Und tatsächlich haben die Entscheidungen der Notenbanken einen immensen Einfluss auf die Entwicklung der Kapitalmärkte. Die niedrigen Zinsen haben zu einem Anlagenotstand geführt, der wie ein Turbo auch für die Aktienmärkte wirkt.

Der Umkehrschluss, dass jede Zinserhöhung der Notenbanken automatisch zu einem Einbruch der Aktienmärkte führt, ist allerdings ein Mythos. Der S&P 500 hat z.B. seit 1990 nur in zwei der Jahre in denen die FED die Zinsen erhöht hat Verluste verzeichnet (vgl. hier)

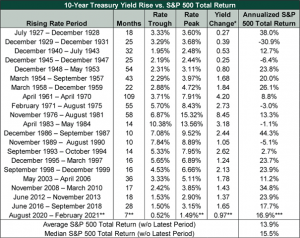

Das deckt sich mit dem Ergebnis das Ken Fisher für ganze Zinssteigerungszyklen (für Staatsanleihen) publiziert hat (vgl. hier)

In den letzten 100 Jahren gab es 21 Zinssteigungszyklen (mit einer Dauer von wenigen Monaten bis 9 Jahre). Nur in 5 dieser Zyklen hat der Aktienmarkt Verluste erlitten. Wenn man die Sondersituation im Rahmen der Weltwirtschaftskrise 1939 aussen vor lässt, dann waren diese Verluste zudem sehr moderat (von -5,1 bis -1,1% p.a. seit 1950). In ¾ der Zinssteigerungszyklen gab es aber Gewinne – und zum Teil sehr ausgeprägt. In über 50% dieser Zeiträume lag die Entwicklung des Aktienmarktes bei über 20% p.a.!

Vor diesem Hintergrund ist die oft gehörte Warnung, dass die in den USA erwartete Anhebung der Leitzinsen ein Ausstiegssignal aus dem Aktienmarkt sei, ziemlich gewagt. Aufgrund der historischen Daten ist alleine die Tatsache, dass die Zinsen eher steigen werden jedenfalls kein überzeugendes bzw. ausreichendes Argument. Es mag aber andere Gründe für Vorsicht geben – z.B. das allgemeine Bewertungsniveau, das wir uns gleich ansehen wollen, aber ein Ausstieg aus Angst vor einer erwarteten Zinssteigerung ist durch Fakten nicht belegbar.

3. Der Markt ist überbewertet – eine Investition in Aktien lohnt sich erst nach einem Crash – richtig oder falsch?

Ein möglicher Grund für einen Ausstieg aus Aktien kann die Einschätzung sein, dass der Markt sich in einer Blase befindet, zu teuer ist und deshalb ein Bärenmarkt droht.

Wenn man die Frage der Bewertung des Marktes mit Fakten unterlegt, dann stellt man schnell fest, dass – Ja – der US-Aktienmarkt gemessen an historischen Werten sehr, sehr teuer ist.

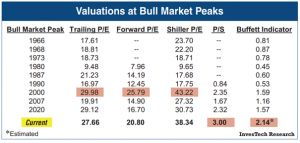

Ein Beispiel ist der Buffett-Indikator bei dem die gesamte Marktkapitalisierung des Marktes ins Verhältnis zum Bruttoinlandsprodukt gesetzt wird (Quelle moneyshow.com).

Man sieht an der Grafik sehr klar, dass diese Marktkapitalisierung bezogen auf die Wirtschaftsleistung in den USA noch nie höher war als jetzt.

Auch alle direkt auf die gelisteten Unternehmen bezogenen Daten zeigen, dass die derzeitige Bewertung über der liegt, bei denen in der Vergangenheit Bullenmärkte geendet und Bärenmärkte angefangen haben.

Diese Zahlen signalisieren ganz klar, dass – egal welche Bewertungsmasstäbe man anlegt – Aktien (zumindest US-Aktien) extrem teuer sind, auch wenn man die erwarteten positiven Wachstumsraten über die nächsten Jahre berücksichtigt.

Die Frage bleibt jetzt aber trotzdem, ob es sinnvoll ist, sich jetzt von Aktien fernzuhalten? Was man sicher festhalten kann ist, dass Marktbewertungen ein extrem schlechtes Timing-Instrument sind. Nur weil der Markt jetzt überbewertet ist, bedeutet das noch lange nicht, dass diese Überbewertung sich gerade jetzt abbauen muss. Schon John Maynard Keynes hat ja gesagt: “The stock market can remain irrational longer than you can remain solvent”.

Sicher ist aber auch, dass die Bewertung des Marktes einen direkten Zusammenhang mit der realistisch zu erwartenden Rendite über die nächsten Jahre hat. Das ist auch logisch. Die Bäume wachsen nicht in den Himmel, wenn im Moment in den Kursen viel von einer positiven Zukunft schon vorweggenommen wird, dann bleibt weniger Rendite für die Zukunft übrig.

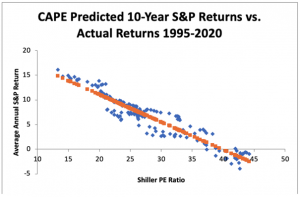

Dieser Zusammenhang ist auch analytisch nachweisbar – z.B. mit dem Shiller-KGV (CAPE) als Basis (vgl. dazu The Remarkable Accuracy of CAPE as a Predictor of Returns – Articles – Advisor Perspectives)

Auf dem Bild sieht man den deutlichen Zusammenhang. Wenn man günstig einkauft (CAPE niedrig – linker Rand), dann kann man viel höhere Renditen über die nächsten 10 Jahre erwarten, als wenn man sehr teuer einsteigt (rechter Rand des Bildes).

Wenn man die derzeitigen Werte als Basis nimmt (CAPE von 38!) dann ergibt sich für US-Aktien nur noch eine erwartete Rendite von 2% p.a. für die nächsten 10 Jahre. Dieses zu erwartende niedrige Renditeniveau spricht tatsächlich gegen ein Aktieninvestment am US Markt.

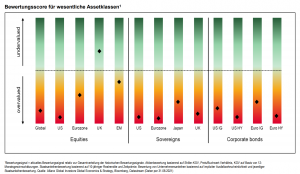

Aus diesem Blickwinkel macht es natürlich Sinn, sich andere Anlageklassen anzusehen. Was man dabei aber feststellt ist, dass im Moment die meisten Anlageklassen überbewertet sind:

Man sieht an der Darstellung (Quelle Trustnet) die Überbewertung des US-Marktes in der tief-roten Zone. Das Bild bestätigt aber auch, dass z.B. Staatsanleihen extrem überbewertet sind – gerade die in der Eurozone. Das ist damit keine Alternative. Aus dieser Analyse ergibt sich das europäische Aktien vermutlich eine gar nicht so schlechte Anlageklasse darstellen, wobei besonders UK-Aktien sogar als unterbewertet eingestuft werden.

Vor diesem Hintergrund ist die Einschätzung, dass man auf einen Crash als Einstiegssignal in den Aktienmarkt warten soll, als Mythos an. Der Buffett Indikator hatte z.B. bereits im September 2018 einen neuen Rekordstand erreicht. Wer das damals als Signal zum Ausstieg genutzt hat, hat zusehen müssen, wie der Markt weiter gelaufen ist. Dieser Markt muss jetzt schon 40% fallen, damit dieser Investor nur zum gleichen Preis einsteigen kann, zu dem er damals ausgestiegen ist (und den er damals als überbewertet angesehen hat). Die Erfahrung zeigt darüber hinaus, dass selbst, wenn der Markt jetzt 40% fallen würde, dieser Investor trotzdem nicht wieder einsteigt, weil in der Phase ja dann erst recht Weltuntergangsstimmung herrscht.

Es muss jedem Investor klar sein, dass Bärenmärkte von mehr als 20% Rückgang (oder auch 50% alle paar Jahrzehnte) immer wieder vorkommen. Sie vorherzusagen ist (zumindest für mich) aber unmöglich. Statt bei laufender Geldentwertung auf ein ungewisses Ereignis zu warten, lohnt es sich nach meiner Einschätzung mehr, die Volatilität auszuhalten und sich darauf zu konzentrieren, eben besser abzuschneiden als der Durchschnitt. Wenn ein Investor es schafft 5% oder auch 10%-Punkte besser zu sein als der Markt, dann wird aus einer Marktrendite von 3% auch eine persönliche Rendite von 8% bis 12%.

Die Frage ist natürlich, wie wahrscheinlich ist es, dass jemand den Markt über 10 Jahre um diesen Prozentsatz schlägt?

4. Niemand kann den Markt auf Dauer schlagen – richtig oder falsch?

Die Wissenschaft argumentiert ja unter der Hypothese der Effizienz-Markt-Theorie, dass eine systematische Outperformance eines Anlegers nicht möglich ist. Und die Tatsache, dass es Anleger gibt, die den Markt nachhaltig über viele Jahre schlagen, ist nach dieser Theorie kein Gegenbeweis. Wenn eine Million Affen zehn mal eine Münzen wirft, dann wird auch der eine oder andere dabei sein, der zehn mal hintereinander Kopf wirft. Konkret werden es sogar knapp 1000 sein. (E=976). Wenn man die Affen 20x werfen lässt, dann wird statistisch zwar nur noch 1 Affe zwanzig mal Kopf werfen, aber selbst ein solcher Fall ist zu erwarten. Nach dieser Argumentation ist die Outperformance einzelner Anleger damit schlicht ein Zufallsphänomen, das vor dem Hintergrund, dass es Millionen von Anlegern gibt, auch statistisch zu erwarten ist.

Warren Buffett hat aber schon 1985 in seinem legendären Aufsatz (bzw. Vorlesung) über die „Superinvestoren von Grahamm and Dodds“ (dessen Lektüre wirklich empfehlenswert ist – hier in einer deutschen Übersetzung) aufgezeigt, dass die Überperformance von einzelnen Value-Anlegern keine statistischen Ausreißer sind, sondern auf deren Investment-Stil zurückzuführen ist.

Wie aber erkennt man, welche Anleger „das Zeug“ haben, besser zu sein als der Durchschnitt? Gute Renditen in der Vergangenheit wären konzeptionell zwar kein schlechter Startpunkt für die Selektion, aber gleichzeitig ein sehr gefährlicher. Gerade weil der Investmenterfolg auf kurze Sicht auch zufallsgetrieben ist und die Qualität sich erst über Zeit herauskristallisiert, ist es z.B. eine ganz schlechte Idee immer auf die Investment-Manger oder Fonds zu setzen, die gerade einen tollen Lauf hatten. Es ist in Studien bewiesen, dass die Gewinner der Vergangenheit (zumindest auf kurze Frist) die Verlierer der Zukunft sind (vgl. hier). Das gilt in der großen Masse bzw. im Durchschnitt, aber davon gibt es natürlich Ausnahmen. Und genau die will man ja finden – Investment-Manager, die – wie die Superinvestors of Grahamville und Dodds – über eine lange Zeit eine Outperformance erreichen können.

Ich denke die höchste Chance diese zu finden hat man dann, wenn man folgende Fragen mit ja beantworten kann:

- Hat der Anlageberater die Unabhängigkeit bzw. den institutionellen Rahmen sich gegen den großen Strom stellen zu können? Wenn jemand einen Fonds managed indem er einfach den Benchmark mit kleinen Zu- und Abschlägen abbildet, dann kann er auf längere Sicht – aufgrund der Kosten – keine Outperformance erreichen. Nur wer den Mut hat, eigenständig Ideen im Depot umzusetzen, kann das. Dabei hilft, wenn man kein Karriere-Risiko hat. Als Jung-Manager in einer großen Fonds-Gesellschaft ist das viel schwerer umzusetzen, als wenn man finanziell unabhängig und selbständig agieren kann.

- Hat der Anlageberater „Skin in the game“? Wenn jemand das nur als Job macht, dann ist die Chance einen echten „Gewinner“ vor sich zu haben, viel kleiner, als wenn jemand auch sein eigenes Vermögen in dem Depot hat. Und wenn jemand schon einige Jahre Erfahrung hat – und zwar erfolgreiche Erfahrung – dann hat er/sie auch das Vermögen, um substantiell selber engagiert zu sein. Wenn jemand als Anleger mit 45 immer noch kein Anlage-Vermögen hat, das er/sie einsetzen kann, dann hat er/sie in der Vergangenheit wohl etwas falsch gemacht.

- Ist das Portfolio konzentriert? Wenn man ein sehr diversifiziertes Portfolio fährt, dann wird man immer irgendwie mit dem Strom schwimmen. Man kann sich sozusagen hinter der Markentwicklung „verstecken“. Wenn man hingegen auf die wenigen Beteiligungen setzt, von denen man wirklich überzeugt ist, dann trennt sich die Spreu vom Weizen. Man hat eine größere Volatilität und man kann kurzfristig natürlich auch deutlich hinter dem Markt liegen. Mittel und langfristig zeigt sich aber die Qualität, indem man entweder eine Outperformance erreicht, oder auch nicht. (vgl. dazu https://klementoninvesting.substack.com/p/the-arithmetic-of-high-conviction)

- Hat der Anlageberater die richtigen kognitiven Fähigkeiten um gut zu sein? Warren Buffett hat schon gesagt: “You don’t need to be a rocket scientist. Investing is not a game where the guy with 160 IQ beats guy with 130. If you have 160 give away 30 points to somebody else. You don’t need a lot of brains to be in this business. What you need is emotional stability.” Dass man auch als Nobelpreisträger völlig daneben liegen kann, haben schon Myron Scholes und Robert Merton mit der spektakulären Schieflage des LTCM-Fonds bewiesen. Oder bekannt ist auch das Beispiel von Sir. Isaac Newton, der in der Südseeblase sein Geld verlor. Andererseits ist ein IQ von 130 auch über dem Durchschnitt und ohne gute analytische und kognitive Fähigkeiten wird man in der Branche nicht erfolgreich sein können. Aber diese Grundfähigkeiten haben viele. Klement hat in seinem Blogbeitrag (hier) zwei wie ich finde sehr gute zusätzliche Charakteristika beschrieben, die die erfolgreichen Anleger von den weniger erfolgreichen trennen:

- Für Investoren, die sich mit individuellen Unternehmen auseinandersetzen ist es vorteilhaft, wenn diese fleissig sind und hart arbeiten. Sich detailliert mit einem Unternehmen auseinanderzusetzen und die Geschäftsberichte zu lesen, ist nicht jedermanns Sache. Es kann und wird auf Dauer aber den Unterschied zwischen Erfolg und Nicht-Erfolg ausmachen.

- Und dann gibt es auch die Generalisten, die sich eher mit den grundsätzlichen Fragen und Entwicklungen auseinandersetzen. Für diese Investoren ist es weniger Fleiß, sondern vielmehr Kreativität die den Unterschied macht. Dabei geht es nicht um Kreativität im Sinne eines Künstlers, sondern die Fähigkeit auf Daten und Märkte in einer anderen Weise zu schauen als der Mainstream. Die Fähigkeit aus verschiedenen, nicht vollständigen Datenpunkten eine Entwicklung zu antizipieren. Hier geht es darum mit Unsicherheit umzugehen und in eine Umfeld von Nebengeräuschen und Meinungen eine eigene Überzeugung zu bilden. Howard Marks hat das so ausgedrückt: “You can’t do the same things as others do and expect to outperform.” Und hier schließt sich der Kreis: Viele Analysten und Fondsmangager machen das selbe wie alle – weil sonst das Karriererisiko zu hoch ist. In einem Umfeld der Unabhängigkeit kann man sich dieser Versuchung viel leichter entziehen.

Was bleibt für mich daher Mythos und was Fakt:

- Drohende Hyperinflation und Geldentwertung aufgrund der Notenbankaktivitäten sind ein Mythos. Wir müssen uns aber trotzdem auf ein Umfeld einstellen, das vermutlich durch höhere Inflation und Zinsen geprägt sein wird, als wir das die letzten 5 Jahre gesehen haben. Diese Niveaus der letzten 5 Jahre waren aber auch abnormal.

- Die zu erwartenden Zinssteigerungen sind zwar ein Gegenwind für die Aktienmärkte. Dass deshalb die Aktienkurse fallen müssen, ist aber ein Mythos.

- Die Gefahr droht trotzdem – aber aufgrund der hohen Bewertungen insbesondere am US-Aktienmarkt. Dass es sich lohnt auf eine Crash zu warten, ist aber ein Mythos. Klar, wenn einer sich materialisiert, dann ist es noch viel attraktiver Aktien zu kaufen. Dass man aber genau dann emotional in der Lage ist zum Tiefpunkt zu kaufen, ist auch ein Mythos. Ein Aussitzen der Volatilität in Kombination mit dem Ziel eine Outperformance zu erzielen, erscheint dabei viel attraktiver.

- Dass es unmöglich ist aufgrund des Anlagestiles (und nicht nur aus Zufall) den Markt nachhaltig outzuperformen, ist ein Mythos (da werden zwar sicher einige Vertreter der Effizienz-Markt-Theorie widersprechen). Es gibt auch heute genügend Investoren, die das können. Das Problem ist aber diese Investoren (die als Anlageberater oder Fondsmanager investierbar sind) ex ante zu identifizieren. Eine gute Performance über das letzte Jahr genügt da nicht – das kann auch reiner Zufall sein. Es gibt es aber einige andere Kriterien, die die Wahrscheinlichkeit einen „Winner“ zu identifizieren deutlich erhöhen.