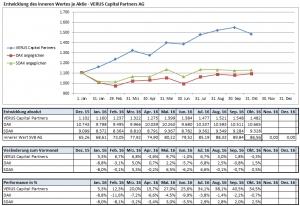

Der innere Wert eines Anteils (Aktie bzw. Wandelanleihe) der VERUS Capital Partners AG (VERUS) lag per Ende Oktober bei € 1.484,–. Dies entspricht einem Rückgang des inneren Wertes um 4,3% im Monat Oktober.

Der Grund für den Rückgang des inneren Wertes im Oktober lag vor allem in den rückläufigen Kursen der Beteiligungen „Stada“ und „Hypoport“ sowie der (im Portfolio der Shareholder Value Beteiligungen AG (SVB AG) liegenden) „Intershop“ und „I:FAO“.

Der Kursrückgang bei Stada entspringt keiner fundamental veränderten Situation des Unternehmens, sondern der Einschätzung wesentlicher Marktteilnehmer, dass ein Übernahmeangebot nicht so schnell kommen wird. Unser Investment-Case ist von einem solchen Übernahmeangebot unabhängig. Unser Case beruht darauf, dass das Unternehmen in den nächsten Jahren viele (insbesondere Kosten-)Potenziale freilegen kann und damit in der Bewertung an die Multiples von Wettbewerbern herankommen wird. Wenn es schon auf dem Weg dahin ein attraktives Übernahmeangebot gibt (was ich immer noch für relativ wahrscheinlich halte), dann kann sich der Wertaufholungsprozess natürlich verkürzen. Das ist aber nicht notwendig, um Stada als attraktives Investment zu beurteilen. Bei Kursen um 45 würden wir bei verfügbarer Liquidität weiter zukaufen.

Der Kursrückgang (von gut 90 auf gut 70 Euro) bei Hypoport ist – in einem dynamischen Aufwärtstrend, den das Unternehmen in den letzten beiden Jahren hingelegt hat – nichts Ungewöhnliches. Die Bewertung (gemessen z.B. am KGV) sieht nicht mehr günstig aus, das Wachstum wird im Jahr 2016 aufgrund der gesetzlichen Rahmenbedingungen temporär etwas hinter den Erwartungen zurückbleiben und bei den Investoren sind zum Teil unrealistische Erwartungen hinsichtlich der Gewinnentwicklung entstanden. Tatsache ist aber, dass Hypoport zumindest in den nächsten 10 Jahren (nicht nur 2-3 Jahre) Wachstumsraten (im Umsatz) von über 10% erzielen kann und mit einer sehr, sehr hohen Wahrscheinlichkeit auch erzielen wird. Und das nicht über neue, ungeprüfte Geschäftskonzepte, sondern ohne hohe Zusatzinvestitionen organisch aus dem bestehenden Geschäftsmodell heraus. Da dieses Geschäftsmodell einen sehr hohen „Burggraben“ hat, ist davon auszugehen, dass die Margen sehr hoch sein werden bzw. in den nächsten Jahren ausgebaut werden können. Zusätzliche Akquisitionen und Eigenentwicklungen sind dabei noch gar nicht mitgerechnet. Im Moment investiert Hypoport in den Ausbau des Geschäftes. Das kostet kurzfristig bzw. schmälert kurzfristigen den ausgewiesenen Gewinn. Langfristig ist dieses Geld gut investiert und wird den langfristigen Aktionär mit einem überdurchschnittlich steigenden Unternehmenswert belohnen. Hypoport hat gerade vorgestern angekündigt, Aktien bis zu Kursen bis zu 80 Euro zurückkaufen zu wollen. Auch dieses Vorgehen steigert den Wert der verbleibenden Aktien. Bei Kursen um die 70 Euro würde auch ich weiter aufstocken.

Innerhalb der SVB hat sich Intershop im Oktober schwach gezeigt. Die Situation ist tatsächlich nicht einfach, der Turnaround ist allerdings auch erst eingeleitet. Das Unternehmen hat Zahlen für das laufende Geschäftsjahr kommuniziert, die unter den Erwartungen vieler Investoren lagen, worauf der Kurs auf 1,1 Euro zurückgekommen ist. (Nach dem Einstieg von Shareholder Value war der Kurs ja – in Erwartung, dass jetzt alles besser wird – kurzfristig von 1,1 auf 1,7 Euro gestiegen). Das Unternehmen hat einen sehr wertvollen Kern in Form eines sehr performanten Software-Systems für den Betrieb von Online-Shops. Das Ziel muss es jetzt sein, einerseits dieses an sich gute Produkt entsprechend zu vermarkten und andererseits die Kostenbasis an das Geschäftsvolumen anzupassen. Beides braucht Zeit und Geduld. In zwei bis drei Jahren sollte der Wert des Unternehmens deutlich sichtbar sein. Dann wird man sicher auch über strategische Partnerschaften nachdenken und könnte so diesen Wert für alle Investoren auch heben. Dass das Unternehmen zusätzlich Verlustvorträge in dreistelliger Millionenhöhe hat, ist dabei noch gar nicht berücksichtigt.

Bei I:Fao gibt es insofern Neuigkeiten, dass die Großaktionärin Amadeus Corporate Business AG angekündigt hat, die Gesellschaft von der Börse nehmen zu wollen und dafür ein Kaufangebot zu 27,56 € an alle verbliebenen Aktionäre zu legen. Dieses Angebot entspricht lediglich dem durch das Börsengesetz vorgeschriebenen Mindestpreis. Da der Kurs an der Börse auch nach der Ankündigung über dem gebotenen Preis liegt, ist davon auszugehen, dass Amadeus wohl über dieses Angebot kaum Stücke bekommen wird (zumindest wenn die SVB AG als Großaktionärin nicht mitmacht). Wenn Amadeus den Restanteil an der I:Fao tatsächlich übernehmen will, dann wird Amadeus an Verhandlungen mit der SVB AG über mögliche Bedingungen für eine Annahme des Angebotes nicht vorbeikommen.

In Summe sehe ich den Rückgang des inneren Wertes damit als natürliche Fluktuation, die an der Einschätzung der Investments nichts geändert hat (siehe „Investment lesson“ im Anhang).

Ich möchte die Gelegenheit dieses Zwischenberichtes gerne wahrnehmen, um ein weiteres Unternehmen vorzustellen, in das die VERUS Oktober investiert hat. Es handelt sich dabei um die AT&S (Austrian Technology und Systemtechnik AG).

Das Unternehmen ist einer der führenden Leiterplattenhersteller der Welt mit Hauptsitz in Österreich. Der Begriff „Leiterplatte“ ist eigentlich nicht mehr die ganz richtige Bezeichnung. Die voranschreitende Miniaturisierung und wachsende Zahl der Transistoren von Mikrochips führen dazu, dass die Herstellung der Verbindungen zu den Leiterbahnen auf den Platinen zunehmend schwieriger wird. Die Strukturen der Halbleiter liegen im Nanometerbereich und müssen über eine Verbindung auf die mikrometergroßen Kontakte der Leiterplatte umgelenkt werden.

Früher wurden die Kontakte der Chips seitlich mittels feiner Drähte über ein gestanztes Blech aus einer Blei-Zinn-Legierung mit den Leiterbahnen verbunden. Bei modernen Prozessoren, deren Kontakte meist in Form von winzigen Lötkügelchen über die ganze Unterseite verteilt sind, übernimmt diese Aufgabe ein IC-Substrat, eine kleine, vielschichtige Spezial-Leiterplatte aus je nach Anwendung variierenden Materialien, welche die unterschiedlich dimensionierten Anschlüsse auf kleinstem Raum verbindet. Das kommt der Tendenz zur Miniaturisierung in der Elektronik entgegen. Moderne Substrate ermöglichen es so, die Prozessoren auch in kleineren Gehäusen unterzubringen.

Der Markt boomt und verspricht höhere Gewinnspannen als das Geschäft mit klassischen Leiterplatten, erfordert aber auch einen höheren Spezialisierungsgrad. AT&S hat sich dieser Herausforderung gestellt und ist in Zusammenarbeit mit Intel heute einer der wenigen Hersteller, der diese Technologie bereits industriell beherrscht, bzw. in kurzer Zeit beherrschen wird. Genau in diese Technologie wurden nämlich in den letzten Jahren in ein Werk in China bereits 340 Mio. investiert. Bis Mitte 2017 werden es 480 Mio. Euro sein. Die Produktion ist bereits angelaufen, aber eben erst im Anfangsstadium. Erst im Jahr 2017 wird es möglich sein, die Produktion in Vollbetrieb zu nehmen. Diese Vorinvestitionen und noch nicht möglichen Umsatzrealisierungen drücken auf die Ergebnisse. Erst Ende Oktober hat AT&S eine Senkung der Prognosen für das laufende Geschäftsjahr bekanntgeben müssen – Begründung war im Wesentlichen, dass die Produktion in China erst langsamer starten kann als geplant.

Wer etwas weiter in die Zukunft blickt und dem Management zutraut, die notwendige operative Exzellenz im Produktionsprozess hinzubekommen, sieht aber einen Anbieter in einem stark wachsenden Spezialgebiet, der schon im Jahr 2017/2018 eine Mrd. Euro Umsatz bei einer Marge von ca. 12% machen soll. Wenn es dem Unternehmen gelingt diese Ziele zu erreichen, dann kann die Bewertung des Unternehmens Ende 2017 beim doppelten des heutigen Wertes stehen.

Dieses Investment ist allerdings nicht ohne Risiken. Probleme in der technischen Umsetzung in der Produktion in China, Qualitätsprobleme beim Output, ein Konjunktureinbruch mit Nachfrageschwäche nach PCBs und IC-Substraten, Wettbewerb durch neue Technologien, etc. – all das kann die Pläne des Managements durcheinander bringen. In der derzeitigen Ausgangslage sehe ich aber deutlich höhere Chancen, auch wenn diese mit einem unternehmerischen Risiko verbunden sind.

Bezogen auf den Gesamtmarkt sehe im derzeit eine attraktive Einstiegschance. Die saisonal beste Zeit am Aktienmarkt beginnt jetzt und wenn die Unsicherheiten aus dem amerikanischen Wahlkampf bereinigt sind, dann wird der Fokus am Markt wieder auf die sich grundsätzlich besseren Konjunkturaussichten gelenkt werden. Natürlich wird die erwartete Anhebung des Leitzinses durch das FED die Euphorie bremsen. Andererseits ist dieser Zinsschritt in den Erwartungen der Anleger bereits eingepreist. Insofern erscheinen die nächsten Monate für Aktien sehr attraktiv.

Helmut Fink

Vaduz, am 3. November 2016

Investment Lessons:

Volatility is your friend.

Many investors think volatility is the same thing as risk, but it’s not. Being risk-averse doesn’t mean avoiding volatility. Berkshire Hathaway stock has suffered a quotational loss of 50% or more three times in its history. But remarkably, Buffett has never lost more than 2% of his personal worth on any single position. He achieved this not by diversifying; indeed, he tends to be heavily concentrated, and at one point early in his career, he had 75% of his net worth in Geico. He achieved it by buying good companies at good prices, and then buying more shares if prices fell. Don’t fear the market’s gyrations. Volatility is the best friend of the unemotional, patient, debt-free investor. A wildly fluctuating market means that solid businesses will occasionally be available for you to buy at irrationally low prices. Ben Graham said that the market is a voting machine in the short run and a weighing machine in the long run. If you buy good companies at good prices and the prices fall, you can be confident that eventually the market will realize the companies deserve to be priced higher, and in the unlikely event that they don’t, you can wait and collect an ever-growing stream of dividends.

Quelle: BusinessDirectory “Investing lessons from Warren Buffet”