Können Sie sich vorstellen in eine Bank zu investieren? Viele Investoren sagen heutzutage: Nein, das kommt für mich nicht in Frage. Unklare Risiken in den Bilanzen, Vorstände die Besitzstände wahren wollen, und Fintechs, die dem klassischen Geschäftsmodell das Wasser abgraben – die Zurückhaltung der Investoren gegenüber Banken hat durchaus ihre Berechtigung. Banken haben zudem in den letzten Jahren an der Börse ein jämmerliche Performance abgeliefert. Europäische Banken sind im Rahmen der Finanzkrise um 70% abgestürzt und haben seit damals praktisch keine Rendite gebracht. Zum Vergleich: Der allgemeine Markt hat sich in der Zeit mehr als verdoppelt. Und der Bereich Software konnte in der Zeit seinen Wert sogar verfünffachen.

Vielleicht sagen auch Sie sich – in eine Bank investiere ich nicht! Im Fall der Aareal Bank könnte das ein Fehler sein. Ich möchte in diesem Beitrag erläutern, weshalb ich die Aareal Bank für ein interessantes Investment halte.

Die Aareal Bank ist vordergründig ganz klar eine Bank – mit 27 Mrd. Kredit-Ausleihungen und einem Neugeschäft von 3,3 Mrd. in der gewerblichen Immobilienfinanzierung im ersten Halbjahr 2021 gehört Aareal sogar zu den Top-Banken in diesem Bereich in Deutschland. Auf den zweiten Blick ist ein Investment in Aareal zur Hälfte aber auch ein Investment in ein Softwareunternehmen. Man investiert damit in beides – eine Bank und ein Softwareunternehmen.

Sehen wir uns zuerst das Investment in die Bank an:

Grundsätzlich ist der Zeitpunkt in Banken zu investieren derzeit fundamental viel besser als vor einigen Jahren. Die Risiken sind (im Gegensatz zur Situation vor 7 Jahren) bei vielen Banken (trotz Covid-Einflüssen) unter Kontrolle. Und die Zinsentwicklung dürfte den Banken in den nächsten Jahren Rückenwind geben, insbesondere wenn die Zinsstrukturkurve (wie von mir erwartet) steiler wird – dh dass die Kurzfristzinsen sehr niedrig, die Langfristzinsen im Vergleich aber etwas höher sind, als in den letzten Jahren. Trotzdem bleibt der Sektor schwierig. Viele strukturelle Probleme bleiben. Die Digitalisierung (und innovative Start-ups) führen dazu, dass immer mehr profitable Segmente wegfallen (Provisionserlöse, Gebühren, …) und die Banken in vielen Fällen zu reinen Risikoträgern von Krediten degradiert werden, was die Zinsmarge unter Druck bringt. Darüber hinaus ist die Regulierung für Banken ein teures und schwerfälliges Korsett. Sehr viele Banken schaffen es in diesem Umfeld nicht, zumindest ihre Kapitalkosten zu verdienen.

Auf der anderen Seite sind Banken bei Anlegern absolut „out“. Niemand will in Banken investiert sein. Und die wenigsten machen sich vor diesem Hintergrund die Mühe, sich diese im Detail anzusehen. Eigentlich ein ideales Umfeld für einen Value-Investor, der sich als Contrarian-Stockpicker versteht. Es geht darum nach Perlen zu tauchen. Viele Muscheln erweisen sich dabei als „Nieten“, aber dann und wann findet man eine Perle.

Die Aareal Bank schätze ich in der heutigen Situation als so eine versteckte „Perle“ ein. Nicht so sehr wegen dem Bankteil – der ist „nur“ extrem günstig bewertet. In Kombination mit der Softwaretochter Aareon, die sich ein wenig versteckt hinter der Aareal verbirgt, ergibt sich aber ein extrem interessanter Investment-Case. Aber der Reihe nach:

Was macht die Aareal Bank – und weshalb ist genau diese Bank interessant?

Das Unternehmen gliedert sich in drei Geschäftsbereiche.

- Strukturierte Immobilienfinanzierungen: Hier werden große Immobilienprojekte (international) finanziert. Die Steuerungsgrößen hier sind auf der einen Seite der Zinsüberschuss, die Kosten und das daraus resultierende Cost-Income-Ratio (CIR) und auf der anderen Seite die Risikokosten. Das ist die klassische Bank.

- Banking und Digital Solutions: Hier werden digitale Services angeboten. In erster Linie, digitale Zahlungsabwicklungslösungen für Immobilienunternehmen und Mietkautionsmodelle. Die zentrale Steuerungsgröße sind hier die Provisionserlöse. In diesem Segment werden aber auch Einlagen (z.B. Mietkautionen) generiert, die für die Bank von erheblicher Bedeutung sind.

- Und last but not least: Aareon: Dieses Unternehmen ist ein Beratungs- und Systemhaus für die europäische Immobilienwirtschaft, das sich selbst als die „Nr.1-Anbieter für ERP-Systeme und digitale Lösungen für die institutionelle Wohnungswirtschaft“ bezeichnet. Aareon-Kunden verwalten insgesamt >10 Mio. (Wohn-) Einheiten. Für dieses Segment sind deshalb die für Software klassischen Umsatzströme aus Lizenz (abnehmend), SaaS und Consulting-Fees/Service ausschlaggebend.

Diese Geschäftssegment-Organisation – die vor kurzem eingeführt worden ist – bildet klar ab, dass Aareal neben einer Bank, auch ein digitaler Zahlungsvermittler und ein Softwarehaus ist. Aufgrund der Unterschiedlichkeit der Segmente macht es Sinn, diese Segmente getrennt zu analysieren und eine Sum-of-Parts Bewertung zu machen. Starten wir mit Aareon:

Aareon – das Software-Segment:

Aareon erziele im 1. Hj 2021 einen Umsatz von 133 Mio. (plus 6% ggü VJ) – davon entfielen 100 Mio auf ERP (+4%) und 33 Mio. auf „Digital Revenues“ (+11%). Der Anteil der „wiederkehrenden Umsätze“ (recurring Revenues) beträgt bereits 68%! Das (adjusted) EBITDA betrug 29 Mio. (9% plus ggü VJ).

Für das Geschäftsjahr 2021 wird ein Umsatz von 276 – 280 Millionen und ein EBIDA von 63 – 65 Mio. erwartet.

Was ist dieses Geschäft wert? Dafür gibt es einen klaren Hinweis: Im Herbst letzten Jahres hat Aareal 30% dieser Gesellschaft an Advent – einen Private-Equity-Player – verkauft. Der für Aareon erzielte Kaufpreis basierte auf einem Unternehmenswert (Enterprise Value) von 960 Millionen Euro und einem entsprechenden Eigenkapitalwert (Equity Value) von zirka 860 Millionen Euro. Zugleich mit der Transaktion wurden ehrgeizige Pläne vereinbart und veröffentlicht. So soll das EBITDA allein organisch bis zum Jahr 2025 auf 135 Mio. Euro mehr als verdoppelt werden. Diese EBITDA-Prognose könnte sich dabei zwischenzeitlich durch die Übernahmen noch erhöhen. Für potenzielle Akquisitionen hat die Bank Aareon eine Finanzierungslinie über 250 Mio. Euro zur Verfügung gestellt.

Wenn man die von Advent bezahlte Bewertung als Basis nimmt, dann ist der bei Aareal verbliebene 70%-Anteil rund 600 Mio. Euro wert. Zu bedenken ist: das ist eine Bewertungsbasis, die vor einem Jahr verhandelt wurde und damit keineswegs das Ende der Fahnenstange ist. Investoren wie Advent wollen Wertsteigerungen in der Größenordung von 15% p.a. realisieren. In 2025 könnte das Unternehmen damit realistischerweise einen Enterprise Value von 2 Mrd. erreichen. Für Aareal würde das einem Wert von 1,4 Mrd. Euro entsprechen.

Was bedeutet das für die Bewertung von Aareal? Per heute (Kurs 20 Euro) hat die gesamte Aareal eine Marktkapitalisierung von 1,2 Mrd. Euro. Wer heute 20 Euro für eine Areal-Aktie bezahlt, kauft damit implizit einen Anteil an Aareon um 10 Euro (Annahe Bewertung, die auch Advent im letzten Herbst schon bezahlt hat) und weitere 10 Euro für die Bank-Segment. Und wenn sich Aareon so entwickelt, wie erwartet, dann kann der Aareon-Anteil alleine schon in 3-5 Jahren 20 Euro wert sein. Umgekehrt formuliert, wir haben mit Aareon 50% unseres Kaufpreises für eine Aktie in ein Unternehmen investiert, das sich im Wert in 4 Jahren verdoppelt haben sollte. Das entspricht einem „Modern Value“- Ansatz bei dem man mit der Weiterentwicklung des Unternehmens – und nicht durch „Entdeckung durch den Markt“ – eine Wertsteigerung realisiert.

Digital Solutions:

Dieser Bereich ist schwer zu fassen. Klar ist, dass unter der strategischen Initiative „Elevate!“ in den kommenden Jahren die Aktivitäten für die institutionelle Wohnungswirtschaft und angrenzende Industrien deutlich wachsen sollen. Derzeit nutzen deutschlandweit ca. 4.000 Firmenkunden diese Services. Geplant ist der Ausbau des Produktportfolios sowie eine Expansion in neue Märkte, in denen spezifisches Zahlungsverkehrs-Know-how gefragt ist. Der Fokus soll auf die Generierung von Provisionserträgen liegen. Die Ziellatte liegt hoch: Der Provisionsüberschuss soll sich bis 2025 verdoppeln. Zusätzlich soll die Einlagengeschäft als attraktive Finanzierungsbasis für die Bank erhalten werden (12,2 Mrd. Einlagen per 1.HJ 2021).

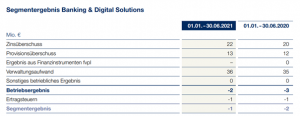

Auf der anderen Seite ist die Ausgangslage in dem Segment so, dass bisher keine positiven Ergebnisbeiträge erzielt werden konnten. Im 1. HJ 2021 zeigte sich folgendes Bild:

Auf Jahresbasis 2020 sieht es auch nicht besser aus. Einem Zinsüberschuss von 39 Mio. und Netto-Provisionserlösen von 26 Mio. standen Verwaltungskosten von 68 Mio. gegenüber.

In einer vorsichtigen Einschätzung könnte man das Segment damit auch mit null bewerten. Andererseits wird diesem Geschäftsbereich in der Segmentergebnisrechnung ein Eigenkapital von 200 Mio. zugerechnet. Ein Ansatz von 100 Mio. (50% Buchwert) ist damit sicher konservativ. Aber auch wenn man in einer etwas optimistischeren Annahme 2 mal Umsatz nimmt (das wären 130 Mio.) entspricht das nur 2 Euro bezogen auf den Aareal-Kurs. Dieses Segment ist damit kein Treiber für die Bewertung von Aareal als Gesamtunternehmen.

Das Segment „Strukturierte Immoblienfinanzierung“:

Damit bleibt als spannende Frage, wieviel das Kern-Bank-Geschäft der Immobilienfinanzierungen wert ist? Man kann sich auch die umgekehrte Frage stellen: Wieviel Wert misst der Markt bei der derzeitigen Bewertung dem Bankgeschäft zu?

Wenn man vom der derzeitigen Marktkapitalisierung der Aareal von 1,2 Mrd. die 600 Mio. für Aareon und 100 Mio. für Digital Solutions abzieht, dann verbleiben 500 Mio. als Bewertung für das Immobilienfinanzierungssegment.

Das ist extrem wenig – egal wie man es ansieht. Ein Ansatz, der bei Banken einen wichtigen Bewertungs-Faktor darstellt, ist Kurs-Buchwert-Verhältnis (KBV). Dem Segment ist ein Eigenkapital von 1,85 Mrd. Euro zugeteilt. Das KBV liegt damit bei nur 27%! Das lag für Banken nur in Krisenzeiten der Finanzmarktkrise auf diesem niedrigen Niveau. Wenn es der Bank gelingen sollte, nachhaltig die Eigenkapitalkosten zu verdienen, dann wäre ein KBV von 1 gerechtfertigt. Da dies noch nicht absehbar ist, wäre aus meiner Sicht derzeit ein Wert von 0,5 bis 0,7 gerechtfertigt. Das würde einer Bewertung von 1,0 bis 1,4 Mrd für dieses Segment entsprechen (oder ein anteiliger Börsenkurs von 16 bis 23 Euro – nur für dieses Segment).

Als Investor muss man sich immer Fragen, ob es Dinge gibt, die man übersehen hat. In diesem Fall ist die kritische Frage, ob es Risiken gibt, die so eine geringe Bewertung gerechtfertigt erscheinen lassen, die der Markt einpreist?

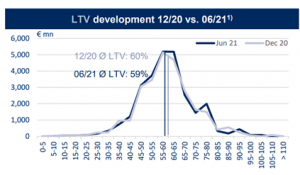

Das Hauptrisiko liegt bei einer Immobilienfinanzierungsbank im Kreditbuch. Dieses ist mit 27 Mrd. geschäftssystembedingt erheblich. Um das Risko im Kreditbuch einschätzen zu können ist das sog. Loan-to-Value-Verhältnis (LTV) eine wichtige Kennzahl. Diese gibt an wieviel Sicherheiten die Bank für die ausstehenden Kredite hat. Konkret bildet die Zahl das Verhältnis zwischen der ausstehenden Kreditsumme und dem Wert der Immobilie (die für den Kredit als Sicherheit dient) ab. Bei einem LTV von 100 wäre die Kreditsumme so hoch wie der Marktwert der Immobilie. Bei einem LTV von 50% beträgt die ausstehende Kreditsumme nur 50% des Marktwerts der Immobilie. Je kleiner das LTV, desto geringer damit das Risiko der Bank, einen Verlust aus der Verwertung der Immobilie zu erleiden. Der LTV der Aareal beträgt per 30.6.2021 59% – d.h. umgekehrt: die Marktwerte der Immobilen betragen in Summe 170% (1/0,59) der Kreditsumme.

Dieser Gesamtwert sagt aber gar nicht so viel aus. Bei einem notleidenden Kredit mit einem niedrigen LTV 50% (d.h. ein Kredit, der mit einem Immobilienwert von 200% der Kreditsumme (über-)besichert ist), kann ja trotzdem nur diese Kreditsumme abgedeckt werden. Wenn daneben ein anderer Kredit ausfällt, der z.B. ein LTV von 110% hat, dann kann der erste Kredit das ja nicht kompensieren. Interessant aus Risikosicht ist deshalb, wieviel der Fläche sich über einem Wert von 100%, oder vorsichtiger einem Wert über z.B. 85%, befinden – und ob dieser Faktor ansteigt.

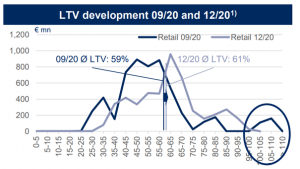

Im Fall von Aareal sieht man, dass LTVs über 85% sehr selten sind. Aber es gibt sie – und sie werden sichtbar, dann wenn man tiefer analysiert. Ein Beispiel ist das Segment Retail (d.h. Kredite für Handelsimmobilien) und dessen Entwicklung im Q4 des letzten Jahres.

Der LTV ist in dem Bereich im Q4 letzten Jahres im Durchschnitt zwar nur von 59% auf 61% gestiegen. Am Verlauf sieht man aber, dass im Bereich über 100% ein signifikanter Anstieg zu verzeichnen war.

Der LTV ist in dem Bereich im Q4 letzten Jahres im Durchschnitt zwar nur von 59% auf 61% gestiegen. Am Verlauf sieht man aber, dass im Bereich über 100% ein signifikanter Anstieg zu verzeichnen war.

Aareal hat darauf reagiert in dem alle Kredite (in allen Segmenten), die ein LTV von mehr als 100% aufweisen, als „Stage 3“ Kredite definiert worden sind. D.h. für alle diese Kredite wurde eine Vorsorge getroffen (unabhängig davon, wie solide der Kreditnehmer ist). Die Gesamtrisikovorsorge betrug deshalb im Jahr 2020 auch 344 Mio. Euro (ggü. 90 Mio. im Jahr 2019), was in Konsequenz auch einen Verlust im Geschäftsjahr 2020 zur Folge hatte. Das zeigt, dass man bereit ist, hier vorsichtig zu agieren (und zu bilanzieren). Man ist aber nicht davor gefeit, dass das wieder passiert – und zwar weniger im Neugeschäft, sondern vor allem auch im Bestand. Der LTV kann ja während der Laufzeit dadurch schlechter (höher) werden, wenn der Marktwert der Immobilien sinkt.

Das ist ein ganz wichtiger Aspekt in der Risikobeurteilung des Kreditbuches. Das Risiko der Bank hängt mehr von der Immoblienpreisentwicklung ab, als von der Bonität des Kreditnehmers. Wenn ausreichende Sicherheiten da sind, dann wird die Bonität des Schuldners irrelevant. Dann bestimmen Immoblienpreise das Risiko bzw. die Wahrscheinlichkeit, dass die Immobilenpreise sinken.

Der Preis einer gewerblichen Immoblie hängt immer (auch) davon ab, ob es dem Investor gelingt, mit der Immobilie Geld zu verdienen bzw. ob er eine ausreichende Rendite bezogen auf die Kreditsumme erwirtschaften kann. Aus diesem Blickwinkel ist es sinnvoll, sich das sogenannte „Yield of Dept“ anzusehen. Hier wird der Ertrag, den die Immobilie abwirft ins Verhältnis zum Kreditbetrag gesetzt. Das ist damit eine Kennzahl, die anzeigt, ob die Immobilie auch entsprechende Erträge für den Kreditnehmer generiert.

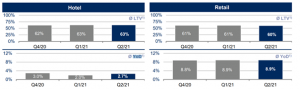

Hier ist interessant, dass diese Kennzahl für Retail bei einem Niveau von knapp 9% bereits wieder fast Pre-Covid erreicht hat. (9% bedeutet, dass die Immobilie 9% des Kreditbetrages an Rendite abwirft).

Die Hotelkredite haben dagegen eine YoD die per Q1 2021 auf 2,2% abgesunken war und auch per 1. HJ 2021 nur 2,7% betragen hat! Auch hier lag das Pre-Covid-Level bei fast 10%. 2,7% bezogen auf eine LTV 63% bedeutet, dass der Kreditnehmer nur 1,7% auf den Marktwert der Immobilie verdient. Das ist eindeutig zu wenig. Ich gehe zwar davon aus, dass es hier mit der schrittweisen Normalisierung des Reiserverkehrs und des Städtetourismus eine deutliche Erholung geben wird. Bis dahin besteht allerdings ein klares Risiko, dass die Immobilieneigentümer eine ungenügende Rendite auf ihre Objekte erzielen und damit über kurz oder lang auch die Bank über notleidende Kredite betroffen sein könnte.

Andererseits muss man auch bedenken, dass Immobilen in jedem Fall einen Wert darstellen. Und dass dieser Wert auch in den nächsten Jahren von einer Aufwärtsbewegung getragen werden wird. Das wird zwar nicht alle Segmente gleichermaßen betreffen, aber Inflationssteigerungen werden sich auch in steigenden Immobilenwerten niederschlagen, da deren Rendite ja immer mit indexierten Mieten unterlegt sind. Inflationäre Entwicklungen sind damit für die Bank risikosenkend! Das erscheint mir ein guter Hedge zu sein, den man in der Beurteilung nicht übersehen darf.

Hier zeigt sich auch ein Unterschied zur deutschen Pfandbriefbank, die ja grundsätzlich ein ähnliches Geschäftsmodell hat. Während bei Aareal alle Kredite mit Immobilien besichert sind, hat die Pfandbriefbank (neben einem ebenfalls knapp 30 Mrd. Kreditbuch im Immoblienbereich) zusätzlich 5,5 Mrd. Euro an Ausleihungen an öffentliche Schuldner (davon 54% Frankreich, 20% Deutschland, 14% Spanien, die von der Rückzahlungsfähigkeit dieser Staaten abhängen) und weitere 14,5 Mrd. Ausleihungen im sogenannten „Value-Portfolio“. Dieses umfasst „Alt-Darlehen“ bei denen man deren Auslaufen abwartet. Auch wenn es in diesem Bereich keine neuen Risikovorsorgen gegeben hat (und der Bereich kein Geld verdient), so liegen dort in einem Worst-Case-Fall aus meiner Sicht noch deutliche Tail-Risiken. Alleine der Italien-Anteil macht mit 14% einen Betrag von 2 Mrd. aus. Hier sehe ich im Falle einer größeren Krise Aareal deutlich risikoärmer an.

Wieviel ist die Aareal wert und steigt dieser Wert über Zeit?

Für einen Investor gibt es grundsätzlich zwei Möglichkeiten eine gute Rendite zu erzielen.

- Entweder der Kurs steigt, weil der Markt die Unterbewertung erkennt und ein bestehendes Geschäft höher bewertet. Das entspricht der Bewegung des Hundes, der weit hinter dem Spaziergänger zurückgeblieben ist und plötzlich nach vorne läuft (obwohl der Spaziergänger sich gar nicht bewegt hat). Solche Bewegungen des Hundes sind aber nicht prognostierbar. Es kann sehr lange dauern, bis so eine Bewegung einsetzt.

- Oder aber der Spaziergänger bewegt nach vorne. Der (innere) Wert des Unternehmens steigt kontinuierlich über Zeit an. Der Hund wird dann einmal vor und einmal hinter dem Spaziergänger sein. Wichtig ist, dass der Spaziergänger sich bewegt. Bei dieser Investition braucht man Geduld, aber die Zeit arbeitet für einen.

Das Bankgeschäft ist klar ein Fall der ersten Situation. Wie oben schon dargestellt sollte dieses zumindest 16 bis 23 Euro wert sein, selbst dann, wenn man eine sehr niedrige Bewertungsbasis – wie sie der Markt der Pfandbriefbank zugesteht – zugrunde legt, kommt man auf 15 bis 19 Euro je Aktie.

Meine Kalkulation aus diesem Blickwinkel sieht so aus: Die Pfandbriefbank kommt im Moment auf ein KBV von 0,45 (exkl. AT1-Anleihen). Wenn man das Altlasten-Portfolio rausrechnet, dann sind es 0,56. Aareal hat ein Eigenkapital von 2,2 Mrd. (exkl. AT1-Anleihen). Wenn man annimmt, dass man Aareon an die Aktionäre auskehren würde, dann würden nach meiner Berechnung 200 Mio. EK ausgekehrt werden. 0,45 mal das verbleibende EK von 2,0 Mrd. entspricht einem Wert von 15 Euro je Aktie. Ohne Value-Portfolio wären es 19 Euro.

Wenn man davon ausgeht, dass die von Aareal kommunizierten Ziele bis 2025 tatsächlich erreicht werden, dann wären es nach meiner Einschätzung eher 30 bis 35 Euro. Aareal hat sich ja vorgenommen in summe über alle Segmente bis 2025 9% Rendite auf das Eigenkapital zu verdienen (derzeit (d.h. 2021E) sind es nur 2,3%). Selbst wenn man die Aareon-Anteile aus dem Ziel herausrechnet, müsste der Bankenteil einen ROE von über 7% erreichen. In diesem Fall wäre der Bankenteil jedenfalls mit einem KBV von 1 zu bewerten.

Aareon sollte per heute einen Wert von 700 Mio. haben (Annahme 15% Uptick zum Kaufpreis von Advent). Das entspricht 12 Euro je Aktie.

In Summe bekomme ich damit für den Aktienkurs der Aareal Bank von derzeit 20 Euro einen Wert in folgender Form:

- Eine Beteiligung an einem Softwareunternehmen, das heute 12 Euro wert ist – und aufgrund der sich abzeichnenden Entwicklung per 2025 zumindest 20 Euro wert sein sollte. Hier haben wir einen Spaziergänger (=Unternehmen), das den Wert über Zeit steigert.

- Eine Beteiligung an einer Bank die bereits heute bei eine Peer-Betrachtung 15 bis 19 Euro wert ist und bei einer Normalisierung der Erträge (und der Erreichung der kommunizierten Ziele) deutlich über 30 Euro wert wäre. Diese Bewertungsangeleichung des Bankenanteils ist im Moment leider zeitlich nicht einschätzbar – wenn die operative Entwicklung entsprechend dem Plan läuft, dann würde sich auch hier der Spaziergänger in Bewegung setzen.

Ob der Investment-Case aufgeht, hängt damit davon ab, dass das Management Werte schafft und seine Ziele nicht nur ankündigt, sondern auch realisiert. Bei Areaon habe ich da wenig Bedenken. Ein Profi wie Advent wird hier entsprechend agieren. Kritischer ist die Situation beim Bankenteil von Aareal. Hier war in der Vergangenheit das Beharrungsvermögen und Besitzstandswahrung doch sehr stark vertreten. Verschiedene aktivistische Aktionäre haben hier ja schon den Finger in die Wunde gelegt. Eine Forderung: Die Abspaltung der Aareon-Tochter an die Aktionäre. Dass diese Entscheidung für die Aktionäre eine schnelle Wertsteigerung ergeben würde, ist offensichtlich. Wichtiger bei Aareon ist aber, dass Aareon sich ohne „Beschränkungen“ der Bank entwickeln kann. Ich denke aber, dass Advent hier sichergestellt hat, dass die Bankvorstände nicht durchregieren können. D.h. wenn so eine unabhängige Entwicklung auch unter dem Bankdach möglich wäre, dann dauert es halt länger, bis der Wert offensichtlich wird. Da ich als Investor langfristig an Aareon festhalten will, ist das für mich nicht ausschlaggebend.

Wichtiger für den Investment-Case für mich sind die Veränderungen zur Wertsteigerungen in der Bank. Die Steigerung der Eigenkapitalrendite ist hier der wichtigste Faktor. Das war in der Vergangenheit vor allem aufgrund einer zu teuren Kostenstruktur und wenig Veränderungsbereitschaft ein echter Schwachpunkt. (vgl. z.B. .hier). Ich denke, dass jetzt ein guter Zeitpunkt ist, dass sich das ändert. Im September wird der kürzlich neu bestellte CEO Jochen Klösges die Führung der Bank übernehmen. Er hat die Chance auch unangenehme Veränderungen durchzusetzen.

In Summe sehe ich damit in der Aareal Bank einen Investment-Case mit einem sehr guten Chance-Risiko-Profil. Eine Unterbewertung, die sich über Zeit auflösen sollte, einen Softwareteil, der perspektivisch schon die ganze Marktkapitalisierung abdeckt und einen Katalysator in Form einer neuen Führung. Aareal ist sicher kein „No-Brainer“ und und stärker den Stimmungen des Marktes ausgesetzt, als ein Software-Wert alleine. Auf Sicht von 3-5 Jahren sehe ich aber eine Verdoppelung des Wertes als absolut realistisch an.