Ich hatte im November letzten Jahres Agfa-Gevaert als einen Investment-Case vorgestellt. Ich hatte die Erwartung, dass der Kurs 6 – 8 Euro innerhalb von zwei Jahren erreichen kann. Nun ist fast ein Jahr vorbei und der Kurs ist – nachdem er kurzfristig knapp 5 Euro erreicht hatte – im Zuge der Corona-Krise sogar bis auf unter 3 Euro abgetaucht und liegt jetzt schon einige Zeit wieder so bei 3,50 bis 3,70.

Allein an der Kursentwicklung bemessen könnte man sagen, dass meine Einschätzung damals ein klassischer „Schuss in den Ofen“ war.

Ich sehe das ganz anders und glaube, dass Agfa heute noch der deutlich bessere Investement-Case ist, als ich damals annahm. Nicht alles ist so eingetroffen, wie damals erwartet – manches stellt sich heute aber als noch deutlich positiver dar, als damals angenommen.

Mitte dieser Woche hat Agfa die Halbjahreszahlen 2020 präsentiert – und die Aktie ist gleich einmal 10% gefallen. Das ist ein guter Anlass den Business-Cases kritisch zu hinterfragen und ein Update zu machen:

Bevor ich näher auf Agfa eingehe, ein paar Grundsatzüberlegungen:

Die Investition in Agfa ist eine Spezialsituation – oder ein Beispiel für klassisches Value Investing. Es gibt ja beide Ansätze – „klassisches (Deep-)Value Investing“ auf der einen Seite, aber auch „Quality Value Investing“ auf der anderen.

- Beim „Quality Value Investing“ beteiligt man sich an einem Unternehmen, weil man von der langfristigen Perspektive überzeugt ist und kann dann langfristig an der Wertentwicklung partizipieren. Hypoport (vgl. meine Erst-Einschätzung von 2016 hier und das letzte Update hier) und Secunet (im Depot der Shareholder Value Beteiligungen AG) sind bei zwei Beispiele, die den inneren Wert von VERUS ganz substantiell nach vorne gebracht haben. Solche Perlen entwickeln sich dann, wenn ein langfristiges Wachstumpotential im Markt mit einer überragenden Marktstellung (Moat) und einem fähigen Management zusammentrifft. Solche Werte sind in der Regel nicht „billig“ nach klassischer Sichtweise. Wenn man sich aber die Beurteilung der langfristigen Entwicklung zutraut (Achtung: Circle of Competence ist extrem wichtig!) , dann können solche Werte – trotz der hohen optischen Bewertung – sehr günstig im Sinne des Value-Investings sein und spektakuläre Renditen über viele Jahre liefern.

- Beim „Klassischen Value Investing“ sucht man dagegen nach Unternehmen, die bereits heute deutlich mehr „Wert sind“ als man an der Börse bezahlen muss. „Kaufe den Dollar um 50 Cents“ ist so ein geflügeltes Wort von Warren Buffett dafür. Das Problem ist aber – der Kurs kann „ewig“ niedrig bleiben und den eigentlichen Wert nie erreichen. Das nennt man dann ein „Value Trap“. Man hat zwar theoretisch einen Wert – den kann man aber nicht realisieren. Das bringt dann auch nichts bzw. verschlechtert sich der IRR (d.h. die Rendite), je länger man warten muss, bis sich etwas verändert und der Wert gehoben werden kann. Ein Beispiel (aus dem Depot der Shareholder Value Beteiligungen) ist „Studio Babelsberg“ (die dort einen ganz kleinen Teil ausmachen und seit „Ewigkeiten“ unverändert dort stehen). Der Immobilienwert dieser Firma ist ein Vielfaches des Wertes der Aktien. Die bestimmenden Personen dort haben aber kein Interesse diesen Wert zu heben und lassen die Minderheitsaktionäre „am langen Arm verhungern“.

Agfa ist nach meiner Einschätzung grundsätzlich zwar ein klassischer Value Titel – der Wert der Firma ist deutlich höher als der Wert an der Börse. Agfa hat aber zusätzlich einen „Trigger“, d.h. eine Konstellation, in der eine Realisierung dieses inneren Wertes für die Aktionäre absehbar ist.

Ich selber finde solche Spezialsituationen extrem attraktiv, da man einerseits die Sicherheitsmarge des klassischen Value Investing hat, andererseits aber auch die Sicherheit, dass man nicht in einem Value-Trap landet.

Wie sieht das jetzt konkret bei Agfa aus? Wieso glaube ich, dass Agfa auf diesem Niveau jetzt ein extrem attraktiver Wert ist?

Zuerst sollte man sich die Halbjahresmeldung von dieser Woche ansehen. (hier) Im Kern sind in der Meldung folgende Botschaften enthalten:

- Der Health-IT Verkauf ist vollständig abgeschlossen. Agfa hat keine (klassische) Verschuldung mehr, sondern hat im Gegenteil jetzt 760 Mio. Euro auf der Bank liegen (660 Mio. inkl. IFRS 16).

- Agfa wird „vorerst“ keinen Aktienrückkauf und keine Dividendenausschüttung machen. (Das ist von den Investoren negativ aufgenommen worden und hat zum Kursrücksetzer geführt.)

- Agfa wird stattdessen 350 Mio. zur Reduzierung der Pensionsverpflichtungen ausgeben.

- Die Ergebnisse von Agfa waren im ersten Halbjahr klar von Corona gedrückt. Vor allem der Offset-Bereich, der grundsätzlich schon Probleme hat, wurde hart getroffen. Nachdem dort auch keine echte Markterholung zu erwarten ist, wurde entschieden, zwei Werke zu schließen (in UK und Frankreich). Dafür wurden Sonderaufwändungen von 43 Mio. kalkuliert (für Abfertigungen, etc.)

- In Summe hat die Gruppe ein „adjusted EBIT“ von 23 Mio. im ersten Halbjahr erwirtschaftet. Mit den Restrukturierungen ergibt sich für die „weitergeführten Geschäftsfelder“ ein Verlust von 45 Mio. Euro. Der Cash Flow (sicher für viele auch enttäuschend) betrug minus 30 Mio.

Natürlich: Die fehlende Aussage zu Aktien-Rückkauf und Ausschüttung, die Nachreservierung der Pensionslasten, der negative Cash-Flow, die Restrukturierungsaufwändungen … das sind alles negative Punkte, die die Kursreaktion ausgelöst haben. Der Bericht enthält nach meiner Einschätzung (etwas versteckt) aber sehr positive Botschaften und eine volle Bestätigung meines Business-Cases.

- Zum ersten Mal wurden die konkreten Zahlen der Health-IT-Sparte exklusive der verkauften Einheiten präsentiert. Dieser verbliebene Teil der Health-It Sparte machte 117 Mio. Umsatz im 1. HJ – mit einer EBITDA-Marge von 13%. Im Call wurde zwar darauf hingewiesen, dass es bei den 13% auch einen positiven Effekt aufgrund einer Großauftrages im Q2 gab. Die Ziel-Marge in diesem Geschäftsfeld beträgt aber „high-teens“. Bei einem Umsatz von z.B. 250 Mio. im nächsten Jahr sollte dieses Geschäftsfeld „stand alone“ zumindest den doppelten Umsatz wert sein. D.h. wir sprechen hier von einem Unternehmenswert (Enterprise Value) für diese Einheit von etwa 450 bis 550 Mio. Das ist für mich eine absolut positive Überraschung. Man musste mit dem Verkauf der Kern-Health-IT-Sparte (für 975 Mio. Euro!) davon ausgehen, dass nicht mehr sehr viel Restwert in diesem Bereich verbleibt. Dass hier nochmals 3 Euro je Aktie Wert versteckt liegen, ist für mich sehr positiv.

- Der Radiologie-Bereich hat im 1. HJ (trotz Covid) einen Umsatz von 231 Mio. realisiert. Hier ist auf Jahresbasis in den nächsten Jahren jedenfalls wieder ein Gesamtumsatz von über einer halben Mrd. möglich – mit schönen Wachstumsraten. Die EBITDA-Marge in dem Bereich liegt schon bei fast 20% (im Q2 sogar knapp darüber). Hier ist damit ein Umsatz-Multiple von 2 sicher möglich. Das würde einem Wert von 1 Mrd. für die Radiologie-Sparte entsprechen!

- Die Sparte Digital Print und Chemicals wurde von Covid-19 stark beeinträchtigt. Der Umsatz sank von 181 auf 141 Mio. im ersten Halbjahr ggü dem Vorjahr und die EBITDA-Marge ging von 13% auf 5% zurück. Hier handelt es sich um Spezialgeschäft, das sich nach der Pandemie auch wieder erholen wird. Der Vorstand sieht hier für die Zukunft „slow growth“ als Szenario. Wenn es im nächsten Jahr z.B. gelingen würde, wieder 350 Mio. Umsatz (ggü. ca. 380 in 2019 und 2018) bei einer EBITDA-Marge von 15% zu machen, dann wäre dieses Geschäftsfeld vermutlich auch zumindest 1,5 mal den Umsatz von 500 Mio. wert.

- Offset – das ist der große Problembereich der zudem von Covid hart getroffen wurde. Der Umsatz ging im Q2 um über 25% zurück. Im ersten Halbjahr von 406 auf 342 Mio. Euro. Und das EBITDA war im Q2 negativ (-1,8% EBITDA-Marge). Hier ist auch keine echte Besserung in Sicht – die Marktgröße schrumpft und es sind noch zu viele Anbieter mit Preiskämpfen auf dem Markt. Die Entscheidung, selber Kapazität aus dem Markt zu nehmen und Werke zu schließen, ist deshalb sicher richtig – obwohl im Moment schmerzhaft.

Die Frage ist, was ist dieser Bereich Offset wert? Wichtig in dem Zusammenhang natürlich auch, welche Pensionslasten der Bereich zu tragen hat – ich habe das so verstanden, dass die Pensions-Lasten vor allem diesem Bereich zuzuordnen sind (da diese zu großen Teilen ja aus der alten Agfa-Zeit stammen als der Health-Bereich noch kein Thema war).

Meine Einschätzung ist, dass dieser Offset-Bereich (unter Einrechnung der gesamten Pensionslasten) einen negativen Wert hat. Mit den jetzt getroffenen Maßnahmen (Senkung Pensionslasten und Werkschließung) besteht die Hoffnung, dass der Bereich als Ganzes „für Null“ abgegeben werden könnte (inkl. Übernahme der des Großteils der verbliebenen Pensionslasten). Ich habe in meiner Annahme einmal einen EV (vor Pensionslasten) von 0,4 bis 0,7 mal Umsatz angenommen – das entspricht 300 bis 500 Mio.

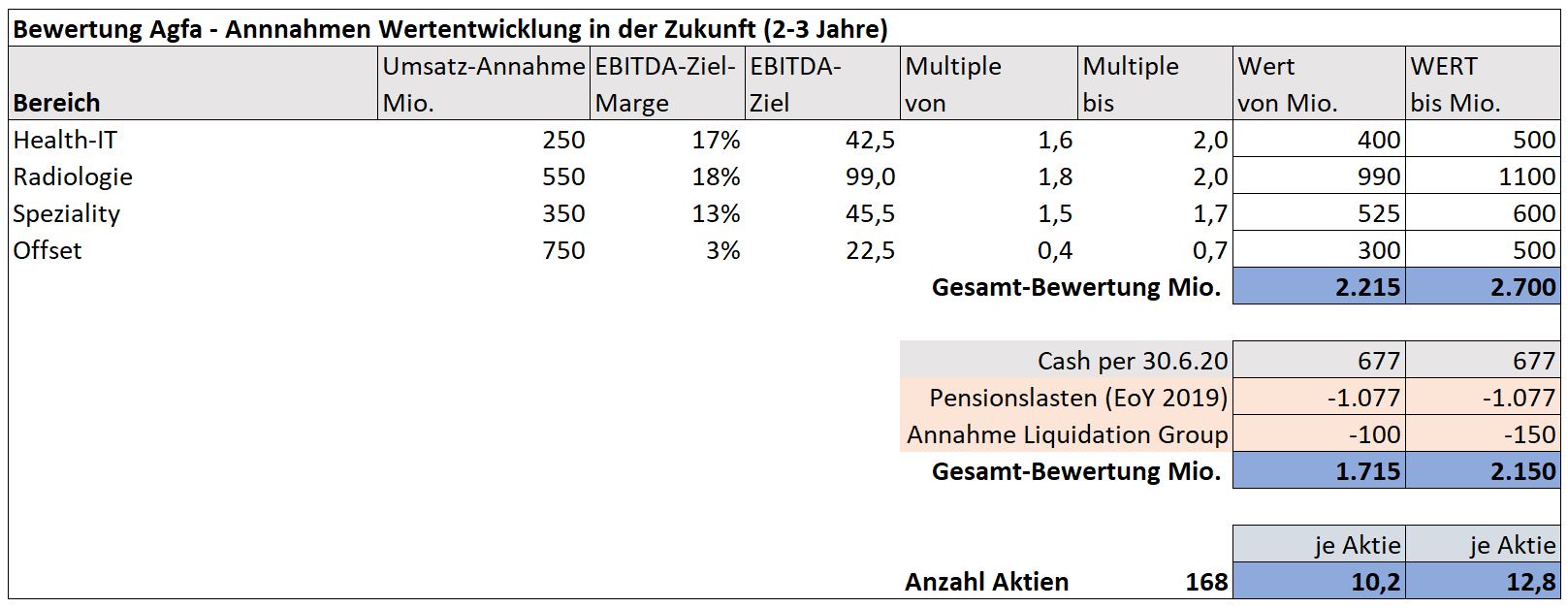

Wie sieht die Gesamtbewertung des Unternehmens unter diesen von mir getroffenen Annahmen damit aus:

Der „Sum-of-Parts-Ansatz“ ergibt einen Gesamtwert von 1,7 bis 2,1 Mrd. Euro für den Konzern. Dabei sind die gesamten Pensionsverpflichtungen von 1,1 Mrd. als Schulden berücksichtigt und zusätzlich eine Annahme von Restrukturierungskosten von 100 Mio. bis 150 Mio. als wertmindernd angesetzt. Als Ergebnis ergibt sich ein Wert je Aktie von 10 bis 12 Euro! (gegenüber einem Kurs von 3,6!).

Die Frage ist jetzt, ob es realistisch ist, dass der Aktionär auch etwas davon hat? Oder ob es sich bei Agfa doch um ein Value-Trap handeln könnte? Hier kommt der Aspekt der oben angesprochenen Sondersituation zum Tragen. Bei Agfa hat heute AOC das Sagen – und deren Ziel ist ganz klar die Werte von Agfa zugunsten der Aktionäre zu heben. Ich gehe fest davon aus, dass jede einzelne Sparte hinterfragt wird und geprüft wird, wer der beste Eigentümer dafür ist. Ein Geschäftsfeld wie z.B. Offset und ein anderes wie Radiologie in einer Firmenstruktur zu halten, macht ja auch überhaupt keinen Sinn. Das wird aufgebrochen werden. Der Kern-Health-IT-Bereich wurde ja schon sehr erfolgreich verkauft. Warum nicht auch Radiologie? Hier schlummert ein sehr hoher Unternehmenswert! Der Offset-Bereich ist alleine nicht zukunftsträchtig. Hier kann nur mit Industriekonsolidierung Wert für alle Marktteilnehmer geschaffen werden. Der chinesische JV-Partner wäre der ideale Übernehmer für das Offset-Geschäft. Für Health-IT und für das Spezialitäten-Geschäft gibt es sicher ebenfalls sehr interessierte Industrieteilnehmer, die an eine Übernahme interessiert wären.

Ich habe im Szenario oben aus diesem Grund die 100 bis 150 Mio. als „Reserve“ kalkuliert. Wenn alle Sparten verkauft würden, dann würden auch die Gruppenstrukturen nicht mehr benötigt und müssten aufgegeben werden. Das würde vermutlich nochmals Resturkturierungskosten verursachen. Die Reserve ist aber großteils tatsächlich Reserve oder Sicherheitspuffer.

Aber selbst wenn man sehr vorsichtige Annahmen trifft (im Hinblick auf Wertpotential der Sparten und möglichen Restrukturierungsaufwand) ergibt sich ein Wert von 10 Euro je Aktie – das ist immerhin das 2,5-fache dessen, was die Aktie derzeit kostet.

Wo sind die Risiken?

- Das größte Risiko in so einer Konstellation ist immer, dass die bestimmenden Personen nicht die Wertsteigerung für die Eigentümer, sondern persönliche Vorteile im Auge haben. Die Situation bei Stada war damals ja ein klassisches Beispiel. Dort hatte sich das Management über Jahrzehnte ein „Königreich“ aufgebaut und eine Realisierung der Werte war erst möglich, als die Führung ausgetauscht werden konnte. Auch bei Agfa wäre es potentiell für einen CEO ja nicht so lustig, als Chef einer 2-Mrd.-Umsatz Firma anzuheuern und dann am Ende des Weges nur eine kleine Rest-Firma zu leiten. Im Fall von Agfa sehe ich diese Gefahr aber nicht. Mit AOC als bestimmendem Aktionär ist die Zielrichtung klar vorgegeben und der heutige CEO von Agfa wurde sicher genau für diese Aufgabe und mit Wissen um die Ziele angeworben.

- Ein weiteres Risiko liegt immer noch in den Pensionslasten. Ich bin in meiner Rechnung ja von den 1.070 Mio. laut Geschäftsbericht 2019 ausgegangen. Durch die Zuführung von 350 Mio. sollen diese Lasten in den nächsten Jahren auf unter 700 Mio. gesenkt werden. Trotzdem könnte sich in den nächsten Jahren aufgrund des niedrigen Zinsniveaus ein Nachreservierungsaufwand ergeben. Ich bin in meiner Rechnung jetzt einmal davon ausgegangen, dass dies nicht der Fall ist und die aktuariellen Berechnungen Bestand haben. Der Test dafür steht sicher an, wenn der Offset-Bereich sich wieder ein wenig erholt hat und es z.B. Verhandlungen über eine Übernahme geben wird. In meiner Rechnung bin ich davon ausgegangen, dass der Bereich nur 300 bis 500 Mio. wert ist. Das bedeutet im Umkehrschluss: Wenn ein Übernehmer den gesamten Bereich inkl. z.B. 670 Mio. Pensionslasten übernehmen würde, dann wäre das ein Super-Erfolg (bezogen auf meine Annahmen). Dann würde sich das obere Ende meiner Rechnung um 170 Mio. oder einen Euro je Aktie verbessern. Wenn der mit einem Verkauf nur 300 Mio. Pensionslasten mitwandern würden (und kein Kaufpreis darüber hinaus fließt), dann wären wir am unteren Ende meiner Berechnung. Ich glaube, dass dies ausreichend konservative Annahmen im Hinblick auf die Pensionslasten sind.

- Ein weiteres Risiko ist natürlich, dass es keine Interessenten für die Agfa-Sparten gibt. Auch das halte ich für sehr klein. Jede Sparte hat ihre Eigenheiten. Meine Wertannahmen sind natürlich nur Back-of-the-Enveloppe Rechnungen. Wenn man sich Vergleichsunternehmen ansieht, dann sind die Bewertungsannahmen (zumindest im heutigen Umfeld) aber keinesfalls überzogen. In vielen Bereichen ist es ja nicht so leicht möglich, sich in so einem Umfang durch Übernahmen zu verstärken. Da gibt es viel Wettbewerb um solche Chancen. Die Health-bezogenen Geschäftssegmente sind in strukturellen Wachstumsbereichen tätig – das ist für Übernehmer ganz grundsätzlich spannend. Und in den anderen Bereichen kann durch Industriekonsolidierung viel Wert für einen Übernehmer geschaffen werden.

In Summe sehe ich bei den heutigen Kursen von Agfa einen sehr attraktiven Investment-Case mit einem sehr großen „Margin of Safety“.

Und als „Cherry on the Cake“ kommt die Rückkaufoption ins Spiel. Wenn man bei meiner Rechnung annimmt, dass die Firma 20% der Aktien zu einem Preis von z.B. 4 Euro zurückkaufen kann (was nur 135 Mio. der 660 Mio. Cash-Position kosten würde), dann steigt der „innere Wert“ der Firma um 1,5 bis 2 Euro je Aktie an.

Für mich ist diese Rückkauf-Option nicht die Frage des ob, sondern nur die Frage des wann (und ob es dann noch möglich ist um 4 Euro zurückzukaufen). Klar, wir alle hätten bei der Präsentation der Halbjahresergebnisse gerne eine klare Perspektive im Hinblick auf Rückkauf und Ausschüttung bekommen. Dafür, dass das nicht passiert ist, kann ich mir aber sehr plausible Gründe vorstellen.

Ein wichtiger Aspekt ist sicher, dass die Firma derzeit in einer besonderen wirtschaftlichen Situation ist. Agfa bekommt, wie fast alle Unternehmen, im Moment Corona-Unterstützungsleistungen. Mit den Gewerkschaften in UK und Frankreich laufen die Verhandlungen zur Werkschließung. Vor dem Hintergrund wäre die Ankündigung von Aktienrückkäufen und einer Sonderdividende absolut unpassend und könnte die anderen Ziele gefährden. Ein anderer Aspekt ist vermutlich auch, dass der Rückkauf nicht vorzeitig angekündigt werden soll. Man will die Aktien ja günstig zurückkaufen. D.h. die Firma hat im Moment also gar keinen Grund, allzu optimistische Töne anzuschlagen. Ideal wäre es, wenn der Kurs auch zum Ende des Jahres bzw. Anfang des nächsten Jahres noch niedrig liegen würde (das ist so meine zeitliche Perspektive für die Rückkauf-Realisierung). Wenn Agfa die Aktien zu 4 Euro zurückkaufen kann, dann ist das für die Rest-Aktionäre deutlich attraktiver, als wenn dies zu 6 Euro passiert.

Insgesamt fühle ich mich mit der Investition in Agfa auch nach dem Halbjahresbericht sehr wohl. Das Wertsteigerungspotential ist da – und zwar erheblich. Die zeitliche Umsetzung verzögert sich wohl ein wenig – das stellt das Grundsatzszenario aber in keiner Weise in Frage. Der Margin of Safety ist sehr hoch. Und die Wertsteigerung wird unabhängig von der allgemeinen Börsenmarktentwicklung passieren. Das ist ein ganz wichtiger Aspekt im Portfolio. Die Wertsteigerung wird über echte Cash-Rückflüsse realisiert werden können – auch dann, wenn der Aktienmarkt z.B. in einem Jahr deutlich tiefer stehen sollte als heute. In so einem Marktszenario würden auch alle Qualitätstitel niedriger bewertet werden (selbst, wenn die Unternehmensentwicklung positiv ist). Gerade für so ein Umfeld bildet Agfa einen sehr guten Diversifikationsaspekt – weil die Realisierung der Wertsteigerung (zumindest nach meinem Szenario) eben unabhängig von der Marktentwicklung möglich ist (auch wenn es dann etwas länger dauern sollte). Die im November 2019 abgegebene Einschätzung gilt für mich damit immer noch. Auch wenn es jetzt an Phantasie für diejenigen Investoren mangelt, die schnell einen Anstieg sehen wollen – bis November 2021 sind die genannten 6 – 8 Euro jedenfalls möglich. Und in der 3 Jahres-Perspektive bis Mitte 2023 sehe ich 10 Euro als realistisches Kursziel an.