Sie suchen nach der „Zauberformel“ nach der man systematisch eine Mehrrendite am Markt erzielen kann? Hier ist ein Kandidat dafür!

Dass engagierte Mitarbeiter mehr Leistung bringen und damit ein wichtiger Erfolgsfaktor im Unternehmen sind, ist eigentlich offensichtlich. Wäre es da nicht naheliegend, dass Unternehmen mit hohen Mitarbeiterzufriedenheitswerten auch eine bessere Chance haben, ihren Unternehmenswert über Zeit zu steigern und damit diese Unternehmen auch für Anleger die bessere Wahl sind?

Schon lange haben Investoren, die sich dem Qualitity-Investing verschrieben haben, die Mitarbeiterbeziehungen in ihren Prüfungskatalog für mögliche Depotwerte mit aufgenommen. Schon Philip Fisher (ein legendärer Investor der 1950er Jahre, der das immer noch relevante und jedem zu empfehlende Buch „Common Stocks and uncommen profits“ geschrieben hat) hat die Beziehungen unter den Führungskräften und den Mitarbeiterbeziehungen in seiner „Scuttlebutt“-Analyse (vgl. ein Anwendungsfall von Warren Buffett hier) einen wichtigen Stellenwert gegeben.

Dass aber die Investition in Unternehmen, die NUR nach der Qualität der Mitarbeiterbeziehungen selektiert werden, eine systematische Outperformance bringt, ist doch überraschend. Aufgrund vorliegender Analysen über die Entwicklung in der Vergangenheit, scheint sich genau das aber zu bestätigen.

Glassdoor

Eine erste Analyse bzw. Investment-Ansatz geht von Glassdoor-Bewertungen aus. Glassdoor ist ein Arbeitgeberbeurteilungsportal. Arbeitnehmer (aktuelle oder auch frühere) geben dort anonym Reviews/Bewertungen ihrer Erfahrungen mit dem Arbeitgeber ab. Wenn genug Bewertungen vorliegen, dann bekommt das Unternehmen und der Chef eine Bewertung von bis zu 5 Sternen. Hier ein Beispiel – die Porsche AG (in die man allerdings nicht direkt investieren kann).

Glassdoor stellt jedes Jahr eine Liste der Top-100 „Best places to Work“ zusammen – die 100 Unternehmen, die die höchste Bewertung erreicht haben. (vgl. das aktuelle Ranking 2022). Die Frage war nun, wie die Top-bewerteten Unternehmen in der Vergangenheit an der Börse abgeschnitten haben?

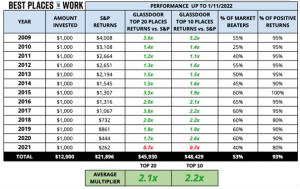

Um das zu beurteilen, wurde in Form eines fiktiven Depots davon ausgegangenen, dass jedes Jahr 1000 Dollar in die Top-10 bzw. Top-20 Unternehmen des dann gerade veröffentlichten Glassdoor-Rankings investiert wurde.*) Diese Investition wurde dann bis jetzt gehalten. Der Ertrag aus dieser „Best-places-to-work“-Investition wurde mit einer Investition in den breiten S&P 500 verglichen. Mit folgendem Ergebnis (Quelle hier):

Die Antwort auf die Frage, wie diese Unternehmen an der Börse performt haben lautet eindeutig: phänomenal gut und nachhaltig besser als der Marktdurchschnitt.

Die Rendite auf die 1.000 $, die jedes Jahr zum Jahresanfang in den S&P 500 (SPY) investiert wurde bildet die Vergleichsbasis. Diese jährlichen 1.000 Euro Einzahlung sind in den 13 Jahren auf eine Endsumme von 35 Tsd. (13 Tsd. Einzahlung und 21 Tsd. Ertrag) angewachsen – das entspricht einer Rendite von 13,5% p.a.

Wenn die selben 1.000 $, zu jedem Jahresbeginn die in 20 bestbewerteten Arbeitgeber investiert wurden, dann beträgt der Ertrag 43 Tsd. Dollar (die Endsumme ist damit 56 Tsd). Dieser Ertrag entspricht dem 2,1 fachen des S&P-Ertrags. Oder anders ausgedrückt entspricht das einer Rendite von 20,2% p.a., die 6,7% p.a. über der schon hohen Marktrendite in diesem Zeitraum liegt. Und bei einer Investition in die besten 10 der Liste steigt die Rendite sogar auf über 21% p.a. an.

Bei dieser Form der Berechnung muss man beachten, dass hier unterschiedliche Haltedauern miteinander vermischt werden. Die Investition in den 2009-er Jahrgang wurde 13 Jahre gehalten – die letzte Investition Anfang 2021 war nur ein Jahr im Depot. Interessant ist deshalb auch der Blick auf die einzelnen Jahrgänge.

Am schlechtesten schnitt die Investition im Jahr 2011 ab, in dem die Top 20 nur das 1,2-fache des S&P 500-Ertrags erzielten. Nur 25 % der in diesem Jahr bewerteten Unternehmen haben den Markt bisher übertroffen. Die Auswahl umfasste einige große Verlierer des vergangenen Jahrzehnts, wie Fluor (FLR), Chevron (CVX) und National Instruments (NATI). Nichtsdestotrotz schlagen die Top 20 dieses Jahres immer noch den Markt.

Die beste Klasse ist das Jahr 2009, in dem die 20 besten Unternehmen einen 3,6-fachen Ertrag gegenüber dem S&P 500 erzielten (bzw. das 5,2-fache allein für die Top 10). 55 % der bewerteten Unternehmen haben den Markt übertroffen. Die Performance wurde durch große Gewinner wie Netflix (NFLX) +12.543%, Apple (AAPL) +5.215% oder Adobe (ADBE) +2.184% unterstützt.

Die Klasse des Jahres 2017 ist ebenfalls beeindruckend und hat den Markt bereits nach drei Jahren um das 3,6-fache übertroffen. Dazu gehören Unternehmen wie Nvidia (NVDA) (+3.287%), Lululemon (LULU) (+524%) und Intuit (INTU) (+504%).

Unter den 260 ausgewählten Aktien befinden sich fantastische Gewinner der letzten Jahre, wie Intuitive Surgical (ISRG), Paycom Software (PAYC), Costco (COST), Nike (NKE), Starbucks (SBUX), Disney (DIS), Workday (WDAY) oder Paylocity (PCTY).

Interessant ist auch, dass die Rangliste eine breite Palette von Sektoren und Kategorien umfasst. Und ebenfalls wichtig ist, dass diese Über-Rendite nicht (nur) durch einzelne Top-Performer erzielt wurde, sondern dass auch der Anteil der Verlierer deutlich niedriger liegt als im Markt. Zwar haben nur 53 % dieser insgesamt 260 Titel über 13 Jahre den S&P 500 geschlagen. Aber 93 % dieser 260 Unternehmen haben eine positive Rendite erzielt. Das muss man in Relation zum Markt setzen. Blackstar Funds hat die die historische Verteilung von 8.000 an der NYSE, AMEX und NASDAQ gehandelten Aktien über 23 Jahre (1983-2006) untersucht. Dabei konnten nur 36 % der Aktien mit einem diversifizierten Index mithalten (versus 53% bei den Top-Arbeitgebern) und nur 61% der Aktien weisen positive Renditen auf (versus 93% bei den Top-Unternehmen).

Das klingt auf den ersten Blick vielleicht nicht spektakulär. Es bedeutet aber, dass man im Marktdurchschnitt eine Chance von 39:100 hat einen Verlustbringer zu kaufen. Bei der Best-Place-to-Work-Auswahl waren es aber nur 7 Unternehmen von 100, die einen Verlust gebracht haben. D.h. man hat die Gefahr einen Verlustbringer zu kaufen, um über 80% verringert! Und man hat eine 53:100 Chance in ein Unternehmen zu investieren, das den Markt schlägt. Das ist um fast 50% höher, als die Chance im breiten Markt, die dort nur bei 36 von 100 Unternehmen liegt.

In Summe ist das ein spektakuläres Ergebnis – das man natürlich auch kritisch hinterfragen muss. Man könnten argumentieren, dass die Glassdoor Bewertung (deren Systematik ja nicht offengelegt wird, um Missbrauch durch die Unternehmen selber zu verhindern) ggf. nicht objektiv genug ist. Trotzdem ist das Ergebnis sehr konstant. Ein Gegen-Argument könnte auch sein, dass die Bewertungen nur deshalb so gut sind, weil der Aktienkurs gestiegen ist, was Ursache und Wirkung umkehren würde. Die Analyse ist aber so gemacht, dass die Investition immer erst nach Veröffentlichung der Liste gemacht wurde.

Um so ein Ergebnis kritisch zu hinterfragen, ist es immer gut nach weiteren Evidenzen für die zugrundeliegende Hypothese (dass Unternehmen mit hoher Mitarbeiter-Zufriedenheit auch finanziell für die Aktionäre besser performen) zu suchen. Und diese Evidenz gibt es.

Die Fortune-Analyse

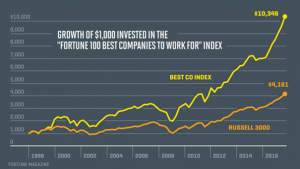

Seit Jahrzehnten veröffentlicht Fortune die „Fortune 100 Best Companies to Work For„(die sich allerdings teilweise mit der Auswahl von Glassdoor überschneiden). Fortune ging bis 1998 zurück und wies nach, dass ein hypothetischer, gleich gewichteter Index, der jedes Jahr mit den „Fortune 100 Best Companies to Work For“ neu ausbalanciert wird, über 20 Jahre hinweg mehr als das Doppelte der Marktgewinne erzielt hätte.

Performance der „Fortune 100 Best Companies to Work For“ im Vergleich zum S&P 500 (Quelle hier)

Die Analyse von Fortune zeigt, dass Unternehmen mit einer vorbildlichen Kultur und Führung in jedem Umfeld erfolgreich sind: Die letzten 20 Jahre umfassen mehrere Kreditzyklen, was zeigt, dass diese Leistung nicht nur das Ergebnis des Bullenmarktes seit 2009 ist.

Obwohl diese Analysen beeindruckende Outperformance zeigen, bedeutet das natürlich trotzdem nicht, dass es auch in Zukunft funktionieren muss. Die Chancen dafür stehen aber sehr gut, weil es hier tatsächlich einen Wirkungszusammenhang gibt. Das ist anders, als wenn ich Aktienkurse mit den Mondphasen oder der Sonnenaktivitäten korreliere.

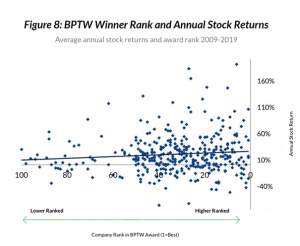

Es bedeutet aber jedenfalls nicht, dass es für jedes Unternehmen funktioniert. Das Ergebnis bezieht sich auf ein Portfolio und funktioniert im Durchschnitt. Man kann damit (statistisch ausgedrückt) einfach sagen, dass man mit jeder Investition eine höhere Wahrscheinlichkeit auf eine Überperformance hat und dass damit Erwartungswert der Durchschnittsrendite steigt. Die Standardabweichung (Streuung) ist aber auch hoch – vor allem über kurze Zeiträume. D.h. wenn man sich nicht Dauerrenditen (wie in der Analyse), sondern nur ein-Jahresrenditen ansieht, dann sind Gewinner und Verlierer stark gestreut. (Quelle Studie Glassdoor hier , Daten hier nur bis 2019).

Zwar liegt auch in dieser kurzfristigen Ein-Jahresbetrachtung der größere Teil der Gewinner im Bereich der von Glasdoor hoch bewerteten Arbeitgeber. Aber die Korrelation in Richtung Outperformance ist nur schwach. Der Vorteil der der Investition in die Top-Unternehmen liegt damit (wie bei allen Qualitätswerten) in der langfristigen Betrachtung. Erst langfristig zahlen sich diese Faktoren auch in einer besseren Performance aus. Das zeigt sich auch in der Analyse der Jahrgänge. Der einzige Jahrgang mit eine Underperformance, ist der Jahrgang, in den erst vor einem Jahr investiert wurde. Die Chance, dass auch dieser Jahrgang sich über Zeit eine Outperformance erarbeiten wird, ist hoch.

Meine Bewertung

Viele Anleger konzentrieren sich bei ihren Entscheidungen ausschließlich auf Bewertungen oder die Preisdynamik. Wenn man jedoch langfristig investiert, dann sollte die Kenntnis der intrinsischen Qualität der Unternehmen, die man im Portfolio hält, einen hohe Priorität haben. Und dazu gehören auch Eigenschaften wie Kultur und Führung. Da geht es auch um die Themen die Mitarbeiterzufriedenheit ausmachen, wie z.B.

- Mission: ein Gefühl der Sinnhaftigkeit, wenn man zur Arbeit kommt.

- Kollegialität: mit großartigen Menschen zusammenarbeiten.

- Herausfordernde Arbeit: Die zu erledigende Arbeit stimuliert.

- Sinnvolle Beförderung: das Versprechen auf Wachstum.

- Vertrauen in die Führungskräfte: ein Gefühl des Vertrauens und der Transparenz gegenüber dem Management.

Es erscheint logisch, dass in Unternehmen bei denen diese Faktoren stimmen, mehr voran geht, als bei Unternehmen bei denen das nicht der Fall ist.

Und das ist auch der der total erfreuliche Befund: Unternehmen, die ihre Mitarbeiter motivieren können und gut mit ihnen umgehen, sind erfolgreicher! Nicht die Unternehmen, die ihre Belegschaft ausnützen und schlecht behandeln sind die Gewinner. Nicht die Unternehmen, die ohne Rücksicht auf die Bedürfnisse der Mitarbeiter agieren, haben die besseren Ergebnisse. Es geht nicht um ein gegeneinander zwischen Kapital und Arbeit. Nein, Unternehmen die mit ihren Mitarbeitern gemeinsam großartige Projekte und Ziele anstreben und umsetzen, schaffen es Mehrwert zu schaffen, der dann auch den Aktionären zugute kommt. Das ist doch eine frohe Botschaft, die weit über die reine Performance als Anleger hinausgeht. Die Erkenntnis, dass eine großartige Unternehmenskultur zu hervorragenden Ergebnissen für das Humankapital und die Aktionäre führen kann, ist ein wesentlicher Schritt auf dem Weg zu einem bewussten Kapitalismus.

*) Konkret wurden nur die Unternehmen herangezogen, die zum Zeitpunkt des Rankings börsennotiert waren. Ausgeschlossen wurden Tochtergesellschaften großer Konzerne und solche die in der Folge aufgekauft worden sind. Das Ergebnis ist eine Liste mit 20 Unternehmen von 2009 bis 2021. Das heißt, 260 Aktienauswahlen über 13 Jahre.