Vorfreude ist die schönste Freude … kennen Sie das? Sie freuen sich sehr stark auf einen Anlass, ein Ereignis oder ein Geschenk. Und wenn der Tag dann da ist, das Geschenk ausgepackt, dann ist die Freude nur noch halb so groß.

Das gibt es auch an der Börse. Da heißt es dann dann: Buy the rumor, sell the facts. Die Vorfreude auf ein erwartetes Ereignis steigert die Euphorie so stark, dass Börsenkurse – nur aus Erwartung – stark steigen. Bei Eintritt genau dieser Erwartungen kommt es aber dann zu einem starken Kursrückgang.

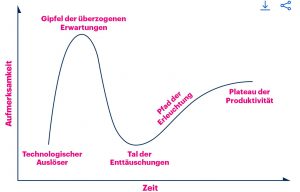

Durch einen Beitrag von Swen Lorenz* (hier) bin ich auf ein sehr anschauliches Konzept gestoßen, das genau diese Erfahrung auch theoretisch beschreibt – der „Gartner Hype Cycle„. Ich möchte das gerne hier darstellen bzw. auch aus meiner Sicht interpretieren, weil dieses Konzept die Investitions-Fähigkeiten jedes einzelnen Investors verbessern kann. Auch wenn das Konzept ursprünglich für die Interpretation von Technologieadaption und die besserer Beurteilung der Sinnhaftigkeit von Investitionen durch Technologie-Unternehmen entwickelt wurde, eignet sich das Konzept in allgemeiner Form auch dazu, bessere Investment-Entscheidungen als Anleger zu fällen.

Nehmen wir als konkretes Beispiel, das wir alle kennen – das Internet. Nach einer ersten Phase in der das Netz nur für Nerds interessant war, wurde immer mehr Menschen klar, welch dramatischer technischer Fortschritt damit möglich sein würde. In den späten 1990er Jahren begann damit ein Investment-Boom der seinesgleichen sucht. Die Dod-com-Blase wurde ausgebildet. Firmen ohne Inhalt und nur mit einer Idee wurden mit Geld übergossen. Die Änderung des Firmennamens mit einem Anhängen des „.com“ genügte, um extreme Kurssprünge und eine völlige Neubewertung der Firma zu rechtfertigen. Dann im Jahr 2000 kam das böse Erwachen. Der Crash danach dauerte mehrere Jahre und viele Firmen (diejenigen die überlebten), hatten Kursrückgänge von 80% 90% oder auch 99% zu verzeichnen. Intershop ist ein typische Beispiel dafür. Die Aktie kam Ende der 1990er-Jahre zu einem Kurs (adjustiert auf heutige Aktien) von gut 500 Euro an die Börse. Die Aktie stieg dann im Höhepunkt der Blase bis auf 4.800 Euro, um dann um 99,9% auf unter 5 Euro abzustürzen.

Was war jetzt gerechtfertigt – die Euphorie oder der Katzenjammer danach? Fakt ist, das viele der Erwartungen und Vorhersagen von damals heute Realität sind:

- Wir kaufen die Mehrzahl der Bücher online – und vieles andere mehr, das man damals noch gar nicht absehen konnte.

- Wir haben heute die Möglichkeit – statt normalem Fernsehen – Videos on Demand zu streamen

- Wir sind heute alle vernetzt – über Social-Media nicht nur im Freizeitbereich, auch beruflich spielen Plattformen wie LinkedIn eine dominante Rolle

- Wir kommunizieren ganz selbstverständlich inklusive Videoübertragung über Online-Medien wie Zoom oder MS Teams

- Wir sind es gewohnt über Buchungsplattformen wie Booking.com unsere Reisen zu organisieren und Preisvergleichsplattformen sind normaler Bestandteil der Einkaufserfahrung

Die Euphorie war natürlich zu überschwänglich – der Katzenjammer danach aber auch. Diese Erkenntnis findet sich in Amaras Gesetz, das von Roy Amara geprägt wurde. Es besagt: „Wir neigen dazu, die kurzfristige Wirkung einer Technologie zu überschätzen und die langfristige Wirkung zu unterschätzen.“

Umgesetzt in ein Konzept lässt der Hype-Zyklus sich in fünf Abschnitte unterteilt:

- Technologischer Auslöser

- Die erste Phase ist der technologische Auslöser oder Durchbruch, Projektbeginn oder ein sonstiges Ereignis, welches auf beachtliches Interesse des Fachpublikums stößt. Trittbrettfahrer steigen auf das neue Thema auf. Die Aufmerksamkeit für das Thema steigt

- Gipfel der überzogenen Erwartungen

- In der nächsten Phase überstürzen sich die Berichte und erzeugen oft übertriebenen Enthusiasmus und unrealistische Erwartungen. Es mag durchaus erfolgreiche Anwendungen der neuen Technologie geben, aber die meisten kämpfen mit Kinderkrankheiten.

- Tal der Enttäuschungen

- Technologien kommen im Tal der Enttäuschungen an, weil sie nicht alle Erwartungen erfüllen können und schnell nicht mehr aktuell sind. Als Konsequenz ebbt die Berichterstattung ab.

- Pfad der Erleuchtung

- Obwohl die Berichterstattung über die Technologie stark abgenommen hat, führen realistische Einschätzungen wieder auf den Pfad der Erleuchtung. Es entsteht ein Verständnis für die Vorteile, die praktische Umsetzung, aber auch für die Grenzen der neuen Technologie.

- Plateau der Produktivität

- Eine Technologie erreicht ein Plateau der Produktivität, wenn die Vorteile allgemein anerkannt und akzeptiert werden. Die Technologie wird immer solider und entwickelt sich in zweiter oder dritter Generation weiter. Die Endhöhe dieses Plateaus hängt stark davon ab, ob die Technologie in Massen- oder Nischenmärkten angenommen wird.

Auch wenn dieser Zyklus die Einführung einer Technologie beschreibt und von Gartner nicht für die Anwendung als Investment-Tool gedacht war, so lässt sich das Konzept doch auf Investitionsentscheidungen anwenden. Die spannendste Phase ist die der „überzogenen Erwartungen“.

Swen Lorenz*) gibt in seinem Beitrag ein ganz konkretes Beispiel – der kürzlich erfolgte Start des ersten Passagierfluges von Virgin Galactic mit Gründer Richard Branson an Bord ins All.

Nachdem es in der Vergangenheit bereits mehrere Auf- und Abbewegungen der Virgin Galactic Aktie gegeben hatte, brachte der erste erfolgreiche Testflug im Mai 2021 eine Trendwende. Der Kurs verdreifachte sich innerhalb weniger Wochen von knapp 15 Dollar Mitte Mai auf über 40 Dollar. Diese Phase war durch ein immer stärkeres Medieninteresse begleitet. Auch vor dem Hintergrund, dass der Flug als Wettrennen ins All mit Jeff Bezos inszeniert wurde. Die Erteilung der Betriebsgenehmigung und Ankündigung des ersten Passagierfluges brachte dann einen weiteren Sprung des Kurses auf über 55 Dollar. Damit war der „Gipfel der überzogenen Erwartungen“ erreicht. Bis zum tatsächlichen Start des ersten Fluges konnte sich dann der Kurs – trotz des enormen Medieninteresses nur knapp halten. Am Tag vor dem Launch stieg der Kurs dann zwar nochmals auf 52 Dollar an. Aber bereits vom Tag des erfolgreichen Fluges an, ging es nur noch bergab. Bis heute hat der Kurs 75% verloren und liegt jetzt nur noch bei 13,5 Dollar. Ein sehr heftiges „Tal der Enttäuschungen„.

Die selbe Erfahrung machen Anleger bei Explorationsunternehmen. Wenn ein Rohstoff-Fund gemeldet wird, dann steigen die Erwartungen und damit der Kurs. Wenn dann die Erkenntnis durchsickert, dass es noch Jahre gehen wird, bis tatsächlich gefördert werden kann, dann setzt Enttäuschung ein.

Das selbe war auch bei vielen „Lock-Down“-Aktien zu sehen. Zoom ist ein typisches Beispiel:

Als die Pandemie losbrach und weltweit Lockdowns verhängt wurden, wurde klar, dass die Kommunikation über eine Videoplattform ein wesentlicher Eckpfeiler der Aufrechterhaltung der wirtschaftlichen Aktivitäten sein würde. Plötzlich war Zoom in aller Munde und konnte tatsächlich die Nutzerzahlen explodieren lassen. Der Kurs bildete diese Erwartungen ab. Von einem Niveau von unter 70 Dollar zum Jahresbeginn 2020 vervielfachte sich der Kurs innerhalb eines halben Jahres auf über 560 Dollar. Seitdem ist es „normal“ geworden Videocalls zu machen. Die Erwartungen, dass das Teil unseres normalen Arbeitsalltages werden würde, hat sich materialisiert. Es gibt aber keine überzogenen Erwartungen mehr und das Medieninteresse daran hat abgenommen. Der Kurs ist dementsprechend weit abgestürzt – bisher schon um fast 70%.

Faiererweise muss man in diesem Beispiel (und vielen anderen) sagen, dass es im nachhinein zwar leicht ist, diesen Hochpunkt auszumachen. Wenn man drinsteckt, ist es aber nicht klar wie weit die Euphorie den Kurs noch tragen kann. Am Beispiel Virgin Galactic war klar, dass nach dem Start des ersten Fluges eine Phase der „Normalität“ kommen würde. Bei Zoom war das auch klar – die Festlegung des Zeitpunktes des Stimmungsumschwunges ist dort aber viel schwerer zu prognostizieren.

Wenn man das Konzept jetzt noch einen Schritt weiter trägt, dann kann man nicht nur Investment-Fehlentscheide (nämlich investieren in Aktien die „in“ sind und für die Euphorie herrscht) vermeiden. Man kann auch Investment-Ideen gewinnen.

So wie die Euphorie einen Kurs in eine nicht gerechtfertigte Höhe treibt, so ist auch der Absturz in einigen Fällen übertrieben. Ganz extrem lässt sich das an folgendem Beispiel zeigen:

Das obere Bild zeigt die Kursentwicklung in den vier Jahren von Mitte 1997 bis Mitte 2001. Der Kurs stieg in zuerst von einem (splittbereinigten) Kurs von unter einem Dollar auf über 100 Dollar. Eine Verhundertfachung in weniger als 3 Jahren! Der Absturz danach war aber auch brutal. Über 90% Kursrückgang von 100 Dollar auf 7 Dollar in gut einem Jahr!

War das gerechtfertigt? Zum Teil sicher, weil die Erwartungen davor viel zu hoch waren. Aber die Erwartungen waren nicht falsch – sondern nur übertrieben. Wer genau hingesehen hat – es handelt sich bei der Aktie um Amazon. Weil das Unternehmen sich in den letzten 20 Jahren phänomenal entwickelt hat, hat sich auch die Aktie phänomenal entwickelt. Wer im Jahr 2001 z.B. bei einem Kurs von 10 Amazon-Aktien für 10.000 Dollar gekauft hat, hat heute einen Depotwert von über 3 Mio!

Die untere Darstellung (logarithmisch) zeigt den gesamten Verlauf – den holprigen Start am Anfang (gleiches Bild wie oben nur logarithmisch dargestellt) und die Entwicklung über die nächsten 20 Jahre bis jetzt.

Für mich ist auch die Euphorie um Kryptowährungen ein Anwendungsfall für den Hype-Cycle. Dass die Blockchain-Technologie einen extrem starken Einfluss auf unsere zukünftige Form der Abwicklung von Transaktionen haben wird, ist unbestritten. Und dass sich daraus, dann wenn der Nebel sich gelichtet hat, sehr gute Investitionschancen ergeben werden, davon bin ich auch überzeugt. Aber derzeit sind die Erwartungen sehr, sehr hoch und von spekulativen Motiven getragen. Vermutlich noch kein guter Zeitpunkt um in Firmen mit Block-Chain-Anwendungen zu investieren.

Ähnliches gilt für Wasserstoff bzw. die Brennstoffzellentechnologie. Auch hier ist das langfristige Potential unbestritten. Aber Ballard Power – als Pionier in der Brennstoffzellentechnologie – wurde z.B. wurde schon vor fast 10 Jahren von einem Hype getragen, der die Aktie bis Anfang 2014 innerhalb von 1,5 Jahren verachtfachen ließ. Dann in der Ernüchterungsphase ging der Kurs wieder um 75% zurück. Einen neuen Hype hat Wasserstoff dann 2019 und 2020 erlebt – Ballard Power hat sich entsprechend in der Zeit auch verzehnfacht! In 2021 ist wieder mehr Realitätssinn eingekehrt – der Kursrückgang vom Hoch im letzten Jahr beträgt mehr als 70% – vielleicht ein Anlass sich die Firma jetzt genauer anzusehen.

Welche Lehren kann man als Anleger aus dem Hype-Cycle ziehen:

- Wenn die Euphorie für ein Unternehmen sehr groß ist, wenn es in Medien und Forendiskussionen gehypt wird, dann ist es fast sicher ein schlechter Zeitpunkt zu investieren. Und wenn man schon investiert ist, dann muss man sich überlegen in die überzogenen Erwartungen hinein zu verkaufen. Die Euphorie kann zwar manchmal weiter gehen als man sich selber vorstellen kann, aber „Glamour Stocks“ sehen sich irgendwann der Realität gegenüber und dann kann ein Absturz brutal sein. Dann dabei zu sein, muss man als Anleger vermeiden.

- Wenn die Enttäuschung dagegen groß ist, wenn das Interesse der Medien abgeebbt ist, wenn Anleger entnervt ihre letzten Aktien auf dem Markt schmeißen, um im Depot nicht mehr an das „Elend“ erinnert zu werden – dann gilt es genau hinzusehen. In dieser Phase kann man sehr gute, zukunftsträchtige Unternehmen zu sehr attraktiven Preisen kaufen. Nicht alles was im Kurs gefallen ist, ist attraktiv. Man muss natürlich stark differenzieren. Aber die Verkäufer tun in diesen Fällen genau das nicht. Sie verkaufen, weil sie aus dem sinkenden Kurs ableiten, dass das Unternehmen schlecht sei. Was überhaupt nicht der Fall sein muss.

*) Ich kann jedem den Blog von Swen Lorenz unter „undervalued-shares.com“ nur empfehlen. Und auch sein zahlungspflichtiges Abo, das einen extrem gutes Preis-Leistungsverhältnis bietet.