Demonstration und Protest ist „IN“ dieser Tage. Neben den lautstarken Bauern, den Protesten gegen Rechtsextremismus und den Klimaaktivisten hat vor ein paar Tagen auch eine in den Medien als „Bizarre Veranstaltung“ (vgl. hier bzw. hier) klassifizierte Demo gegen die Rentenlücke stattgefunden.

Vielleicht war die Veranstaltung tatsächlich etwas bizarr, das Thema der fehlenden Finanzierbarkeit der zukünftigen Renten ist aber sehr wohl eine sich immer stärker aufbäumende Problemwelle. Vor allem auch deshalb, weil die Menschen das Problem vielfach nicht verstehen. Weil sie nicht verstehen, dass das ein Problem nicht für die heute 60-jährigen, sondern für die jungen Menschen ist.

Konkret konnte man das in Frankreich beobachten: Vor wenigen Monaten haben dort massive und langanhaltende Proteste gegen (!) eine geplante Rentenreform stattgefunden. Eine Reform, die das Ziel hatte, die Lebensarbeitszeit der Menschen zu verlängern; konkret, das Rentenalter von 62 Jahre auf 64 Jahre zu erhöhen. Rein analytisch betrachtet sollte jedem klar sein, dass aufgrund der demographischen Daten mit der Pensionierungswelle der Baby-Boomer, einem immer späterem Eintritt der Jungen in das Berufsleben und der steigenden Lebenserwartung, der Staat vor massiv steigenden Ausgaben für das Rentensystem steht. Das Rentensystem beruht ja – in Frankreich genau so wie in Deutschland oder Österreich – auf einem Umlagesystem. Die arbeitenden Bevölkerung zahlt ein, die Rentner bekommen ausbezahlt. Wenn das Verhältnis von aktiv Beschäftigten und Rentenbeziehern immer ungünstiger wird, dann gibt es nur drei mögliche Konsequenzen (oder eine Kombination daraus):

- Die Ausgaben des Staates – der die Lücke (zum Teil) füllt – steigen weiter an (womit alle Bürger und Steuerzahler belastet werden).

- Die Beiträge der Beschäftigten steigen an – entweder durch höhere Beitragssätze (womit sich arbeiten immer weniger lohnt und die Wettbewerbsfähigkeit des Standortes gefährdet wird) oder durch eine längere Einzahlungsdauer (d.h. höheres Renten-Eintrittsalter)

- Oder – und das wird unvermeidlich, wenn man sich die beiden ersten Optionen ansieht – die Rentner bekommen niedrigere Renten ausbezahlt.

Man fragt sich vor diesem Hintergrund schon, was die Argumente eines z.B. 25-jährigen Demonstranten sind, der für die Erhaltung der bisherigen Renten-Privilegien auf die Straße geht? Einem Menschen der erst in zwei Jahren überhaupt beginnt in die Rentenkasse einzuzahlen und der eine Lebenserwartung von 95 Jahren hat, müsste doch klar sein, dass er oder sie die Verlierer sind, wenn das System nicht so reformiert wird, dass es bis zu seinem Rentenalter nachhaltig finanziert werden kann. Dass mehr als zwei Drittel der Französinnen und Franzosen laut Umfragen gegen die Erhöhung des Rentenalters von 62 auf 64 Jahre sind, schockiert vor diesem Hintergrund.

Auch wenn in Deutschland und Österreich das Problem aufgrund bereits erfolgter Rentenreformen nicht ganz so gravierend ist wie in Frankreich: auch hierzulande ergibt sich eine erhebliche Rentenlücke, die zu schließen durch steigenden Finanzierungsbeiträge des Staates und höhere Beiträge der Beschäftigten nicht vollständig zu schließen sein wird.

An dieser Stelle möchte ich mich einmal auf diesen Aspekt konzentrieren – das Problem, dass die staatliche Rente immer weniger ausreichen wird, den Lebensstandard der Menschen in der Rente zu erhalten – und welche Möglichkeiten es gibt, dem entgegenzuwirken.

Wenn in Italien die Rentenhöhe von derzeit über 60% des letzten Aktivbezuges auf nur noch 45% fallen wird (das ist die Prognose), dann ist das dramatisch. In Deutschland rechnet die Stiftung Marktwirtschaft (Quelle) immerhin noch mit 39% Renteneintrittshöhe im Vergleich zum Aktivbezug. Gemäß der Studie der OECD liegt in Österreich die heutige Renteneintrittshöhe auf ähnlichem Niveau wie in Italien und damit viel höher als in Deutschland. Auch hier wird eine deutliche Reduktion in den nächsten Jahrzehnten unvermeidlich sein.

Es ist damit klar, dass die staatlichen Umlagesysteme mit (privaten) kapitalgedeckten Systemen ergänzt werden müssen. Wer in seiner Rentenzeit seinen Lebensstandard halten will, ist darauf angewiesen, privat vorzusorgen und anzusparen. In der Schweiz ist das ganz selbstverständlich. Alle Arbeitnehmer und Arbeitgeber zahlen in die AHV ein, in der ein Altersguthaben angespart wird, das bei Rentenbeginn in eine Rente umgewandelt werden kann. Der Umwandlungssatz sinkt zwar aufgrund der steigenden Lebenserwartung auch hier kontinuierlich – derzeit werden aber pro 100 Tsd. Euro Altersguthaben immerhin gut 6 Tsd. Euro p.a. an Rente ausbezahlt. Und zusätzlich können die Menschen steueroptimiert in die dritte Säule einzahlen und sich so eine Zusatzrente sichern.

Dass auch die staatlichen Rentensysteme in Deutschland und Österreich mit privater oder betrieblicher Vorsorge ergänzt werden müssen, hat grundsätzlich auch die Politik erkannt. Es gibt eine Reihe von Fördermaßnahmen und Produkte, die genau das ermöglichen sollen. Leider sind die von der Politik gewählten Instrumente aber untauglich bzw. zum Teil einfach widersinnig. Die meisten Politiker haben leider nicht begriffen, dass es bei so langen Ansparzeiten nur ankommt, dass langfristig eine hohe Rendite auf das Kapital erwirtschaftet wird – und zwischenzeitliche Volatilität keine Rolle spielt. Produkte wie die „geförderte Zukunftsvorsorge“ in Österreich oder die „Riester-Rente“ in Deutschland sind eindeutig Rohrkrepierer, weil sie hohe Kosten mit Garantien verbinden, die am Ende für die Anleger zu einem schlechten Ergebnis führen.

Das klassische Vorsorgeinstrument war lange die Lebensversicherung. Die Ergebnisse dieses Produkts und seine Eignung als Instrument der Zukunftsvorsorge möchte ich mit einem persönlichen Beispiel erläutern:

Als ich vor 35 Jahren meine Berufskarriere begann, wurde wie selbstverständlich – über den Arbeitgeber gefördert – eine Lebensversicherung mit Endalter 60 abgeschlossen. Damals hatte ich den Eindruck, dass ich mit diesem Erlös einmal meine „persönliche Rentenlücke“ füllen könnte. Immerhin wurde damals – das war Ende 1988 – eine Auszahlungssumme von 330 Tsd. DM (ja DM, nicht Euro) prognostiziert. Das entsprach dem 10-fachen meines damaligen Brutto-Einkommens (und dem 17-fachen des damaligen statistischen Durchschnittseinkommens). Das erschien mir damals als wahnsinnig viel Geld und mehr als ausreichend, um einmal meine Rente aufzubessern.

Jetzt ist diese Lebensversicherung nach 35 Beitragsjahren zur Auszahlung gekommen – und was ist daraus geworden?

Ich hatte grundsätzlich Glück – ich hatte eine Versicherung mit einer hohen Garantieverzinsung von 3,5% abgeschlossen und der konkrete Anbieter – die Allianz-Versicherung – hat aufgrund überdurchschnittlicher Kapitalanlageergebnisse eine Überschussverzinsung für die Versicherten realisiert, die weit über dem Marktdurchschnitt gelegen ist. Trotzdem – 35 Jahre später wurden von den versprochenen 168 Tsd. Euro (330 Tsd. DM) gerade einmal 90 Tsd. Euro – d.h. gut 50% der Prognose bei Abschluss ausbezahlt.

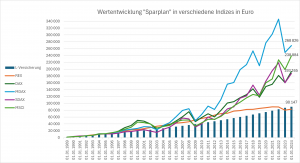

Das entspricht zwar immerhin noch einer Verzinsung von 3,5%. Trotzdem ist das natürlich unbefriedigend. Wenn ich die selben Jahresbeiträge jeweils in Aktien investiert hätte, dann wäre daraus ein Mehrfaches geworden. Bei einer Investition in den DAX wären es – statt der realisierten 90 Tsd. Euro – immerhin 193 Tsd. Euro, beim MSCI World wären es 238 Tsd. und beim MDAX sogar 271 Tsd. Euro gewesen. Das ist das Dreifache der Auszahlungssumme und das bei einer simplen jährlichen Anlage eines Sparbetrages von 100 Euro in einen Index. Ganz ohne Spekulation und Einzeltitel-Selektions-Problem. Und über 35 Jahre es es auch egal, ob gerade eine Rezession oder eine Boom-Phase vorherrscht. Man nimmt an der Wertschöpfung der Wirtschaft teil – und über lange Zeit ist diese einfach viel höher als z.B. die Zinsen auf Staatsanleihen. Die Anlage in Staatsanleihen (gemessen am REX-Index) hätte im übrigen eine Endsumme von 83 Tsd. Euro ergeben).

Unbefriedigend an der Auszahlungssumme von 90 Tsd. ist aus Sicht der Altersvorsorge natürlich auch die tatsächliche Rentenabdeckung. Wenn ich die Auszahlungssumme heute in eine Sofortrente umwandeln will, dann bekomme ich 325 Euro monatliche Rente versprochen (und davon nur 215 Euro p.m. garantiert -vgl. hier ). Eine Altersvorsorge wäre mit diesem Betrag damit in keiner Weise gelungen. Der Betrag entspricht nicht einmal einem Drittel der Miete eines Ein-Zimmer-Apartments in einer deutschen Großstadt! Ein Berufsanfänger mit ein- bis zwei Jahren Erfahrung in der selben Position wie ich damals hat heute schon ein Bruttojahresgehalt in der Größenordnung der Auszahlung – und damals sah die Prognose das Zehnfache meines damaligen Gehaltes vor.

Was ist schief gelaufen bzw. was kann man aus diesem Beispiel für das Schließen der Rentenlücke ableiten?

Die schwindende Kaufkraft wird dramatisch unterschätzt. Mit der damals versprochenen Ablaufleistung wären z.B. 100 m2 Wohnfläche im 7. Bezirk in Wien finanzierbar gewesen. Und mit der tatsächlichen Auszahlung wären es immerhin noch gut 50 m2 gewesen. Heute kann man sich für 90 Tsd. Euro dort gerade einmal 14 m2 Wohnfläche finanzieren. Immobilien – hier gemessen an Wohnfläche in Wien – hat sich in den 35 Jahren um den Faktor 3 bis 5 verteuert. Noch ein Beispiel: Damals hätte die Prognose der Ablaufleistung zehn BMW 320i (die es damals in meiner Firma als Dienstwagen gab) entsprochen (und die echte Auszahlung immerhin fünf solchen Autos). Heute kann man sich für den Betrag in Deutschland gerade noch zwei dieser Autos (in der Grundausstattung) kaufen. Der Grundpreis des 320i (der heute natürlich qualitativ viel besser ist) ist um den Faktor 3 gestiegen. Die Inflation gemessen am VPI ist um den Faktor 2 gestiegen. Und die statistischen Durchschnittseinkommen um den Faktor 2,2.

Um eine sinnvolle Altersvorsorge (mit Kapitaldeckung) zu machen, ist es deshalb unerlässlich, dass auch die Einzahlungen valorisiert werden. Ich habe 35 Jahre den selben Betrag bezahlt. Die 100 Euro im Monat waren anfänglich fast 7% meines Bruttogehaltes. Über Einkommenssteigerungen und Inflation ist der Wert dieser 100 Euro im Monat über Zeit (relativ gesehen) viel, viel kleiner geworden. Wenn der Betrag nur mit der Entwicklung der Durchschnittsgehälter in Deutschland angepasst und in dem MSCI World investiert worden wäre, dann wäre der heutige Wert 320 Tsd. (statt der 90 Tsd. aus der Lebensversicherung). Das entspricht immerhin dem 3 bis 4-fachen des Bruttogehalts eines jungen Beraters und damit wären weiterhin 50 m2 Wohnfläche in Wien finanzierbar, oder sechs BMW 320i in Deutschland.

Das zweite Problem ist das Produkt Lebensversicherung an sich. Dabei hat die Lebensversicherung nicht nur Nachteile. Ein Vorteil ist, dass es sich quasi um „Zwangssparen“ handelt. Wenn man den Vertrag einmal abgeschlossen hat, dann steckt man darin fest. Zumindest der erste Jahresbeitrag wird für die Vermittlung des Geschäftes „aufgebraucht“, so dass man bei vorzeitiger Kündigung auf jeden Fall schlecht aussteigt. Und während der Laufzeit des Vertrages ist dem Kunden nicht klar wie hoch der Wert ist. Das halte ich für einen ganz entscheidenden Vorteil – weil viele Menschen mit Volatilität nicht umgehen können. Der Nachteil sind die hohen Kosten und die mit der Lebensversicherung verbundenen „Kapital-Garantien“. Diese Kosten und Garantien fressen einen Großteil der Rendite auf – auch dann wenn man sich für eine fondsgebundene Variante entscheidet und damit eigentlich Renditen wie am Aktienmarkt erwarten würde. Eine kürzlich durchgeführte Studie in Österreich hat z.B. festgestellt, dass im Durchschnitt 50% der Rendite durch Kosten weggefressen wird.

Damit ist die Lebensversicherung als Altersvorsorgeprodukt nicht empfehlenswert – und das, obwohl sie (zumindest noch zum Teil) einen weiteren erheblichen Vorteil hat – die Steuer. Auszahlungen aus Lebensversicherungen sind (unter bestimmten Voraussetzungen) steuerfrei. In Deutschland allerdings nur, wenn der Abschluss schon vor 2005 erfolgt ist und in Österreich wird eine 4% Versicherungssteuer auf die laufenden Beiträge eingehoben.

Tatsächlich ist die Steuerbelastung auf die Altersvorsorge ein echtes Problem – vor allem weil es sich um eine „Scheingewinn“-Besteuerung handelt. Wenn die Auszahlung aus der Pensionsvorsorge nicht steuerfrei möglich ist, dann entsteht ein steuerlicher „Gewinn“ auf die Auszahlung, obwohl man real von dieser Auszahlung weniger kaufen kann, als von dem Geld, das man über 35 Jahre einbezahlt hat. Der „Gewinn“ entsteht bei diesem Szenario nur auf dem Papier – in Realität ist man durch diese Investition ärmer geworden und zahlt trotzdem Steuer.

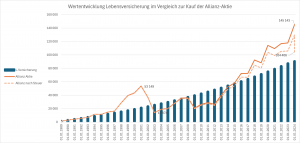

Nochmal zurück auf mein persönliches Beispiel. Ich habe mich gefragt, welches Ergebnis ich erzielt hätte, wenn ich statt der Versicherung jedes Jahr direkt Allianz-Aktien gekauft hätte? Das ist deshalb spannend, weil die Allianz ja bereits im Jahr 2001 mit einem Kurs von über 400 Euro einen Höchststand gesehen hat von dem sie dann im Jahr 2003 bis auf unter 60 Euro abgestürzt ist. Und auch heute mit 242 Euro liegt der Kurs noch weit unter dem Niveau von vor 23 Jahren und ist auch weit hinter dem DAX (rote Linie) zurück geblieben.

D.h. wir haben es hier mit einem eigentlich denkbar schlechten Investment zu tun.

- Der zwischenzeitliche Verlust von über 85% ist extrem hoch.

- Die Performance der Aktie war grundsätzlich unterdurchschnittlich – auch ab Anfang 1989 gerechnet. Der Kurs der Aktie hat sich in den 35 Jahren nur um den Faktor 3,8 erhöht (unter Einrechnung der Dividenden war es Faktor 7,2). Der DAX hat sich dagegen um mehr als den Faktor 12 vervielfacht.

Und trotzdem – das Beispiel zeigt, dass auch bei diesen sehr „schlechten“ Rahmenbedingungen die Veranlagung in der Aktie deutlich besser gewesen wäre, als die Lebensversicherung.

Die orange Linie zeigt die den fiktiven Depotwert wenn jährlich über die 35 Jahre Allianz-Aktien um den Betrag der Lebensversicherung gekauft worden wären. (Annahme, dass die Dividenden jeweils zusätzlich wieder investiert werden). Ja, der Depot-Wert wäre von über 53 Tsd. im Jahr 2001 (trotz weiterer Einzahlungen) auf unter 14 Tsd. im Jahr 2003 abgestürzt. Und es hat weitere 12 Jahre bis 2015 gedauert bis der Referenzwert aus der Lebensversicherung (Annahme, dass die Durchschnittsverzinsung über die Laufzeit konstant gewesen wäre) wieder „überholt“ wurde. Heute wäre der Wert aber 145 Tsd. Euro – vor Steuern. Wenn ich 30% Steuern auf die Dividenden berücksichtige (orange strichlierte Linie) bleiben als echter Depotwert nach 35 Jahren noch 130 Tsd. Und wenn ich diesen Wert zusätzlich durch einen Verkauf der Aktien versteuern muss, dann bleiben noch gut 104 Tsd. Euro netto übrig.

Um die Rentenlücke tatsächlich mit privater Vorsorge abzufedern, braucht es deshalb politische Maßnahmen und ein Umdenken der Menschen.

- Es sollten Sonderkonten vorgesehen werden, auf die eine Auszahlungssperre bis zum Pensionsalter vereinbart wird und im Gegenzug steuerfreies Ansparen ermöglicht wird. Da haben uns die Amerikaner mit ihrem 401k-Modell oder die Schweizer mit dem Drei-Säulen-Modell einiges voraus, an dem man sich orientieren kann. Wenn solche Sonderkonten zusätzlich mit Steuervorteilen bei der Einzahlung kombiniert werden – z.B. dass der Arbeitgeber solche Zahlungen zugunsten des Arbeitnehmers machen kann, ohne dass der Arbeitnehmer steuerlich belastet wird, dann könnte das ein echtes Erfolgsmodell sein.

- Wichtig wäre aber, dass diese Sonderkonten keine Finanzmarktprodukte von Anbietern mit hohen Kosten und vorgeschriebenen Garantien beinhalten dürften. Es sollte einfach in Aktien oder Aktienindizes investiert werden. In den letzten Jahren vor dem Rentenalter kann man ja eine Umgewichtung insoweit vorsehen, dass z.B. zumindest für 5 Jahre die Auszahlung einer Zusatzrente gesichert ist, ohne Aktien verkaufen zu müssen.

- Dazu braucht es aber ein radikales Umdenken in der Politik. Solange die Veranlagung in Aktien als „Spekulation“ und „Casino“ abgetan wird, kann keine vernünftige Lösung entstehen. Solange ein Politiker in Bezug auf aktienbasierte Rentenvorsorge sagt, das sei „auf Staatsknete spekulieren“ kann keine gute Lösung entstehen.

Vielleicht ist vor dem Hintergrund die am Anfang des Artikels angesprochene, von TradeRepublic organisierte Demo gar nicht so bizarr. Klar TradeRepublic nutzt das als Plattform, um für das eigene Produkt zu werben. Aber immerhin hat es TradeRepublic geschafft in 5 Jahren 4 Mio. Kunden zu gewinnen, die großteils junge Menschen sind und in einen Sparplan auf Basis eines ETF einzahlen. Diese Menschen haben die Altersvorsorge damit jedenfalls schon einmal richtig aufgesetzt. Jetzt fehlt nur noch der steuerliche Anreiz und der Zwangs-Spar-Charakter, der verhindert, dass die Menschen zwischendurch in Panik genau zum falschen Zeitpunkt wieder aussteigen. Am besten wäre es, wenn die Kunden – wie bei der Lebensversicherung – zwischenzeitlich gar nicht sehen würden, wie das Depot sich entwickelt.

TradeRepublic ist natürlich nicht der einzige Anbieter, der eine gute Sparplan-Lösung hat. Ich kann allen die einen solchen Sparplan umsetzen wollen „Inyova Impact Investing„ (in der Schweiz bzw. in der EU) ans Herz legen. Hier wird auf eine ganz einfach Art die Anlage in Aktien (und zwar echte Beteiligung an diesen Unternehmen mit allen Stimmrechten) mit dem Ziel kombiniert, mit der Investition einen positiven Impact zu generieren (vgl. hier, hier, hier). Und zwar Impact entsprechend der persönlichen „Values“. Inyova steht für „Invest in your values„. Ein Ansparplan, der dann jährlich entsprechend der Einkommenssituation angepasst wird, in Kombination mit einer langen Einzahlungsdauer (am besten wie bei mir über 35 Jahre) wird da ein gutes Ergebnis zur Folge haben. Das Ergebnis wird jedenfalls so gut wie sicher, deutlich besser sein, als heute eine Lebensversicherung zu kaufen. Und sinnvoll investiert ist das Kapital auch. (Disclaimer: Ich bin im Verwaltungsrat von Inyova und bin in an der Firma beteiligt. Von daher ist meine Sichtweise sicher nicht objektiv).

Haben diese Überlegungen nur Relevanz für junge Menschen. Nein, auch als 60jähriger hat man heute eine Restlebenserwartung von 30 Jahren. Das entspricht sehr viel Zeit für Veranlagungen, die eine hohe Performance generieren – und sehr viel Zeit, um Volatilitäten auszublenden. Für mich ist und bleibt die Investition in Unternehmen (in Form von Aktien) damit die erste Wahl für Veranlagungen und Zukunftsvorsorge.