Das Aktienjahr 2018 ist schlecht gelaufen – sehr schlecht sogar. Der DAX als Benchmark für deutsche Standardwerte hat im Jahr 2018 über 18% verloren. Der SDAX (der Nebenwerte repräsentiert) hat 20% an Kursrückgang zu verzeichnen. Der Absturz beim SDAX war insbesondere ab September signifikant – in den letzten 3 Monaten hat der SDAX 24% eingebüßt!

Ein Kursrückgang um ein Viertel innerhalb von 3 Monaten wirft natürlich die Frage auf, ob es noch sinnvoll ist, in Aktien zu investieren bzw. investiert zu bleiben. Da hilft es, diesen Rückgang in einen historischen Kontext zu stellen.

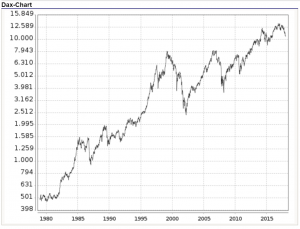

Wenn man sich die Entwicklung des DAX sehr langfristig ansieht, dann erkennt man den grundsätzlichen Aufwärtstrend – und den (nur kleinen) Abbruch im Jahr 2018, der bis fast an die Trendlinie geführt hat.

Wenn man sich die Entwicklung des DAX sehr langfristig ansieht, dann erkennt man den grundsätzlichen Aufwärtstrend – und den (nur kleinen) Abbruch im Jahr 2018, der bis fast an die Trendlinie geführt hat.

Eine mögliche Interpretation des Kursverlaufes ist, dass ein Absturz noch viel weiter gehen kann als 20%. In den Jahren 2000/2001 und 2008/2009 zum Beispiel war der Rückgang aufgrund der Internet-Blase und der großen Finanzkrise deutlich ausgeprägter.

Die andere Interpretation ist aber, dass auch große Rückgänge (insbesondere nach zu starken Anstiegen) absolut normal sind und dass diese Kursrückgänge in keiner Weise gegen ein Investment in Unternehmen bzw. Aktien sprechen. Natürlich ist es unangenehm, wenn das investierte Kapital auf dem Papier 20% weniger wert ist. Langfristig gesehen ist aber davon auszugehen, dass keine andere Investitionsform als die Beteiligung an erfolgreichen Unternehmen eine positivere Wertentwicklung haben wird. Im Moment spricht zwar einiges dafür, dass der Rückgang auch im Jahr 2019 noch weiter gehen könnte. Ein zumindest kurzfristiger heftiger Rücksetzer könnte im neuen Jahr durchaus noch bevorstehen. Das wäre für mich aber ein idealer Zeitpunkt für einen Einstieg.

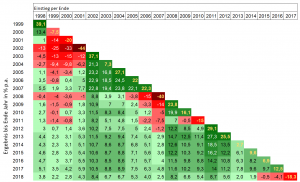

Interessant zur Einordnung von Kursgewinnen und -verlusten ist die Betrachtung der Aktiendreiecke. Für den DAX sieht dieses für die letzten 20 Jahre folgendermaßen aus:

Die obere Diagonale (gelbe Ziffern) bildet den jeweiligen Einstieg mit der Performance im ersten Jahr ab. Für das vergangene Jahr betrug diese Performance minus 18,3% (ganz rechts unten). In der Darstellung ist gut ablesbar, dass es in den letzten 20 Jahren noch deutlich schlechtere Einstiegszeitpunkte gab. Im Jahr 2008 und 2002 lag die Performance bei über minus 40% im ersten Jahr. An diesen beiden schlechtestmöglichen Einstiegen sieht man aber auch, dass sich die Performance über Zeit trotz des negativen Einstieges deutlich verbesserte. Die Zahlen in der Spalte nach unten zeigt die darauf folgende Performance bei längerer Haltedauer. Im Jahr 2002 dauerte es 3 Jahre, im Jahr 2008 dauerte es 5 Jahre bis eine positive Gesamtperformance erreicht war, obwohl in diesen Fälle im ersten Jahr fast die Hälfte des Wertes verloren gegangen war.

Man sieht auch sehr deutlich, dass es (mit Ausnahme des Platzens der Internetblase mit den total überzogenen Bewertungen) immer sehr lukrativ war, nach einem Verlustjahr einzusteigen. Wer z.B. im Jahr 2011 nach dem Verlustjahr 2010 (minus 15%) eingestiegen ist, hatte die nächsten zwei Jahre eine Performance von über 25% pro Jahr.

In Summe liegt die Performance für einen Langfrist-Anleger (Mindesthaltedauer 5 Jahre) im Dax per Ende 2018 – trotz der beiden Krisen mit Internetblase und großer Finanzkrise und trotz der Verluste in diesem Jahr – bei 2,2% bis 8,7%. Das ist zwar nicht wirklich befriedigend, zeigt aber, dass trotz des heftigen Gegenwindes, die zu erwartenden Ergebnisse im Aktienmarkt jedenfalls positiv sind und die Volatiliätsrisiken sich schon bei einem Anlagezeitraum von 5 Jahren mehr oder weniger auflösen.

Und langfristig besteht das Ziel ja auch darin, besser abzuschneiden als der DAX. Ein erster Schritt dazu ist es, sich auf die kleineren Werte zu konzentrieren. Diese haben langfristig eine deutlich bessere Performance als die großen Standardwerte.

Der SDAX – der die kleineren Werte an der deutschen Börse abbildet – liegt z.B. über die letzten 20 Jahre deutlich vor dem DAX.

Während der DAX (rote Linie) sich in dieser Zeit gut verdoppelte (von 5002 Punkten auf 10.559 Punkte) stieg der SDAX von 2.340 Punkte auf 9.509 Punkte. Das ist eine Vervierfachung in dieser Zeit!

Diese deutliche Outperformance geht allerdings auch mit einer höheren Volatilität einher. Die kleinen Werte reagieren auf Krisen noch viel stärker, weil die Liquidität am Markt einbricht und der Pessimismus stärker durchbricht. Das hat sich auch im Jahr 2018 gezeigt. Der SDAX hat mit 20% Minus noch mehr verloren, als der DAX mit 18,3%.

Die langfristig besseren Chancen bei kleineren Werten sind ein Grund, weshalb ich mich bei VERUS auf diese Unternehmen konzentriere. Ein zweiter Grund ist, dass es bei diesen Werte zusätzlich viel leichter ist, einen Informationsvorsprung zu haben bzw. Fehlbewertungen im Markt zu nutzen. Der Preis an der Börse bildet sich ja immer aus Angebot und Nachfrage. Bei kleinen Werten kommt es immer wieder vor, dass trotz guter Entwicklung keine Nachfrage da ist, niemand sich für die Firma interessiert und deshalb sehr attraktive Kaufpreise angeboten werden. Umgekehrt kann man natürlich auch nicht erwarten, dass nach einem Kauf, das Bewertungsniveau sich sofort ändert. Dafür muss sich die Stimmung der Anleger in Summe, aber auch die Einschätzung zum betreffenden Unternehmen verändern. Ich versuche immer Unternehmen zu finden, bei denen so eine Veränderung der Einschätzung zumindest erwartbar ist. Am besten dadurch, dass das Unternehmen den Wert durch eine sehr gute operative Performance über Zeit deutlich verbessert.

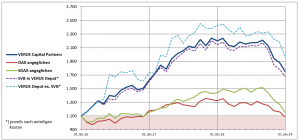

Vor diesem Hintergrund ist der Rückgang des inneren Wertes von VERUS Capital Partners um 20% im Jahr 2018 zu relativeren. Natürlich – das Jahr ist auch für VERUS nicht gut und enttäuschend gelaufen. Es ist in diesem Jahr leider nicht gelungen, sich von der negativen Entwicklung von DAX oder SDAX abzukoppeln.

Über den Gesamtzeitraum von jetzt drei Jahren steht eine deutliche Outperformance von VERUS gegenüber den Benchmarks DAX und SDAX zu Buche. Während der innere Wert von VERUS seit dem Start am 1.1.2016 um ca. 60% gestiegen ist, sind DAX und SDAX wieder auf das Niveau zum Startzeitpunkt von VERUS zurückgefallen. Dieses gedrückte Kursniveau an der Börse ist nach meiner Einschätzung ein guter Startpunkt für eine Investition in den Aktienmarkt auf Sicht der nächsten 3-5 Jahre.