Zum Jahresausklang stellen sich viele Anleger die Frage: Wie wird das nächste Jahr werden? Und Zeitungen und Analysten überschlagen sich mit entsprechenden Prognosen.

Ich halte ja grundsätzlich nicht sehr viel von Marktprognosen. Zumindest dann nicht, dann wenn diese nur die nächsten Monate oder auch ein ganzes Jahr betreffen. Die derzeitige Konstellation könnte aber tatsächlich eine Basis für eine Neubewertung des DAX (nach oben!) im nächsten Jahr darstellen. Kurzfristig herrscht zwar nach dem extrem guten Monat November zu viel Optimismus im Markt, aber mittelfristig sind viele Zutaten für eine positive Kursentwicklung vorhanden.

Der Konjunktur-Faktor

Ein Baustein für eine positive Entwicklung des deutschen Aktienmarktes sollte die Konkunkturentwicklung sein.

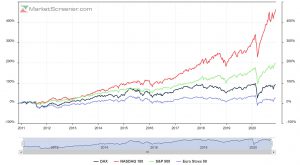

Der zyklische und stark von Automobil und Finanzwirtschaft geprägte DAX hat in den vergangenen Jahren gegenüber den stark technologielastigen Indices wie dem Nasdaq stark an Boden verloren.

Der zyklische und stark von Automobil und Finanzwirtschaft geprägte DAX hat in den vergangenen Jahren gegenüber den stark technologielastigen Indices wie dem Nasdaq stark an Boden verloren.

Das könnte sich jetzt umkehren. Der zu erwartenden Konkunkturaufschwung in 2021 sollte hier im nächsten Jahr eindeutig Rückenwind geben. Schon aufgrund der niedrigen Basis der (coronabedingt gedrückten) Gewinne in 2020 werden die Unternehmen im Durchschnitt sehr gute Zahlen berichten. Und die Bewertungen in den USA sind einfach schon viel höher als hier in Europa.

Der Bewertungs-Vorteil

Dass die Bewertung des Aktienmarktes in Deutschland (und Europa insgesamt) nicht wirklich hoch bzw. im normalen Bereich ist, lässt sich an mehreren Kriterien festmachen. Ein sehr guter Bewertungsfaktor ist das Kurs-/Buchwert-Verhältnis (KBV – d.h. das Verhältnis der Bewertung zum Buchwert der Firmen). Das normalerweise bei Bewertungsfragen im Fokus stehende Kurs-Gewinn-Verhältnis (KGV – d.h. des Verhältnis der Bewertung zum Gewinn der Firmen) ist im Moment wenig geeignet, um das Bewertungsniveau realistisch abzuschätzen, da die Gewinne in 2020 (und wohl auch 2021) aufgrund der Corona-Krise nicht langfristig vergleichbar sind. Um im langjährigen Vergleich einen Anhaltspunkt zu finden, ist es deshalb besser, auf die Kurs-Buchwertverhältnisse zu schauen, da diese die längerfristige Wertentwicklung abbilden.

Man sieht in dieser Grafik sehr schön, dass der Buchwert des DAX über Zeit stetig steigt (= grüne Linie) . Die Kurse (=blaue Linie) sind bei Rückgängen in der Vergangenheit spätestens bei einer Bewertung auf Höhe des Buchwertes (KBV=1) zum Stillstand gekommen. Auf der anderen Seite hat ein Anstieg der Kurse auf ein KBV von 2 (= rote Linie) in der Vergangenheit auch eine obere Begrenzung dargestellt. Im Corona-Crash im März haben wir wieder so ein KBV von eins im DAX gesehen (und damit eine sehr attraktive Kaufchance). Heute liegen wir bei etwa 1,5 und damit in der Mitte der Schwankungsbreite. Der Markt ist also keineswegs überbewertet oder in einer Blase.

Natürlich wäre es besser gewesen im März in Aktien zu investieren. Für den Langfristanleger geht es aber gar nicht darum, kurzfristig den besten Einstieg zu finden und darauf zu hoffen, dass das Bewertungsniveau des Marktes weiter ansteigt. Für einen Langfristanleger ist viel wichtiger, dass der DAX (bzw. die darin enthaltenen Firmen) seinen inneren Wert (unabhängig vom momentanen Kursverlauf der Aktien) kontinuierlich weiter steigern kann. In der Vergangenheit hat der DAX (obwohl er in den letzten Jahren eine ungünstige Zusammensetzung hatte) das sehr eindrücklich gemacht. Der Buchwert ist von gut 2.000 im Jahr 2002 auf derzeit über 8.000 gestiegen. Die Steigerungsrate betrug damit ca. 8% pro Jahr . Das entspricht damit auch der langfristigen zu erwartenden Steigerungsrate des Wertes des Index. Auch in der oben im Bild sichtbaren volatilen Seitwärtsphase seit 2015 ist der Buchwert des DAX im übrigen von unter 6.000 auf 8.000 gestiegen. Auch das ein Indikator, dass der Kurs des DAX auf dem heutigen Niveau keinesfalls überhitzt oder überbewertet wäre.

Die Liquiditäts-Flut

Ein weiterer Grund weshalb der DAX vor einer sehr positiven Phase stehen sollte, ist in der Politik der Notenbanken zu sehen. Diese pumpen unser Wirtschaftssystem extrem voll mit Liquidität – und diese Liquidität sucht auch Anlagemöglichkeiten.

Sehr interessant ist dabei der Zusammenhang zwischen der Bilanzsumme der Notenbanken (als Indikator für die Menge an Liquidität, die sie in den Mark gepumpt haben) und der Aktienmarkt-Entwicklung.

Die Grafik zeigt diesen Zusammenhang – die Entwicklung läuft relativ synchron. Man sieht aber auch den starken Anstieg der Bilanzsumme seit dem Ausbruch der Conona-Krise. Diese hat die Geldmengenausweitung nochmals extrem beschleunigt – dagegen hinken die Kurse der Unternehmen noch deutlich nach. Es ist davon auszugehen, dass diese Liquiditätsflut auch in den nächsten Monaten und Jahren die Aktienmärkte antreiben wird.

Die geopolitische Lage

Eine weitere Unterstützung für eine stabile und positive Marktphase könnten die geopolitischen Veränderungen sein. Mit der Wahl von Joe Biden als amerikanischer Präsident ist davon auszugehen, dass die wirtschaftliche Zusammenarbeit zwischen den Wirtschaftsblöcken wieder mehr in den Vordergrund rückt. In den letzten Jahren ging es ja nur darum einen „guten Deal“ ausschließlich für die USA auch (auf Kosten des gesamten Weltwirtschaftssystems) herauszuholen. Es besteht Hoffnung, dass jetzt – trotz der natürlich weiter bestehenden unterschiedlichen Interessen – statt des Ausrufens von „Handelskriegen“ wieder die Suche nach „gegenseitige Chancen und Vorteilen für alle“ in den Fokus rückt. Das trifft auch auf die BREXIT-Frage zu. Ich glaube persönlich, dass jetzt der Druck auf Großbritannien und die EU so groß ist, dass es in letzter Minute doch einen Deal geben wird. Auch das wäre positiv. Gemeinsam mit den Aufholeffekten nach der Pandemie und der durch die Pandemie ermöglichten Digitalisierungs- und Produktivitätswelle könnten einige für die Wirtschaft sehr positive Jahre vor uns liegen.

Trotz dieser grundsätzlich sehr positiven Auslegeordnung kann man natürlich die Entwicklung an den Börsen nie wirklich vorhersehen. Kurzfristig ist an der Börse immer alles möglich (und auch das Gegenteil)! Wichtig ist deshalb für einen Investor immer die langfristige Perspektive. Und da sieht es für den DAX auch sehr erfreulich aus.

Die langfristigen Erwartungen an den DAX

Ein sehr gutes Hilfsmittel, um die langfristige Performance-Erwartung an die Zukunft abzuschätzen, sind Prognoserechnungen auf Basis der sogenannten Shiller KGVs. Diese basieren ja immer auf den Gewinnen der letzten 10 Jahre (und sind damit von den Corona-Verwerfungen nur partiell betroffen). Von StarCapital werden immer wieder solche Langfrist-Prognosen erstellt (vgl. hier).

Für den DAX sieht das konkret folgendermaßen aus:

Der Erwartungswert des Standes des DAX für Dezember 2022 (d.h. in 2 Jahren) ist 17.500 Punkte. (das ist gut 30% höher als derzeit.) Mit einer Wahrscheinlichkeit von 50% liegt er zwischen 14.600 und 21.500 Punkten. Und die Wahrscheinlichkeit, dass der DAX in zwei Jahren unter 11.800 Punkten liegt, beträgt nur 10%. (Und in diesem Fall wäre die Ertragserwartung für die folgenden Jahre um so besser).

Wenn man die Sache längerfristig ansieht, dann ist die Prognose noch deutlich attraktiver. In einer 10-Jahres-Perspektive sollte der DAX in einer Range von 26.000 bis 42.000 Punkte liegen. Das wäre ggü. dem heutigen Stand eine Verdoppelung bis Ver-3,5-fachung (entspricht in der Berechnung von Star-Capital konkret einem Anstieg von 7,7% bis 13,6% p.a. bis zum Jahr 2030). Das liegt sogar über dem Wert von 7,3% die der DAX in den letzten 50 Jahren erzielt hat. Auch die anderen europäischen Märkte (bis auf die Schweiz) sind ähnlich günstig bewertet wie Deutschland. Die gleiche Berechnung auf den amerikanischen Markt (S&P 500) angewendet kommt aber nur zu einer Renditeerwartung von 2,7% über die nächsten 10 bis 15 Jahre. Das zeigt die hohe Bewertung, die dort – nach der Outperformance der letzten Jahre – am Markt vorherrscht.

Die Konsequenz aus diesen Überlegungen ist es jetzt für mich natürlich nicht, einfach in den DAX oder den EuroSTOXX50 zu investieren. Die Analyse zeigt aber in welchem Umfeld man als Investor über die nächsten 10 Jahre unterwegs sein wird. Man kann das vielleicht mit dem Schwimmen in einem Fluss oder einer Strömung vergleichen. Wobei das Wasser – wie bei einer Strömung – nicht gleichmäßig fließt, sondern einmal (meistens) nach vorne – dann aber immer wieder mal zurückgespült wird.

Wenn der Fluss im Durchschnitt schnell fließt bzw. die Strömung stark ist, dann kann man sich auch einfach nur in das Wasser hineinlegen, das „Zurückgespült-werden“ ignorieren und wird trotzdem über Zeit relativ weit kommen. Wenn der Fluss nur langsam fließt – oder sich in Summe über Jahre gar nicht bewegt, dann wird man schon einiges an Kraft aufwänden müssen, um Strecke zu machen. Leute die an Market-Timing glauben, werden versuchen, immer dann aus dem Fluss zu steigen, vor die Rückspülung kommt und sich genau dann wieder hineinlegen, wenn sie einen Vorwärtschub erwarten. Das klingt in der Theorie gut – hat sich in der Praxis aber noch nie auf Dauer bewährt. Bei dieser Strategie ist es sehr oft so, dass man erst dann aussteigt, wenn die Rückspülung eh schon fast vorbei ist und dann wieder einsteigt, wenn man gerade eine starke Vorwärtsbewegung verpasst hat. Damit ist man am Ende langsamer unterwegs, als wenn man die Vor-und Rückspülungen einfach ausgesessen hätte.

Am weitesten voran kommt man natürlich dann, wenn man kräftig schwimmt – egal ob es gerade vorwärts oder auch einmal rückwärts geht. Dann nimmt man alle Vorwärtsphasen mit, ignoriert die Rückwärtsphasen und baut mit jedem Schwimmzug einen kleinen Vorsprung gegenüber dem Flusstempo auf. Diese Form des kräftigen Schwimmens realisiert man im Aktienmarkt damit, dass man sich an erfolgreichen Unternehmen beteiligt, die gegenüber dem Gesamtmarkt schneller unterwegs sind. Das ist der Kern der VERUS Anlagephilosphie.

Konsequenzen auf die Anlageentscheidungen

In Summe bleibt meine Empfehlung ganz eindeutig:

- Langfristiger Vermögensaufbau erfolgt am besten über Investitionen in das Produktivkapital in Form von Unternehmensbeteiligungen. Durch das Instrument der Aktien ist das schon für kleine Beträge möglich.

- Ein Einstieg zum jetzigen Zeitpunkt ist vielleicht nicht zu 100% der Richtige, aber auch nicht schlecht (Wissen tut man das immer erst im Nachhinein). Bei langfristiger Perspektive ist die Frage in welchen Assetklasse (welchen „Fluss“) man investiert, viel bedeutender als der Einstiegszeitpunkt. Und der Aktienmarkt ist eindeutig der schnellere Fluss als z.B. eine Investition in Anleihen oder ein Sparbuch.

- Bei einer Einschätzung welche Märkte im Moment attraktiv sind, haben die europäischen Aktienmärkte gegenüber den amerikanischen Märkten derzeit die Nase vorne – vielleicht materialisiert sich das noch nicht die nächsten 1-2 Jahre (solche Trends ändern sich nicht über Nacht), aber auf 10 Jahre gesehen mit relativ hoher Sicherheit.

- Wer mit der Renditeerwartung des Flusses zufrieden ist, kann auf passive Produkte wie ETFs setzen. Wichtig ist aber, dass man langfristig dabei bleibt und nicht genau zum falschen Zeitpunkt ans Ufer geht, um dann zuzusehen, wie der Fluss an einem vorbeitreibt.

- Wer sich zutraut auf die Entwicklung einzelner, erfolgreicher Unternehmen zu setzen, hat die Chance den Markt (unabhängig von seinen Vor- oder Rückwärtsphasen) outzuperformen. Dann ist die Performance stärker abhängig von dieser Fähigkeit sich die „richtigen“ Unternehmen auszusuchen – und weniger von der Geschwindigkeit des Flusses. Aber klar: Es ist viel leichter voranzukommen, wenn man Rückenwind hat, als wenn einem der Wind ins Gesicht bläst. Wichtig ist auch zu verstehen, dass man bei dieser Strategie nicht über jeden Zeitraum den Markt outperformen kann. Dazu ist der Markt kurzfristig viel zu volatil und auch irrational. Man kann das vielleicht mit der Bank im Casino vergleichen. Es gibt sicher immer wieder Abende bei denen Bank draufzahlt, d.h. die Spieler im Casino in Summe Gewinne machen. Das trifft aber nur kurzfristig zu. Langfristig wird die Bank immer Gewinne machen, weil die Spiele so konstruiert sind, dass die Wahrscheinlichkeit für Gewinne bei der Bank einfach höher sind.

Als aktiver Value-Investor ist deshalb ganz normal, temporär auch einmal nicht mit dem Markt mitzuhalten – gerade in Euphoriephasen. Über die Auf- und Ab-Bewegungen über mehrere Jahre und Zyklen hinweg sollte man es aber schaffen, eine bessere Performance als der Markt zu erzielen. Das ist der klare Anspruch jedes aktiven Investors. Und das ist auch der Anspruch den wir bei VERUS Capital Partners AG haben. Über die letzten 5 Jahre ist das mit einer Rendite von 16,1% gegenüber der Rendite des DAX mit 4,5% auch sehr erfolgreich gelungen.