(Beitrag mit Updates vom 22.12.2021)

(Beitrag mit Updates vom 22.12.2021)

Mit Multitude SE als börsenotiertem Umternehmen können vermutlich wenige Anleger etwas anfangen. Das hat zwei Gründe. Erstens hat sich das Unternehmen diesen Namen erst vor ein paar Monaten gegeben – bis Juni dieses Jahres hieß die Firma Ferratum Oyj. Und zweitens war die Firma – trotz Börsenlisting in Frankfurt – in Finnland beheimatet und wird erst im Jahr 2022 den Sitz nach Deutschland verlegt. Gegründet wurde das Unternehmen bereits im Jahr 2005 von Jorma Jokela, der auch heute noch das Unternehmen als CEO führt und mit ca. 55% Mehrheitsaktionär ist.

Was macht Multitude? Multitude ist eine Digital-Bank, die ihre Wurzeln in der Vergabe von Kurzzeit-Kleinkrediten an Privatkunden (zu sehr hohen Zinsen) hat. Heute bildet dieses Geschäft (Ferratum) das größte, aber nur eines der drei Standbeine des Unternehmens. Daneben wurde ein Geschäft für die Vergabe von Krediten an Kleinunternehmen (SMEs) aufgebaut (Capitalbox). Das dritte und neueste Standbein ist SweepBank – eine Banking-App, die den Kunden eine bequeme Lösung für die Abwicklung von z.B. Online-Einkäufen mit der Möglichkeit des „Buy Now, Pay later“ anbietet.

Wie sieht die Geschichte von Multitude an der Börse aus? Wenn man sich den Chart ansieht, dann kommt man zum Schluss: Sehr bescheiden – um nicht zu sagen katastrophal!

Die Börseneinführung erfolgte im Februar 2015 zu einem Kurs von 17,5. Bis im Jahr 2018 stieg der Kurs unter großer Volatilität bis auf 30 Euro an. Seitdem geht es mehr oder weniger abwärts. Die Corona-Pandemie und die damit verbundenen (damals berechtigten) Sorgen, über die Fähigkeit der Kunden die Kredite zurückzubezahlen, führte zu einem Absturz auf unter 3 Euro. Jetzt liegen wir nach einer Zwischenerholung auf 6 Euro bei gut 4 Euro – das entspricht einem Börsenwert von 86 Mio. Euro.

Die Frage ist, was man für diese 86 Mio. Kaufpreis bekommt, ob diese Bewertung gerechtfertigt ist und vor allem wie sich das Unternehmen in den nächsten Jahren entwickeln könnte und sollte.

Sehen wir uns vorab ein paar unternehmensbezogene Daten zur Bewertung an:

Das formale Eigenkapital der Gesellschaft liegt bei 175 Mio. (per 30.9.2021). Davon entfallen aber 50 Mio. auf einen Hybrid-Bond – d.h. das den Aktionären zuzurechnende Eigenkapital beträgt 125 Mio. Euro. Das bedeutet aber auch, dass man die Firma derzeit zu einem Wert von weniger als 70% des Eigenkapitals kaufen kann (Kurs-Buchwertverhältnis KBV von 0,7). Das klingt auf den ersten Blick schon einmal nicht uninteressant. Das ist für Banken heutzutage aber auch nicht unüblich, dass die Bewertung unter dem Eigenkapital liegt, weil Banken in vielen Fällen im derzeitigen Zinsumfeld ihre Eigenkapitalkosten nicht verdienen. Bei einer Deutschen Bank liegt die Bewertung z.B. nur bei 40% des Eigenkapitals. Und bei Aareal war ich in meinem Beitrag unter Herausrechnung der Software-Tochter Aareon für das Bankgeschäft sogar nur bei einem KBV von 0,27 gelandet (allerdings vor dem Kursanstieg aufgrund der Übernahmegerüchte). Für eine traditionelle Bank wäre ein KBV von 0,7 damit im Sektorvergleich kein Hinweis auf eine Unterbewertung.

Multitude ist aber keine traditionelle Bank, sondern vollständig digital. Und den Digitalbanken werden ganz andere Bewertungen zugebilligt. Im Fall solcher Neo- oder Challengerbanken werden durch die Venture Capital Firmen – bezogen auf traditionelle Maßstäbe – sogar extreme Bewertungen bezahlt. Zwei Beispiele:

- Die Bewertung von N26 liegt jetzt bei über 7,8 Mrd. Euro. Die Bank hat im Moment ca. 7,5 Mio. Kunden (7 Mio. per Jahresanfang und Wachstum von 60 bis 100 Tsd. Kunden p.m. – Quelle hier) D.h. jeder Kunde wird mit über 1100 Euro bewertet – obwohl die Bank mit diesen Kunden (noch) systematisch Geld verliert und eine Monetarisierung erst langsam beginnt. (Und das Unternehmen immer wieder Complience-Probleme hat und unter verstärkter Beobachtung des BaFin steht).

- Bei der in England beheimateten Revolut ist das sogar noch deutlich mehr. Revolut wird mit 33 Mrd. bewertet und hat 15 Mio. Kunden – das entspricht über 2.000 Euro je Kunde. Und jeder dieser Kunden generiert (in 2020) gerade einmal 20 Euro Umsatz (nicht Gewinn!).

Multitude hat ungefähr 500 Tsd. aktive Kunden – d.h. bei einer Bewertung wie bei N26 (1.100 je Kunde) wäre das Unternehmen 550 Mio. wert bei einer Bewertung wie Revolut sogar 1 Mrd. Damit will ich nicht sagen, dass Multitude mit N26 oder Revolut direkt vergleichbar ist – es zeigt aber, welches Potential in so einem Unternehmens stecken kann, wenn es sich in die richtige Richtung entwickelt.

Die Frage bei Multitude ist genau das: Wo steht das Unternehmen steht derzeit und geht die Entwicklung in die richtige Richtung? Perspektivisch geht es vor allem auch darum, ob die Gesellschaft dazu die richtige Strategie hat.

Um diese Fragen beantworten zu können ist es sinnvoll, nicht primär das Gesamtunternehmen, sondern die einzelnen Geschäftssegmente getrennt anzusehen:

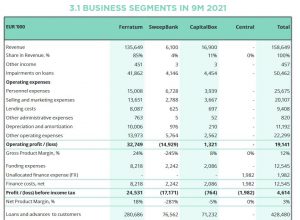

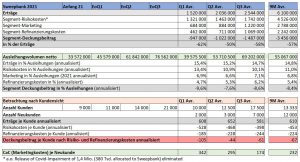

Das erste Geschäftsfeld ist das „alte“ Kerngeschäft Ferratum – d.h. die Klein-Konsumenten-Kredite ohne Besicherung und dafür hohen Zinsen. Dieses Geschäft hat in den ersten neun Monaten dieses Jahres einen Umsatz von 126 Mio. und einen Gewinn vor Steuern von 25 Mio. erwirtschaftet. Hochgerechnet auf das Gesamtjahr entspricht das einem Vor-Steuer-Gewinn von 30 bis 35 Mio. Das ist bei einer Gesamt-Marktkapitalisierung der Firma von nur 86 Mio. ein Wort! Es bedeutet, dass man – wenn man die anderen beiden Geschäftsfelder nicht hätte (und gedanklich umsonst abgibt) – die Bewertung der Firma innerhalb von 3 Jahren zurückverdienen könnte.

SweepBank (digitales Zahlungs-App mit Kreditfunktion) ist dagegen ein echtes Start-up. Einem Umsatz von „nur“ 6,9 Mio. steht ein Verlust von hochgerechnet auf das Gesamtjahr etwa 25 Mio. entgegen. Das liegt unter anderem daran, dass sehr stark in Wachstum investiert wird.

Capital Box liegt dazwischen. Dem Umsatz von 57 Mio. steht ein in etwa ausgeglichenes Ergebnis gegenüber.

Man sieht an diesen Zahlen – die Erträge aus dem alten Kerngeschäft werden in neue Geschäftssegmente investiert. In Summe bleibt dann nur ein kleiner Gewinn von 4,6 Mio. bei einem Umsatz von 159 Mio. in den ersten 9 Monaten 2021 übrig. In so einem Fall sind es mehrere Fragen, die man sich als Investor stellen muss:

- Sind die Gewinne des Ferratum-Segmentes nachhaltig (im Idealfall sogar steigend)? Und sind diese richtig gerechnet? Die richtige Bewertung der möglichen Kreditausfälle ist hier eine entscheidende Größe. Der Absturz der Aktie im Rahmen der Covid-Krise letztes Jahr hat ja gezeigt, wie nervös die Anleger (zu Recht) werden, wenn es Zweifel an der Einbringlichkeit der Kredite gibt.

- Sind die Investionen in SweepBank eine gute Capital Allocation? Wenn der Großteil des Gewinnes dort investiert wird, dann macht das natürlich nur Sinn, wenn diese Investitionen sich über Zeit auch rechnen. Sonst wird Wert vernichtet und die Gewinne aus dem Ferratum-Segment wären dann (für den Aktionär) auch nichts wert.

- Wie wird und kann sich CapitalBox weiterentwickeln? Dort geht es bereits um beide Fragestellungen – der Qualität des Geschäftes im Sinne der Unit-Profitabilität und der Sinnhaftigkeit dort seine Mittel zu investieren.

Ferratum – die „Cash Cow“?

Eine „Cash Cow“ ist in der Managementliteratur (nach der Portfolio-Matrix von BCG) ein Geschäftsfeld, das nicht mehr wächst, aber viel Ertrag abwirft. D.h. ein Geschäftsfeld auf dem man zwar nicht die Zukunft aufbauen kann, das aber den Cash generiert, um in neuen Feldern investieren zu können. Im Gespräch mit dem Gründer und CEO Jorma Joelka, das ich im Rahmen des Eigenkaptialforums Ende November führen konnte, hat er sich bezogen auf das Geschäftsfeld Ferratum gegen den Begriff gesträubt. Und zwar deshalb, weil er Ferratum überhaupt nicht als stagnierendes Geschäft sieht.

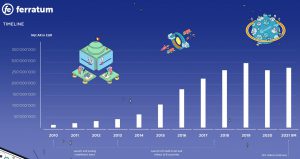

Wenn man sich die historische Entwicklung des Ausleihungsvolumens ansieht, dann versteht man das auch. Das Wachstum war bis 2019 sehr stark. Im Rahmen der Covid-Pandemie wurde dann (vom Unternehmen) stark zurückgerudert. Das Geschäft in einigen Ländern wurde ganz aufgegeben. Und auch in den Kernmärkten ist man – aufgrund der Sorgen um die Kreditwürdigkeit der Kunden – bei den Ausleihungen auf die Bremse gestiegen.

An dieser Stelle ist es ganz wichtig zu verstehen, dass Wachstum per se in diesem Geschäftsfeld überhaupt kein Problem ist. Profitabel zu wachsen ist die Herausforderung! Das Geschäft funktioniert so, dass ein potentieller Kunde – der z.B. kurzfristig 2.000 Euro braucht – einen Kurzfrist-Kredit über die Ferratum-App beantragt. Das Ziel ist es innerhalb weniger Minuten (rein digital) eine Kreditentscheidung zu fällen und das Geld innerhalb von wenigen Stunden dem Kunden zur Verfügung zu stellen. Menschen, die Geld brauchen, gibt es naturgemäß sehr viele. Die Entscheidung richtig zu fällen, welche davon den Kredit auch wieder zurückzahlen können, ist die Kunst. Hier setzt die Ferratum-Technologie ein, die eine datengetriebene, real-time Kreditentscheidung ermöglicht. Nur ein kleiner Teil der Anträge wird auch positiv entschieden. D.h. aber auch: je nach Striktheit der Kriterien kann Ferratum selber steuern, wie sich das Ausleihungsvolumen entwickelt. Damit ähnelt das Geschäft von Ferratum dem eines Versicherungsunternehmens. Auch diese können (in bestimmten Geschäftsfeldern) sehr schnell wachsen – bekommen dann aber die schlechten Risiken, was sehr teuer sein kann. Die Beachtung und Erhaltung der Ertragskraft ist damit der wichtigste Faktor für Ferratum.

Wenn man sich diese Ertragskraft über Zeit ansieht, sieht man dass die Covid-Pandemie deutliche Spuren hinterlassen hat. In 2019 betrug der Umsatz bezogen auf das Ausleihungsvolumen noch fast 90%. In diesem Umsatz sind neben den Zinsen natürlich alle möglichen Gebühren und Nebenleistungen enthalten (z.B. gibt es eine Gebühr, wenn man das Geld sofort überwiesen haben will). Dieser Margin auf die Ausleihungen ist von fast 90% in 2019 auf 64% in den ersten 3 Quartalen dieses Jahres gefallen (Kennzahl bereits annualisiert auf ein ganzes Jahr). Dafür sind aber auch die Risikokosten deutlich zurückgekommen. Diese betrugen 2019 noch 31,8% der Ausleihungen und sind ganz deutlich bis 2021 auf (annualisiert) 20,4% gesunken. Da zeigt sich, dass Ferratum doch deutlich selektiver in der Kreditvergabe vorgeht. Wenn man zusätzlich die Refinanzierungskosten und Marketingausgaben abzieht, dann verbleibt ein Segment-Deckungsbeitrag in der Höhe von 70 Mio. in den ersten 9 Monaten 2021. Das entspricht 52% des Umsatzes. Was ein hervorragender Wert ist und sogar über den Werten der Vorjahre liegt. Bezogen auf das Netto-Ausleihungsvolumen ist der Deckungsbeitrag von 42% in 2019 auf jetzt 34% gesunken. Da spiegelt sich aber die bessere Kreditqualität des Portfolios wieder. Wenn dieses besser ist, dann sind die Umsätze (Zinsen) und die Kosten (Ausfälle) ja kleiner.

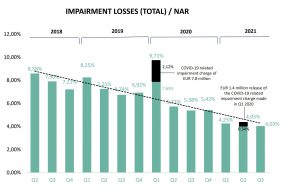

Diese Kredit-Qualität ist jedenfalls ein sehr wichtiger Faktor. Wenn man sich die Kredit-Qualität von Multitude in Summe ansieht, dann ist ein deutlicher Trend zu immer „besseren“ Kreditkunden zu beobachten. Die Erwartungswerte der Kreditausfälle bezogen auf die ausgegebenen Kredite fallen kontinuierlich.

In Summe ist Ferratum tatsächlich mehr als eine Cash-Cow. Ferratum ist ein Geschäftsfeld, das (trotz deutlichem Margenrückgang) immer noch sehr profitabel ist und alle Voraussetzungen hat in Zukunft wieder zu wachsen.

Capitalbox – der Undercover-Agent?

Kleinbetriebe und Kleinstbetriebe – insbesondere, wenn diese noch nicht lange auf dem Markt sind – sind im Hinblick auf Kredite ein sehr stark unterserviciertes Segment. Traditionelle Banken wollen etablierte Unternehmen als Kunden, die entsprechende CashFlows oder aber Sicherheiten haben. Und spezialisierte Dept-Funds, die höhere Risiken übernehmen, tun dies nur bei größeren Kreditbeträgen (was verständlich ist, da die Due Dilligence hier personalintensiv und damit teuer ist). Dass hier ein Geschäftssegment brach liegt, das lukrativ sein könnte, wenn man es schafft, die Kreditvergabe stärker mit einer datengestützten Risikoanalyse zu digitalisieren, haben neben Multitude (mit dem Capitalbox-Angebot) auch andere Marktteilnehmer erkannt. Bekannt ist z.B. Creditshelf. Diese Firma – die 2014 gegründet wurde und seit 2018 in Frankfurt an der Börse notiert – bezeichnet sich selber als „die Kreditplattform für digitale Mittelstandsfinanzierung in Deutschland“. In den ersten 9 Monaten 2021 wurden gut 110 Mio. Euro an Krediten vermittelt (Creditshelf bündelt die Risiken und gibt diese an institutionelle Investoren ab). Die Marktkapitalisierung der Firma liegt bei über 50 Mio. Euro – bei einem Eigenkapital von nur 2 Mio. und einem Umsatz erwartet 7 Mio. für 2021. Das zeigt, dass Investoren dem Geschäftsfeld viel Potential zutrauen – die Bewertung ist jedenfalls sehr ambitioniert.

Capitalbox zielt ebenfalls genau auf dieses Geschäftsfeld – allerdings in viel mehr Märkten und zudem nimmt Multitude die Risiken in die eigenen Bücher .

Das Ausleihungsvolumen beträgt 71 Mio. per Ende September. Dieses Volumen ist im Rahmen der Covid-Krise – analog dem Ferratum-Geschäftsfeld – geschrumpft und beginnt jetzt wieder zu wachsen. Die Ertragslage ist dabei noch nicht beeindruckend. Die Marge nach Risiko- und Refinanzierungskosten bezogen auf die Umsätze ist nur ca. halb so hoch wie im Geschäftsfeld Ferratum. Man sieht, dass die Kreditqualität hier besser ist, als im Geschäftsfeld Ferratum – dafür sind aber die Rohertragsmargen auch kleiner.

In Summe ist dieses Geschäftsfeld zwar grundsätzlich sehr attraktiv, es muss aber erst bewiesen werden, dass es profitabel wachsen kann. Die Bestellung eines neuen Geschäftsführers für diesen Bereich könnte ein Hinweis sein, dass man mit der Entwicklung hier auch auf Unternehmensseite nicht ganz zufrieden war. Mir gegenüber hat das Management klar signalisiert, dass sie selber sehr stark an dieses Geschäftsfeld glauben und dort eine sehr gute Opportunität für die nächsten Jahre sehen. Capitalbox trägt im Moment wenig zur Bewertung der Gesamtfirma bei – das dürfte sich aber spätestens ändern, wenn sich die Daten verbessern und die Firma zeigt, welches Potential hier liegt.

Sweepbank – das Start-up!

Kritisch für die Bewertung von Multitude ist der Geschäftsbereich Sweepbank, der in 2021 vermutlich fast 25 Mio. Verlust machen wird.

Sweepbank bietet eine echte digitale Banking-Lösung mit allen wichtigen Bestandteilen:

Der Kunde ist bei einer „richtigen“ d.h. lizenzierten Bank (mit Einlagensicherung) – viele Neobanken betreiben dagegen nur ein Fronting mit einer lizenzierten Bank im Hintergrund.

Der Kunde ist bei einer „richtigen“ d.h. lizenzierten Bank (mit Einlagensicherung) – viele Neobanken betreiben dagegen nur ein Fronting mit einer lizenzierten Bank im Hintergrund.

Der Kunde hat ein Konto (das auch noch leicht verzinst wird), hat eine Kreditkartenlösung (Debit) und hat gleichzeitig eine Überziehungsmöglichkeit bei Sweepbank.

Dem Kunden soll damit vor allem im Online-Einkauf eine sehr einfache und bequeme Zahlungsabwicklung angeboten werden, die gleichzeitig Überziehungsmöglicheiten (Buy now pay later) anbietet.

Damit ist Sweepbank nicht nur als Digitalbank im „Mainstream“, sondern auch im Buy-Now-Pay-Later-Modell. Überziehungsrahmen gibt und gab es ja schon länger, aber die Intergration als Zahlungsoption in den Kaufprozess macht dieses Angebot interessant. Die Marktführer wie Klarna und Affirm wachsen jedenfalls sprunghaft und werden mit Bewertungen von 20 bis 30 mal Umsatz bezahlt. (vgl. Beiträge in den Medien hier und hier)

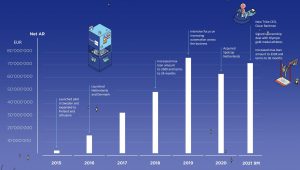

Auch Sweepbank wächst sehr stark.

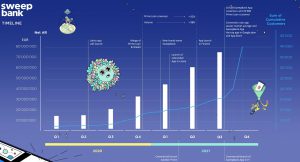

Das Ausleihungvolumen ist in den letzten Quartalen jeweils um ca. 30% gewachsen – nicht pro Jahr sondern pro Quartal (d.h. 180% Wachstum p.a.). Und diese Entwicklung dürfte sich beschleunigen. Die Anzahl der Kunden ist seit dem Launch der App in Finnland zum Ende des Q3 innerhalb eines Monats von 20 Tsd. auf 40 Tsd. hochgeschossen. Die Sweepbank-App ist (oder war zumindest) die meist-geladene App in dieser Kategorie im Google-Play und Nummer 4 im Apple-App-Store! Und derzeit ist das Angebot ja auf Finnland und Lettland beschränkt. Zum Jahreswechsel soll Deutschland dazu kommen.

Leider veröffentlicht Multitude keine Daten zu den Unit-Economics – das wurde aber für die nähere Zukunft angekündigt. Man kann retrograd trotzdem ein paar Einschätzungen machen. Wenn man die ersten drei Quartale als Basis nimmt (Primeloan und Mobile Bank wurden ja erst Ende Q1 in Sweepbank umbenannt), dann hat man folgende Rahmenbedingungen:

Der Deckungsbeitrag des Segmentes in Summe ist tiefrot. Das ist bei stark wachsenden Unternehmen isoliert betrachtet noch nicht kritisch, solange die Kosten über Zeit skalierbar sind. Die Marketingkosten für die Akquisition neuer Kunden (=Investition) muss allerdings in einem guten Verhältnis zur den im Laufe der Kundenbeziehung erzielbaren Deckungsbeiträge (=Return) stehen.

Wie ist diese Situation bei Sweepbank? Wenn man ganz vereinfacht die Zuwachszahlen der Kunden und die Marketingausgaben als Basis nimmt, dann kann man umrechnen, wieviel es Sweepbank gekostet hat, einen solchen Neukunden zu gewinnen. Diese wichtige Kennzahl (Customer Akquisition Costs – hier ganz vereinfacht gerechnet ohne Churn und nur externer Marketing-Spent – vgl. letzte Zeile in der Tabelle oben) fällt über die drei Quartale von 340 auf 170 je Neukunde. Das ist sehr wichtig und positiv – es zeigt, dass es mit steigender Bekanntheit (und dem besseren Offering) leichter wird, Neukunden zu gewinnen.

Diesen Kosten der Neukundengewinnung stehen die Erträge dieser Neukunden über den Lebenszyklus gegenüber (Customer Lifetime Value CLTV). Diese Zahl wird zwar (noch) nicht veröffentlicht – man kann sich aber einen Durchschnittskunden ansehen. Wenn man zuerst auf die Bruttoerträge schaut, dann sind diese mit über 600 Euro je Kunde (und Jahr) sehr attraktiv.

Kritisch ist aber die Betrachtung der sonstigen Kosten. Von diesen 600 Euro Ertrag je Bestands-Kunde gehen ca. 450 Euro für die Risikokosten (d.h. Kunden die nicht zurückzahlen) ab. In Prozent der Erträge waren das im Q2 und Q3 etwa 70% der Umsätze oder 10% bis 11% der Ausleihungen! Dafür dass der Zielkunde bei Sweepbank nicht der Subprime-Kunde ist, der sonst keinen Kredit bekommt, sondern primär der Bequemlichkeits-Kunde, der das Angebot aus Bequemlichkeitsgründen wählt, ist das viel zu hoch. Diese Zahl muss über Zeit sinken, sonst ist Sweepbank kein wirtschaftlicher Erfolg. Ein Faktor den man dabei bedenken muss ist sicher, dass gerade am Anfang höhere Reservierungen gemacht werden müssen, um einen Impairment-Polster aufzubauen. Das ist ja auch logisch, dass ein Bestandskunde, der den Service immer wieder ohne Probleme in Anspruch nimmt, hinsichtlich des Ausfallrisikos viel geringer zu bewerten ist, als ein Neukunde, den man noch viel schwerer einschätzen kann. Sicher ist aber – diese Kennzahl muss sich verbessern, und das Management sollte den Investoren erläutern, wie das erreicht werden kann bzw. mit welchen Zielwerten man hier arbeiten kann.

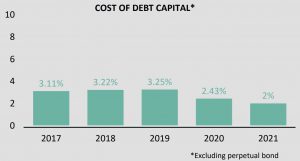

Neben den Risikokosten müssen auch die Refinanzierungskosten je Kunde von durchschnittlich 220 Euro von den Erträgen abgezogen werden. Auch das sind ja direkt zurechenbare Kosten, die sich mit dem Wachstum nicht „wegskalieren“ lassen. Das auszuleihende Geld kostet ja Zinsen – und auch diese (konkret dem Segment Sweepbank zugeordneten) Refinanzierungskosten sind viel zu hoch – sie entsprechen 5% bis 6% des Ausleihungsvolumens!

Hier sind wir bei einem (zumindest temporären) Problem von Multitude. Multitude hat zwar in Summe (bezogen auf die gesamten Verbindlichkeiten) viel niedrigere und in den letzten Jahren sinkende Refinanzierungskosten.

Das „Problem“ ist aber, dass in der Bilanz von Multitude neben den 427 Mio. Ausleihungen an Kunden auch 311 Mio. Cash liegen und dieser Cash muss so wie die Ausleihungen zu 85% (=Anteil zinstragende Fremd-/Hybridfinanzierung an den Assets) auch refinanziert werden. D.h. man hat auf der einen Seite Zinsen für Guthaben und Bonds zu bezahlen und hat auf der anderen Seite nur 60% dieses Geldes so eingesetzt, dass es Zinsen abwirft. Und die restlichen 40% werfen nicht nur nichts ab, es muss darauf sogar etwas Negativzins bezahlt werden. Wenn man dann die gesamten zu bezahlenden Zinsen (=Refinanzierungskosten) nur auf die Ausleihungen umlegt, (die diese Zinskosten ja wieder hereinverdienen müssen), dann ergeben sich eben sehr hohe Werte von über 5% Refinanzierungskosten.

Nach Gesprächen mit dem Management bin ich jetzt der Meinung, dass sich dieses Verhältnis verbessern wird. Der hohe Cash-Bestand wurde vorsorglich aufgebaut, um das Wachstum zu finanzieren. Und zusätzlich gab es bisher Liquiditätsanforderungen der Aufsichtsbehörden, die in der Zwischenzeit neu vereinbart wurden und damit eine Verbesserung des Nutzungsgrades der Einlagen zur Folge haben werden. Ich denke, man kann hinsichtlich dieses Kostenblockes optimistisch sein, dass sich die Relationen verbessern.

Wenn man die beiden Kostenblöcke Refinanzierung und Ausfallvorsorge in der heutigen Höhe zusammenzählt, dann ist man bei 15% bis 17% Kosten bezogen auf den ausgegebenen Kreditbetrag! D.h. man muss bei den bisherigen Kostenrelationen im Geschäftsfeld Sweepbox 15% bis 17% auf den ausgeliehenen Betrag verdienen, um überhaupt einen Deckungsbeitrag (exklusive Marketing) zu erwirtschaften. Dass man bei diesen Unit-Economics kaum Gewinn machen kann – auch dann nicht, wenn man 10 oder 100 mal so groß wäre – ist selbsterklärend. Hier besteht eindeutig der Bedarf sich weiterzuentwickeln. Das Modell von Sweepbank ist ja attraktiv und es zeigt sich, dass man damit vermutlich sehr schnell, sehr viele Kunden gewinnen wird können. Das könnte damit auch ein echter Gamechanger für Multitude werden – aber nur dann wenn es tatsächlich gelingt, diesen Kostenblock aus Forderungsabschreibungen und Refinanzierungskosten deutlich zu senken. Ich habe den Eindruck gewonnen, dass das Management diesen Handlungsbedarf auch sieht und optimistisch ist, diese Unit-Economics verbessern zu können.

Wie ist Mulititude damit zu bewerten – ist es ein Highfliyer oder doch ein Rohrkrepierer?

Ein Rohrkrepierer ist umgangssprachlich „eine zunächst aussichtsreiche Sache, die sich später als Reinfall entpuppt„. Multitude ist auf jeden Fall ein potentieller Highflyer, aufgrund des jetzigen Wissensstandes kann man aber leider (noch) nicht ausschließen, dass sich die Investitionen in Sweepbank doch als Reinfall entpuppen.

Dieses gemischte Bild zeigt sich auch bei der Beantwortung der anfangs gestellten Fragen:

Sind die Gewinne des Ferratum-Segmentes nachhaltig (im Idealfall sogar steigend)?

Ferratum ist auf gutem Weg und liefert im Verhältnis zur Marktkapitalisierung der Firma sehr hohe Ergebnisbeiträge. Es gibt keinen Grund anzunehmen, dass hier ein grundsätzliches Problem auftauchen wird. Die Covid-Krise war ja so etwas wie ein echter Stress-Test, den Ferratum relativ gut gemeistert hat. Mit wieder einsetzendem Wachstum besteht hier sogar deutliche Phantasie.

Sind die Investionen in SweepBank eine gute Capital Allocation?

Das ist leider im Moment das große Fragezeichen. Man kann ein paar sehr attraktive Elemente im Offering von Sweepbank erkennen. Es ist aber klar, dass die negativen Unit-Economics gedreht werden müssen, damit sich die Neukundenakquisition auch lohnt. Im Moment wird nicht nur aufgrund der Fixkosten, sondern aufgrund der variablen Kosten mit jedem zusätzlichen Kunden auch ein Zusatz-Verlust gemacht. Wachstum ist dann positiv, wenn jeder Zusatz-Kunde den Verlust verkleinert oder idealerweise den Gewinn vergrößert. Bei Sweepbank ist es im Moment genau anders herum. Eine Situation, bei der man aus den Anfangsverlusten herauswachsen kann, ist bei den derzeitigen Zahlen leider nicht gegeben. Was es dazu braucht, ist eine Verbesserung der Risikokosten und der Refinanzierungskosten im Verhältnis zu den Ausleihungen. Ich persönlich glaube daran, dass man diese Unit-Economics von SweepBank drehen kann. Die Zahlen zeigen das aber noch nicht.

Wie wird und kann sich CapitalBox weiterentwickeln?

Capitalbox ist für die Bewertung von Multitude derzeit nicht kriegsentscheidend. Die Entwicklungen in den letzten zwei Jahren sind nicht überragend gewesen. Da das Offering grundsätzlich sehr gut ist und auf einen offenen, schlecht bearbeiteten Markt trifft, besteht aber auch bei Capitalbox die große Chance, dass das Geschäft Fahrt aufnimmt und echter Unternehmenswert generiert wird.

In Summe ist der Case für mich weiterhin sehr spannend und interessant genug, um dran zu bleiben, weil wirklich ein erhebliches Aufwärtspotential vorhanden ist. Ich werde vor allem die Entwicklung der Unit-Economice von Sweepbank in den nächsten Monaten beobachten. Wenn diese Kostensituation so bleiben würde, dann würden die Gewinne von Ferratum nicht „investiert“, sondern „versenkt“. Und das wäre sicher nicht im Sinne des CEOs, Gründers und Hauptaktionärs Jorma Jokela.