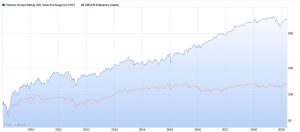

Partners Group (Schweiz) gehört zu den absoluten Erfolgsstories an der Börse in den letzten Jahren.

Von einem Tief im Jahr 2009 bei unter 70 CHF hat sich der Kurs über 10 Jahre mehr oder weniger kontinuierlich auf über 700 CHF verzehnfacht.

Heute wurde das Ergebnis für das Jahr 2018 publiziert. hier

Was ist daran für VERUS spannend? Partners Group hat ein sehr vergeichbares Geschäftsmodell zu Corestate. Es wird „das Geld anderer Leute“ in mehr oder weniger geschlossenen Fonds angelegt. Bei Corestate sind das Immobilien. Bei Partners Group sind das v.a. „Private Equity“, aber auch „Infrastruktur“ „Private Dept“ und auch „Private Real Estate“. Neben den Fixvergütungen bekommt Partners Group – so wie Corestate bei HFS – einen beträchtlichen Anteil der Vergütung als Erfolgsprovision (in 2018 waren 324 Mio. Performance Fee und 1 Mrd. normale Fee.)

Das Wachstum war gut – aber sicher nicht besser als bei Corestate (vgl.hier und Corestate – Update). Die Einnahmen und das EBITDA von Parners Group stiegen um 7%.

Spannend wird es, wenn man den Bewertungsunterschied ansieht:

- Partners Group wird mit dem 15-fachen Umsatz, Corestate mit dem 2-2,5-fachen bewertet.

- EV-EBITDA liegt bei Partners Group bei über 20 – bei Corestate bei 5.

- Das KGV von Corestate liegt entsprechend bei 5-6 gegenüber 25 bei Partners Group.

Jetzt könnte man vielleicht argumentieren, dass Partners Group viel profitabler sei als Corestate und deshalb Bewertungsunterschiede gerechtfertigt sind. Und tatsächlich

- Partners Group hat eine Umsatzrendite von 65% auf Stufe EBIT und fast 60% Nettomarge.

- Corestate hat „nur“ 55% auf Stufe EBIT und 45% auf Stufe Nettoergebnis.

Das „nur“ ist bewusst in Rufezeichen – diese Profitabilität ist extrem gut. Und genau diese hohe Profitabilität wurde ja in der Vergangenheit auch als „nicht nachhaltig“ oder als „kaum aufrechtzuerhalten“ charakterisiert. Wenn man Partners Group als Referenz nimmt, dann wäre die Profitabilität für Corestate sogar noch steigerbar!

Jedenfalls kann man festhalten, dass die Börse / der Markt daran glaubt, dass Partners Group die hohe Profitabilität in dem Geschäftsfeld nachhaltig erzielen kann – sonst wäre die hohe Bewertung nicht gegeben. Diese Bewertung ist nämlich tatsächlich sehr hoch. Ein KGV von 25 bei einem nur langsam wachsenden Geschäft ist sehr ambitioniert und signalisiert, dass die Investoren sehr überzeugt an die Nachhaltigkeit der zukünftigen Gewinne glauben.

Und bei Corestate traut der Markt / die Investoren dem Profitabiliätsniveau (noch) nicht. Corestate wird bewertet, wie wenn der Gewinn sich in den nächsten 5 Jahren zumindest halbiert oder drittelt. Das erscheint mir extrem unwahrscheinlich und wäre nur denkbar, wenn es echte Unregelmäßigkeiten in den Büchern geben würde (wofür es keinerlei Hinweise gibt). Im Umkehrschluss bedeutet das: Wenn es Corestate in den nächsten Monaten und Jahren gelingt, das Vertrauen der Investoren zu gewinnen, dann würde selbst bei konstantem Geschäftsverlauf eine ganz erhebliche Neubewertung anstehen. Das ist natürlich nicht sicher – die Chancen dafür sind aber hoch. Ein erster Schritt dazu sollten die Zahlen sein, die am 21. März veröffentlicht werden.