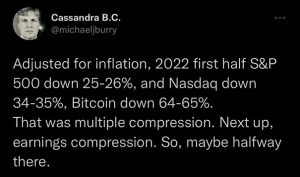

Kennen Sie „The big Short“ Michael Burry? Er hat erfolgreich gegen die Subprime-Krise in den USA gewettet und zwar so spektakulär, dass seine Story bereits Stoff für den Film „The big Short“ geliefert hat. Schon seit längerem hat er vor zu hohen Bewertungen an den Börsen und einer allgemeinen Asset-Bubble gewarnt. Jetzt hat er sich in einem Tweet zur aktuellen Situation geäussert und gemeint:

Kann es tatsächlich sein, dass wir erst in der Mitte des laufenden Bärenmarktes sind und in den nächsten 10 bis 18 Monaten weitere 20% oder 25% Kursverluste vor uns liegen? Die letzten paar Wochen im Juli 2022 haben dagegen gesprochen – wir haben zumindest eine Pause im Abwärtstrend an den Börsen gesehen. Schlechte Nachrichten haben nicht mehr zu fallenden Kursen geführt. Im Gegenteil: im Juli hat der Markt leicht zugelegt, obwohl die Nachrichtenlage alles andere als gut war. Man denke nur an die Ausdehnung des Spreads für italienische Staatsanleihen aufgrund der Regierungskrise in Italien und damit verbunden die Aussicht auf eine europakritische Parlamentsmehrheit in Rom. Das Gespenst einer neuen Euro-Krise steht im Raum, und das vor dem Hintergrund einer extrem hohen Verschuldung. Die Engpässen in der Energieversorgung werden immer absehbarer und das Verbrauchervertrauen europäischer Haushalte ist bereits auf ein Rekordtief gefallen. Trotzdem waren die Märkte stabil bzw. sogar positiv. Typisch war auch die Reaktion der amerikanischen Börsen auf die weitere Zinserhöhung des FED um 75 Basispunkte. Obwohl solche Zinserhöhungen die Attraktivität von Aktien vermindern, hat alleine das vom FED-Chef Powell in Aussicht gestellte, niedrigeres Tempo bei zukünftigen Zinserhöhungen die US-Börsen kräftig angetrieben. Der Nasdaq Composite stieg nach der Verkündigung des Zinsschrittes um +4,1% und der S&P 500 um +2,6%.

Die Frage ist, ob wir tatsächlich schon das Ende der Talsohle erreicht haben, oder ob es sich dabei doch nur um eine Erholungsphase handelt, die dann von einem nächsten heftigen Rückgang abgelöst wird?

Der ausschlaggebende Faktor für die zukünftige Entwicklung der Aktienmärkte ist ganz sicher die Gewinnentwicklung der Unternehmen. Langfristig laufen die Aktienmärkte und die Gewinnentwicklung gleich – zwar nicht genau parallel, aber immer wieder zusammenfindend. So wie bei einem einzelnen Unternehmen der Kurs sich kurzfristig wie ein vorauslaufender oder zurückbleibnder Hund volatil verhalten kann, so können auch die Märkte als Gesamtes durch Gier und Angst sich kurzfristig vom inneren Wert – der Fähigkeit Gewinne zu erzielen – entfernen. Aber langfristig kann der Hund dem Spaziergänger aufgrund der Leine nicht davonlaufen – weder nach hinten noch nach vorne.

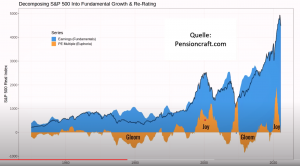

Betrachtet man den Zusammenhang über die Vergangenheit, dann ist der grundsätzliche Gleichlauf klar zu sehen. Die schwarze Linie zeigt den S&P 500, dh die Entwicklung des Aktienmarktes über die letzten 70 Jahre. Die blaue Fläche – die Gewinne alles S&P Unternehmen in Summe – haben sich im Ergebnis genau gleich entwickelt. Trotzdem gab es Phasen in denen Investoren „zu“ optimistisch waren – hier als „JOY“ bezeichent. Die Kurse sind der Gewinnentwicklung davon gelaufen. Die Bewertungsrelationen von Gewinn und Preis haben sich nach oben verschoben, d.h. das Kurs-/Gewinnverhältnis (KGV) ist über den Druchschnitt gestiegen. Solche „JOY“-Phasen wurde von „GLOOM“-Phasen abgelöst, d.h. Phasen in denen die Kurse stärker gefallen sind, als dies aufgrund der Gewinnentwicklung gerechtfertigt gewesen wäre. Ablesbar ist das sehr gut an der orangen Fläche, die das KGV des Gesamtmarktes abbildet.

Betrachtet man den Zusammenhang über die Vergangenheit, dann ist der grundsätzliche Gleichlauf klar zu sehen. Die schwarze Linie zeigt den S&P 500, dh die Entwicklung des Aktienmarktes über die letzten 70 Jahre. Die blaue Fläche – die Gewinne alles S&P Unternehmen in Summe – haben sich im Ergebnis genau gleich entwickelt. Trotzdem gab es Phasen in denen Investoren „zu“ optimistisch waren – hier als „JOY“ bezeichent. Die Kurse sind der Gewinnentwicklung davon gelaufen. Die Bewertungsrelationen von Gewinn und Preis haben sich nach oben verschoben, d.h. das Kurs-/Gewinnverhältnis (KGV) ist über den Druchschnitt gestiegen. Solche „JOY“-Phasen wurde von „GLOOM“-Phasen abgelöst, d.h. Phasen in denen die Kurse stärker gefallen sind, als dies aufgrund der Gewinnentwicklung gerechtfertigt gewesen wäre. Ablesbar ist das sehr gut an der orangen Fläche, die das KGV des Gesamtmarktes abbildet.

Was wir bis jetzt an den Märkten in den letzten Monaten gesehen haben war „Multiple-Compression“, d.h. die Unternehmen sind an den Börsen – bezogen auf ihre Gewinne – deutlich günstiger geworden. Die „JOY“-Phase ist vorbei und ausgepreist. Das sieht man auch ganz deutlich an den zurückgekommenen Bewertungen.

Nach der Korrektur in diesem Jahr liegt das Kurs-Gewinnverhältnis des S&P (erwartete Gewinne der nächsten 12 Monate) bei knapp 16. Das ist weniger als Durchschnitt der letzten 10 Jahre.

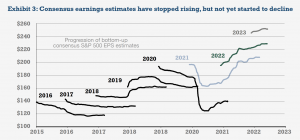

Die kritische Frage ist aber, ob diese Gewinnerwartungen realistisch sind! Wenn man sich das folgende Bild ansieht, dann kommen da schon Zweifel auf:

Das Bild zeigt die Gewinne der letzten Jahre je Quartal und die Erwartungen der Analysten an die Gewinne in den nächsten Quartalen (in rot). Ist es realistisch, dass trotz der steigenden Energie- und Inputpreise, der Lieferkettenprobleme, des gesunkenen Verbrauchervertrauens, der Unsicherheiten aufgrund der hohen Inflation, der steigenden Zinsen und der in diesem Umfeld mehrheitlich erwarteten Rezession, die Gewinne trotzdem steigen, als wäre im Umfeld nichts passiert? Ich glaube nicht! Was uns hier bevorstehen dürfte, ist eine Revision der Gewinnerwartungen über die nächsten Quartale. Es wäre nicht das erste Mal, dass die Analysten der tatsächlichen Entwicklung weit hinterherhinken.

Das Bild zeigt die Entwicklung der Erwartungen an die Gewinne durch die Analysten in den letzten Jahren. Interessant ist hier z.B. das Covid-Jahr 2020. Die Gewinnerwartung für dieses Jahr 2020 war am Anfang (im Jahr 2018, d.h. 2 Jahre im voraus) bei über 190 Dollar für den S&P. Die Gewinnerwartungen sind dann schon bis Ende 2019 (d.h. vor Covid) auf unter 180 Dollar gefallen. Mit dem Ausbruch der Pandemie ist zunächst einmal gar nichts passiert. Erst Mitte 2020 sind die Gewinnerwartungen auf nur noch gut 120 Doller zurückgenommen worden. Die Erwartungen für 2021 waren spiegelbildlich. Mitte 2020 (beim Höhepunkt der Pandemie) waren diese Erwartungen für 2021 bei gut 160 Dollar – um sich dann tatsächlich bei über 200 Dollar zu realisieren. Sieht man sich den jetzigen Stand der Entwicklung der Erwartungen für 2022 und 2023 an, dann geht es dort sogar aufwärts! In den letzten Monaten sind die Gewinnerwartungen sogar noch gestiegen. Negative Entwicklungen sind hier nicht eingepreist.

Wenn sich dieses positive Bild der Analysten tatsächlich materialisieren sollte und aus den Quartalsberichten der Unternehmen zum Q2 und Q3 und den dort getroffenen Aussagen zur weiteren Entwicklung (Guidance) für die S&P-Unternehmen wirklich ein Gewinn von 230 Dollar bzw. 230 Dollar für die Jahre 2022 und 2023 abzeichnen sollte, dann hätte Michael Burry falsch gelegen. Dann hätten wir den Großteil des Bärenmarktes hinter uns und alles was jetzt noch abwärts geht, wäre nur eine Übertreibung nach unten.

Wenn sich umgekehrt über die nächsten Monate herausstellt, dass die Analysten falsch liegen bzw. die Erwartungen einfach nicht realistisch sind, dann hätten wir tatsächlich noch viel Abwärtspotential vor uns. Dann kommt es – wie von Michael Burry erwartet – nach der Multiple-Contraction auch noch zur Earnings-Recession. Am Bild oben (Gleichlauf Gewinne und Kurse) ist ja ganz deutlich sichtbar, dass die heftigen Kursrückgänge im S&P eben nicht nur durch die Veränderung der Emotionen und Erwartungen der Anleger („Joy“ und „Gloom“), sondern auch durch die tatsächliche Gewinnentwicklung determiniert ist. So fiel der Gewinn der S&P 500 Unternehmen von über 90 Dollar im Jahr 2000 im Zuge des Zusammenbruches des Internet-Bubble auf nur noch 40 Dollar (minus 60%). Und in der Finanzmarktkrise sank der Gewinn von 120 Dollar in 2007 kurzfristig auf nur noch 10 Dollar im Jahr 2009. Das waren auch die Zeiträume mit den größten Kursverlusten in der jüngeren Geschichte des Aktienmarktes.

Auch wenn man aus heutiger Sicht keine so große Krise wie nach 2001 oder 2008 erwarten muss, die Wahrscheinlichkeit, dass es in den nächsten Monaten zu Gewinnrevisionen nach unten kommt ist sehr hoch. Und damit auch die Wahrscheinlichkeit, dass es am Aktienmarkt noch einige Zeit sehr ungemütlich weitergehen wird.

Ist das jetzt ein Grund seine Aktien zu verkaufen und zu warten bis sich ein bessere Einstiegszeitpunkt ergibt? Ich persönlich glaube das nicht. Der Chart der Gewinnentwicklung zeigt ganz klar – langfristig geht es nach oben. Wer Zeit hat bzw. die Zeit für sich arbeiten lassen kann, der kann temporäre Rücksetzer einfach aussitzen bzw. diese Rücksetzer als Chance sehen, sich sehr günstig an guten Unternehmen beteiligen zu können. Der Auswahl der Unternehmen wird allerdings noch größere Bedeutung zukommen. In euphorischen Phasen des Marktes hebt die Flut alle Boote an. Es ist viel leichter für Unternehmen mit dem Strom mitzuschwimmen. Aber im Falle der Ebbe trifft das Bonmot von Warren Buffet zu: “You never know who’s swimming naked until the tide goes out.”

Vor diesem Hintergrund sollte jeder Anleger sein Portfolio kritisch durchforsten. Jetzt ergeben sich Gelegenheiten in wirklich Weltklasse-Unternehmen zu Preisen zu investieren, die man viele Jahre nicht gesehen hat. Dafür sollten Unternehmen gemieden werden, die von der Gesamtmarktentwicklung und einem freundlichen Konjunkturumfeld abhängig sind. Natürlich werden in diesem Umfeld gerade auch zyklische Werte zu günstigen Kursen angeboten. Bei zyklischen Werten ist man aber darauf angewiesen – nach einem richtigen Einstieg – auch den Ausstieg wieder richtig zu treffen. Die Chancen dort falsch zu liegen sind, einfach viel höher als bei „Compoundern„, dh Qualitätsunternehmen, die ihren Unternehmenswert unabhängig von der Gesamtmarktentwicklung sehr langfristig und überdurchschnittlich steigern können. Bei diesen Unternehmen kommt es auch nicht darauf an, wirklich den niedrigsten Kurs zu treffen. Dort ist das langfristige „dabei sein“ und vor allem auch das „dabei bleiben“ viel wichtiger als Market-Timing. Und wenn es in den nächsten Monaten tatsächlich nochmals zu dem von Michel Burry erwarteten nächsten Abschwung kommt, dann sollte man sich das Bonmot von André Kostolany vergegenwärtigen: „Die Börse ist wie ein Paternoster. Es ist ungefährlich durch den Keller zu fahren. Man muss nur die Nerven behalten.“